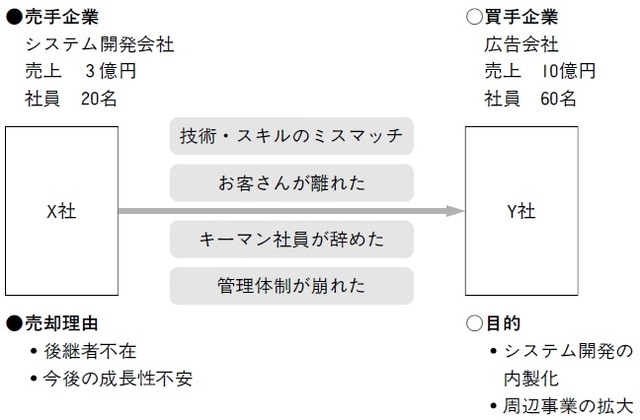

失敗事例:システム開発会社~スキルのミスマッチ

IT業界は裾野が広くM&Aが活発な業界ですが、本件はシステム開発会社、業界でシステムインテグレーター(SI)と呼ばれる企業の事例です。

Windows95前後に創業した会社でも、社長の多くは世代交代の時期に入ってきています。対象会社も業歴が長く内部の親族・社内に後継者がおらず、必然的に外部承継の方向となりました。

一方、買手は伸び盛りのベンチャー系広告会社です。優秀な人材確保の目的もあり、インハウス的な会社を希望していました。新規案件を獲得してくる営業力がある会社でした。

●譲渡後の顧客対応トラブル、スキルのミスマッチが連鎖して組織崩壊

そのような背景の中、譲渡後に発生した問題は、顧客対応のトラブルでした。買手が新たに獲得してきた新規顧客対応に追われ、既存顧客の対応が遅れ、開発遅延などが発生する事態に陥りました。さらに、現在のシステム開発の潮流がAmazonのAWS、Microsoft Azureなどのクラウドがベースになりつつありますが、売手側の開発者スキルがうまくマッチしていませんでした。

このようなときには社内に疲弊感が蔓延し、組織の分断が起きやすいものですが、残念ながらそれは現実のものとなってしまいました。人手不足で、特に働き盛りの若手エンジニアは転職しやすく、開発人員に欠員が発生、プロジェクトの管理体制も崩壊という事態に陥ってしまったのです。

●各社員の「仕事へのスタンス」や「会社への不満」等の要素もチェック

このような失敗事例は多く、スキルのミスマッチと組織マネジメントには繊細な気配りが必要です。まずは対象社員の「スキル+α」の把握です。

スキルチェックは理解できるでしょうが「+α」とは何でしょうか。

スキルシートではその人物の「顔」が見えてきません。どのようなスタンスで仕事をしているのか、会社に不満はないのか等です。仮にスキルが不足していても、それを補う向上心があればカバーできます。大企業のM&Aでは難しいですが、スモールM&Aの場合には実行後の面談で「+α」の把握は可能です。キーマン社員との面談、時には会食や懇親会などはまだまだ有効です。

次は「既存顧客分析」です。重要な売上(粗利)を占める顧客はどこか、過去にトラブルはなかったか、相手にとって自社はどのような位置づけになるか、担当との関係はどうか等を洗い出します。譲渡前のデューデリジェンスではすべてが明らかにならなくとも、実行後は担当者面談や顧客挨拶で把握できるものです。今回の買手は、基礎的な引継ぎを疎かにし、新規顧客対応に重点を置いてしまったことがスキルミスマッチと重なり、失敗を誘引してしまった残念な事例です。

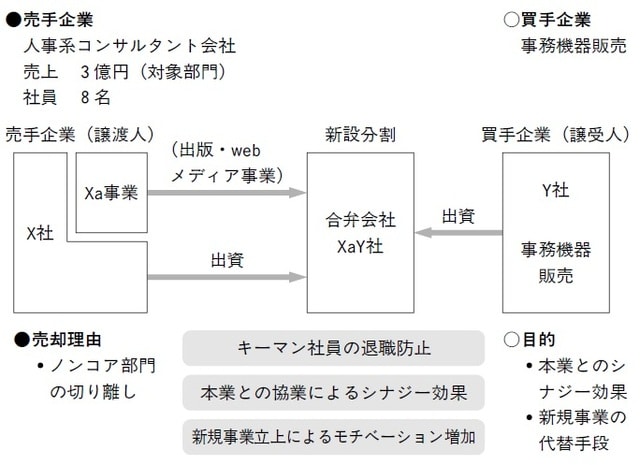

成功事例:出版事業~M&Aと気づかれないJV方式

M&Aにおいて譲渡後、キーマンが離れてしまうのは買手にとって大きな痛手となり、さらに連鎖的に社員離脱が進み、組織が崩壊してしまうことになります。特にスモールM&Aにおいては、組織崩壊により事業価値が大きく毀損することがあります。

●「JV方式」によって「キーマン社員の離脱」という大損失を阻止

売手の売却目的はノンコア事業の切り離しでしたが、業界に特化した出版事業で歴史も知名度もある優良企業でした。また、在籍する社員も皆優秀であり、すぐにでも転職できる人材であることがデューデリジェンス中に判明しました。買手と筆者が危惧したことは、キーマン社員の転職・独立でした。そこで売手に提案したスキームは、M&Aではなく、新会社設立によるJV(ジョイントベンチャー)方式です。

代表者はそれぞれ、売手・買手の代表が兼務し、出資比率を売手40%、買手60%というフォーメーションです。合弁契約書には、1年後に売手40%持分を買い取るオプションを記載しているので、実質はM&Aなのですが、対外的にはお互いの強みを活かす資本業務提携と見えたはずです。

●実質M&Aだが…資本業務提携のメリット

デューデリジェンスは合弁設立後の協業に重点を置いていたため、対象会社の顧客、提携先、執筆陣、粗利率、取次との条件交渉可能性、Webメディアの拡大、新規事業の可能性、給与水準の見直し、インセンティブプランなど、ビジネスDDに重点を置いて多岐にわたり実施しました。

財務・法務DDは、ほぼ形式的なもので、費やした時間もコストもわずかなものでした。その背景には、100%譲り受けるのではなく、一旦は部分譲渡でかつ協業が前提となっていたためです。M&A業界でよくいわれる「売り逃げ」ができないしくみであったことも、財務・法務DDを抑えることができた要因です。視点を変えれば、1年かけてじっくりデューデリジェンスを行えるということです。このような提案を受け入れてくれた売手の懐の深さも信頼関係の構築につながり、協業を進める上で大きなポイントになりました。

●ひと手間かかるが、失敗リスクを軽減できる優良スキーム

事前にビジネスDDをしっかり行っていたことで、協業はスムーズに進みました。共同セミナー開催、研究部門設立、新サービスリリースなどの実施です。薄々M&Aであることは気づいていたかもしれませんが、前向きな施策にモチベーションも上がり、退職する社員も出ませんでした。買手からも優秀な若手社員が出向し、組織活性化につながりました。

ひと手間かかるので、M&A業界では、このような方式は買手・アドバイザーにあまり好まれませんが、失敗リスクを軽減するにはとても良い方式であり、今後一般的なスキームになることを期待します。

寺嶋 直史

株式会社レヴィング・パートナー 代表取締役

事業再生コンサルタント、中小企業診断士

齋藤 由紀夫

株式会社つながりバンク 代表取締役

スモールM&Aアドバイザー