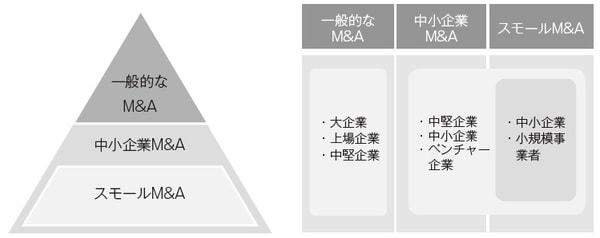

小さい中小企業・小規模事業者のM&A=スモールM&A

スモールM&Aとは、一般的なM&A、中小企業のM&Aのうち、さらに中小・小規模事業者のM&Aをいいます(図表1参照)。特に決められた定義はありませんので、本連載では後述する中小企業庁の分類を参考に、スモールM&Aの対象先を以下と想定しています。

●年商3億円以下、純資産1億円以下の中小企業・小規模事業者

●M&A取引金額1億円以下、M&A報酬(手数料)数百万円程度(仲介総額で10百万円程度以下)

スモールM&A取引において、その概要および特徴は以下の4点です。なお、詳細は後述します(図表2参照)。

①短期間:M&A各プロセスにおける期間の短縮(最短3ヶ月)

②安価:多くの中小企業が利用できるM&A取引報酬の安さ

③円滑かつ友好的:トップ同士の信頼関係と仲介者との信頼関係に基づく円滑かつ友好的なM&A交渉

④難易度:マッチングの高い難易度(買い手探索の難しさ)(それに対応する士業等他アドバイザーとの連携とその重要性)

今後、多数の後継者難の中小企業・小規模事業者が出てくることから、従来のM&Aアドバイザーだけではなく、地域金融機関や各種士業が事業承継とM&Aの担い手となり、また他者と幅広く連携し支援していくことが必要になると考えられます。