【関連記事】二世帯住宅で相続税圧縮のはずが目論見が外れ…「小規模宅地等の特例」のメリットと注意点

自宅に適用する場合の小規模宅地等の特例の要件

小規模宅地等の特例は、自宅や事業用の宅地を相続したときに一定の要件のもとで相続税評価額を減額できる制度です。自宅や事業用地を相続しても、相続税が高額になれば宅地を処分せざるを得ない場合があります。小規模宅地等の特例では、生活基盤である宅地を失うことがないように相続税の軽減を図っています。

被相続人(被相続人と同一生計の親族も含む)が居住していた宅地(特定居住用宅地等)に適用する場合は、330㎡を上限に評価額を80%減額することができます。ただし、宅地を相続した人が「被相続人の配偶者」、「被相続人と同居していた親族」、「持ち家のない親族」のいずれかであることが必要です。

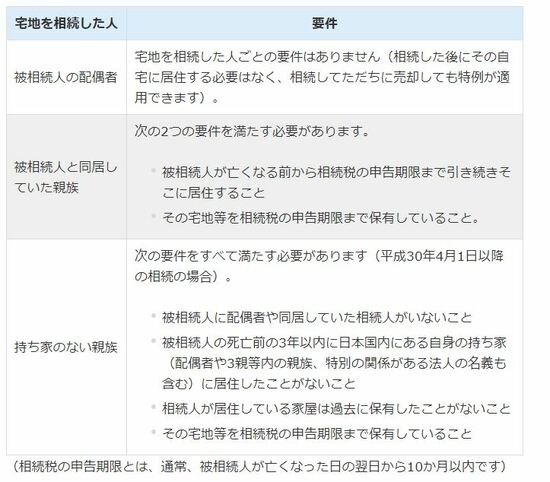

宅地を相続した人ごとの要件は[図表1]のとおりです。

被相続人の住民票が実際の住まいと違う場合

被相続人の住民票が実際の住まいと違う場合としては、主に次の2つのケースが考えられます。

●老人ホームに入居していたとき

●自宅が2ヵ所あって住民票のない方の家に住んでいたとき

これらのケースごとに、小規模宅地等の特例が適用できるかどうかを紹介します。

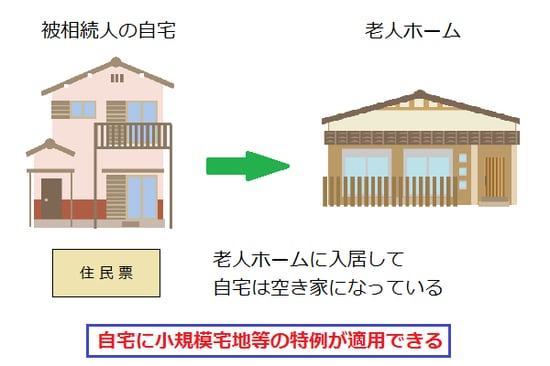

被相続人が老人ホームに入居していたとき

自宅に一人で住んでいた被相続人が老人ホームに入居した場合は、自宅は空き家になりますが、住民票は残していることが一般的です。

本来、空き家になった自宅は、住民票がそこにあったとしても被相続人が居住していたとは認められません。ただし、被相続人に介護の必要があって老人ホームなど介護施設に入居していた場合は、もとの自宅が空き家であっても小規模宅地等の特例が適用できます。

空き家になった自宅を賃貸に出すなどすれば、特例が適用できなくなる場合もあるため注意が必要です。

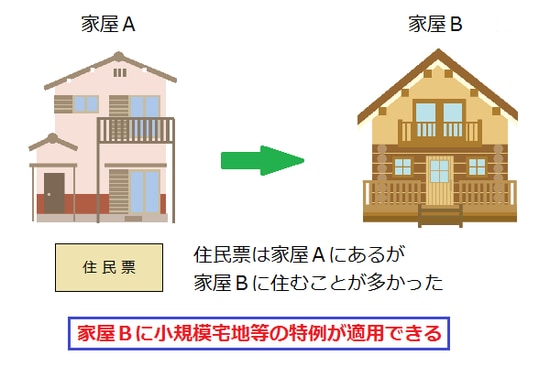

自宅が2ヵ所あって住民票のない方の家に住んでいたとき

自宅が2ヵ所以上ある場合でも、自宅に対する小規模宅地等の特例は主に住んでいた1ヵ所だけにしか適用できません。

住民票は家屋Aの所在地で登録しているものの、実際には家屋Bに住んでいたときは、家屋Bが小規模宅地等の特例の対象になります。小規模宅地等の特例では被相続人が実際にどこに住んでいたかが問われ、住民票がどこにあるかは関係ありません。