貸し手が賃貸借資産の減価償却費を計上できる

皆さんは、オペレーティングリースというものをご存じでしょうか。

オペレーティングリースとは、個人や法人が所有する航空機などの減価償却資産を他者に貸し付けて、賃貸料を得るという、賃貸借取引のことをいいます。

オペレーティングリースでは、会計上も税務上も貸し手が賃貸借資産の減価償却費を計上することができます。耐用年数が短い資産を活用すれば、投資の初期では、減価償却費が賃貸収入よりも大きくなり、所得が赤字になります。投資の終盤では、減価償却が終わり、未償却残高1円の資産を売却して、売却益が生じることにより、所得が黒字になります。オペレーティングリースを活用すれば、節税(課税の繰延)ができるということです。

噂の「オペレーティングリース」…詳しい仕組みについてはコチラ

※ オペレーティングリースとは?「日本型オペレーティングリース」の仕組み・使い方・メリット

投資額が賃貸料と譲渡代金で回収されることが条件

課税の繰延ができる条件としては、賃貸借資産の取得価額が純賃貸収入(収入−経費)と譲渡代金で回収されることが必要です。課税の繰延と譲渡代金の回収については、これができて初めて「節税ができた」といえるものなので、しっかりと押さえておいてください。

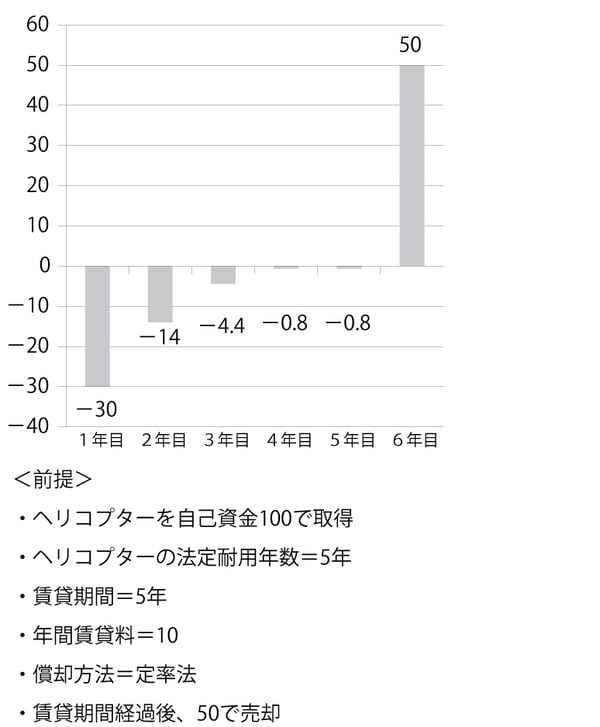

例えば、自己資金100でヘリコプターを取得し、法定耐用年数5年、賃貸期間5年、年間賃貸料10、定率法、賃貸期間経過後50で売却するものと仮定した場合の所得は、下記のグラフのとおりです。

【図表 オペレーティングリースを活用した場合の所得の推移】

このように、個人や法人が自ら減価償却資産を所有して、それを貸し出す取引を行うことにより、1~5年目は所得が赤字になり、6年目に課税所得が発生し、1~5年目の課税が6年目に繰り延べられていることがわかります。

投資額の100は、賃貸収入10×5年=50とヘリコプターの譲渡代金50により全額回収されています。また、法人実効税率を35%とすると、1~5年目に累計で17.5(=▲50×35%)の節税になっていますが(1~5年目で赤字額以上の他の黒字所得がある場合)、6年目では、50×35%=17.5と節税額と同額が課税されることになります。

この仕組みのポイントは、次の四つです。

①定率法を使える償却資産であること

②耐用年数が短い償却資産であること

③投資初期に所得の赤字を計上すること

④投資額が賃貸料と譲渡代金によって回収されること