「9/28~10/4のFX投資戦略」のポイント

[ポイント]

・先週のFOMC以降、金融政策を反映する米2年債利回りは急上昇、年初来高値を更新してきた。これは、米超金融緩和政策の転換を織り込む動きの可能性大。

・過去に一度だけ前例のある超金融緩和の政策転換、「リーマン・ショック」後のケースを参考にすると、米2年債利回りはテーパリング開始に向けて、基本的に0.25%を下回らず、0.5%目指す可能性あり。

・その場合、米ドル/円は基本的に110円を大きく割れず、113円程度を目指す見通しか。

FOMC後「米金利」「米ドル/円」が急騰

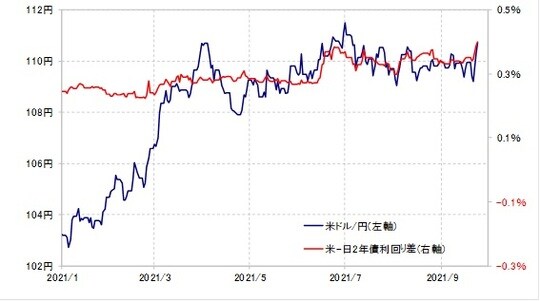

先週の米ドル/円は週末にかけて110円台後半まで一段高となりました。これは、日米金利差米ドル優位が拡大したことに連れた面が大きかったでしょう(図表1参照)。

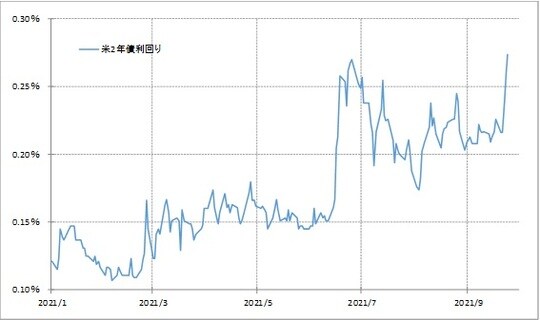

ところで、そんな金利差米ドル優位拡大の主役は米金利の大幅上昇です。先週は、注目されたFOMC(米連邦公開市場委員会)の後から、金融政策を反映する米2年債利回りが急上昇となり、僅かですが、年初来の高値を更新してきました(図表2参照)。

これは、今回のFOMCを受けて、現行の量的緩和(QE)+ゼロ金利政策といった超金融緩和政策が転換に向かうことを織り込む動きと考えられます。

米ドル/円と日米金利差の相関関係がこの先も続くなら、米ドル/円の行方は日米金利差、とくにその主役である米金利次第ということになります。では、そんな米金利の今後のシナリオはどのように考えたら良いのでしょうか?

「超金融緩和政策転換」での米金利の動きを予想する

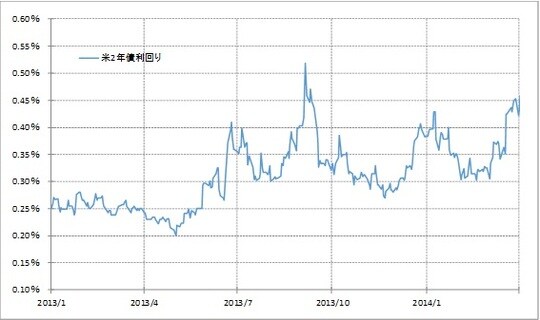

米国の超金融緩和政策の転換は、過去に一度だけ前例があります。いわゆるリーマン・ショック局面でも、QE+ゼロ金利政策といった超金融緩和政策が行われましたが、その緩和政策の転換において、米金利がどのように推移したかを考えることは、今回の超金融緩和政策転換での米金利の動きを予想する一つの手掛かりになるでしょう。

リーマン・ショック後の超金融緩和政策転換の第一幕に位置付けられるのは、2014年1月のQEの縮小、いわゆる「テーパリング」開始でしょう。このテーパリング開始に向けて、米2年債利回りはゼロ金利政策の上限である0.25%を上回ると、その後は下がっても基本的に0.25%を下回らず、最高で0.5%まで上昇しました(図表3参照)。

先週行われたFOMCを受け、早ければ11月FOMCでテーパリングを開始する見通しとなりました。上述のリーマン・ショック後の経験を参考にすると、金融政策を反映する米2年債利回りは、テーパリング開始に向けて基本的には0.25%を下回らず、0.5%に向けて一段と上昇する可能性があるといえます。

米ドル/円は、米国の超金融緩和政策の転換を意識し、米2年債利回りが急騰した6月FOMC以降、それまでと打って変わって、日米2年債利回り差との相関関係が高まりました。この関係を前提としたうえで、上述のように米2年債利回りが大きく上昇することで金利差が拡大すると、米ドル/円はテーパリング開始までに、基本的には110円を大きく割れることなく、113円程度への一段高に向かうといった見通しになります(図表4参照)。