「9/21~9/26のFX投資戦略」のポイント

[ポイント]

・FOMC後の為替相場はボラティリティーが上昇する可能性が高い。米ドル/円は2ヵ月以上も109~110.5円中心の小動きが続いているが、FOMCが脱・小動きのきっかけになることも!?

・新たなトレンドの手掛かりとして、FOMC後の米金利上昇再燃と米国株安拡大には要注意。

FOMC後「ボラティリティー」が上昇する可能性大

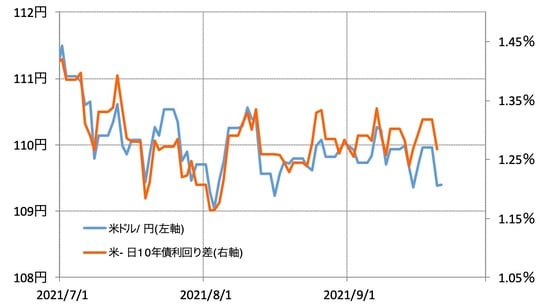

先週の米ドル/円は、一時109円割れ近くまで急落も、その後反発。これは、日米金利差と基本的に連動したものでした(図表1参照)。金利差の主役である米金利の上昇に伴い、米ドル/円も反発に転じたということでしょう。では、今後もさらに続くのでしょうか?

今週は、米金利に影響する可能性のあるFOMC(米連邦公開市場委員会)が22日に予定されています。今年のFOMCでは、これまでボラティリティー(変動率)上昇が続いてきたということもあるので、すでに2ヵ月以上も109~110.5円中心に小動きが続いてきた米ドル/円に、新たな方向性が出るきっかけになる可能性が考えられます。

ちなみに、今年に入ってから9月17日までの一営業日当たりの最大変動率(<高値/安値>-1で計算)は、米ドル/円が0.51%、ユーロ/米ドルは0.53%。要するに、米ドル/円もユーロ/米ドルも一日で0.5%程度変動するのが「普通」だったわけです。

これに対して、FOMC当日の最大変動率を調べたところ、米ドル/円は4、7月FOMC以外で、ユーロ/米ドルに至ってはすべてのFOMCで、上述の平均を大きく上回る結果となっていました(図表2参照)。

また、FOMCの結果は、一日の終わりに近いところでの発表となるだけに、それをきっかけとした相場の変動は翌日に大きく反映されることも少なくありません。FOMC翌日までも含めると、今年に入ってからのFOMC後の為替相場は、米ドル/円、ユーロ/米ドルとも、基本的に「平均」を上回るボラティリティーになってきたといえるでしょう。

その上で、これまでの実績ベースで考えると、米ドル/円以上にユーロ/米ドルの過敏な反応が指摘できそうです。ユーロ/米ドルは、7月までの5回のFOMCにおいて、すべて当日の最大変動率が翌日より大きくなりました。

以上見てきたように、FOMC前後の為替相場の値動きが、「普通」より拡大する傾向が目立ってきたのは、米金融政策への関心が高まっているということが基本です。その上で、米ドル/円以上にユーロ/米ドルの方が敏感に反応しやすくなっている可能性もありそうです。

FOMC後の注目は米金利上昇再燃と米国株安拡大

今回のFOMCの焦点は、「テーパリング(金融緩和の縮小)」開始を決めるかということでしょう。9月初めに発表された米8月雇用統計で、NFP(非農業部門雇用者数)が予想を大きく下回る結果となったため、今回のFOMCでテーパリング開始を決定する可能性は低いとの見方が一般的です。一方で、年内にテーパリングが始まるとの見通し自体は不変でしょう。

では、FOMCを受けて米金利はどう動くのでしょうか。

かつて、リーマン・ショック後の金融緩和の政策転換においては、テーパリング開始が近付くと金融政策を反映する米2年債利回りは、ゼロ金利政策の誘導上限であるFFレートの0.25%を大きく上回り始めました。

これを参考にすると、今回のFOMCでテーパリング開始が決まった場合はもちろん、年内のテーパリング開始の見通しに変わりないことが確認されただけでも、米2年債利回りは上昇が再燃する可能性が高いといえます。基本的には、米ドル高を後押しする可能性が高いでしょう。

ただ一方で気になるのは、9月に入ってから下落傾向が広がっている米国株の動向です。NYダウは、昨年3月の「コロナ・ショック」後の株高トレンドにおいてサポートされてきた120日MA(移動平均線)を割り込むところまで下落してきました(図表3参照)

上昇トレンドが続いているなら、下落はここまででしょうが、逆にこの120日MA下放れに向かうようなら、コロナ・ショック後の株高トレンドが終わり、株安余地が拡大する懸念が高まりそうです。

すでに述べたように、FOMCを受けて米金利上昇が再燃となった場合、それが株安拡大のきっかけになる可能性も考えられます。経験的に、NYダウが1割以上といった具合に比較的大きく下落する局面では、米ドル/円は株安に連動して下落する可能性が高まるのです。

以上のように見ると、FOMC後の為替相場を考える上では、米金利上昇が再燃するか、そして米国株の下落が拡大するかが主な焦点になるでしょう。

かりに米金利上昇再燃、米国株安拡大がともに起こった場合は、米ドル/円は米金利上昇といった米ドル高要因と米国株下落といった米ドル安要因の綱引きとなりそうですが、その場合は、すでに2ヵ月以上も続いている109~110.5円中心のレンジをどちらに抜けるかが、当面の方向性を決める手掛かりになるのではないでしょうか。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】