「アクティブファンド特集」を見る

ジャクソンホール会議のポイントは3つ

注目されたジャクソンホール会議におけるパウエルFRB(米国連邦準備制度理事会)議長講演は、7月FOMC(米国連邦公開市場委員会)議事要旨で明らかとなったFOMCメンバーの見解に概ね沿った内容となった。その講演でのポイントとしては3つ挙げられる。

1つ目は「テーパリングの開始時期」だ。7月FOMC議事要旨では大半のFOMC参加者が年内のテーパリング開始が適切だと指摘したが、ジャクソンホール会議でのパウエルFRB議長の発言からも同様の見解が示された。予想通りテーパリング開始の具体的な時期については言及されなかったものの、このまま順調に景気が回復すれば年内にテーパリングが開始されることが既定路線となりつつあることが明らかとなった。

2つ目は「インフレ」だ。パウエルFRB議長は足元のインフレ率の上振れが従来通り「一時的」であるとの見解を繰り返し、FRBが利上げを急いでいないことを印象づけた。

そして、3つ目が金融政策手段における「テーパリング」と「利上げ」の切り離しだ。パウエルFRB議長はテーパリングの開始時期とそのペースは、将来の利上げ時期の直接的なシグナルにはならないとした。これもマーケットにおける早期利上げ懸念を払拭させる狙いがあったと見られる。

FRBが利上げを開始するまでにはかなりの時間があると解釈された模様

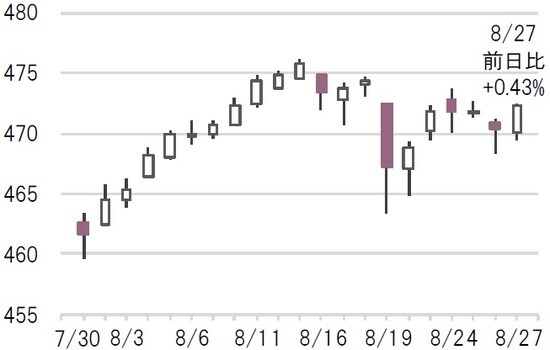

欧米株式市場はジャクソンホール会議後に上昇する展開となった(図表1、2)。

一部の市場参加者の間では、ジャクソンホール会議でテーパリングの開始時期について踏み込んだ発言がなされることを警戒する見方もあったようだが、大方の予想通りテーパリングの開始時期については年内に行うことが適切との主張を繰り返した。また、前述したとおりインフレについては「一時的」であり、金融政策手段における「テーパリング」と「利上げ」を明確に区別したことも相まって、マーケットではFRBが利上げを開始するまでにはかなりの時間があると解釈されたようだ。

欧米株式市場がジャクソンホール会議後に上昇した背景には、「テーパリング開始」=「利上げ時期の前倒し」とマーケットに解釈させなかったパウエルFRB議長の「対話力」があったと言えよう。

年内は「いいとこ取り相場」が形成されやすくなる可能性も

前回のレポート『7月FOMC議事要旨の解釈とジャクソンホール会議の見通し』でも言及させて頂いたとおり、FOMCメンバーの想定通り景気が順調に回復すれば、テーパリングの開始時期については引き続きFOMC開催月の今年11月又は12月を予想する。また、株式市場への影響という点では、年内のテーパリング開始がすでにコンセンサスとなりつつあることから、2013年当時の「テーパータントラム」の再来にはならないと考える。むしろ、テーパリングが開始されることは景気が順調に回復している証左と解釈され、株高になるシナリオが想定される。

一方、デルタ型変異ウイルスの感染拡大によって景気が落ち込んでも、テーパリング開始が先送りされることで緩和的な金融政策が継続され、(結果的に)株高になるシナリオも想定される。このため、年内は「いいとこ取り相場」が形成されやすくなる可能性もある。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ジャクソンホール会議後に欧米株が上昇した理由は?』を参照)。

(2021年8月30日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは