「アクティブファンド特集」を見る

7月FOMC議事要旨の発表をきっかけにテーパリング観測が高まる

FRB(米国連邦準備制度理事会)が8月18日に公開した7月FOMC(米国連邦公開市場委員会)の議事要旨では、大半の参加者(most participants)が想定通り米国経済が回復すれば、年内に資産買入れの減額(テーパリング)を行うことが適切だと判断していることが明らかとなった。

様々な参加者(various participants)からは経済や金融情勢を考慮すれば今後数ヵ月でテーパリングを開始することが正当化されると言及された一方、それ以外の数名(several others)は労働市場の回復がテーパリング開始の条件である「さらなる著しい進展」にはほど遠いとして、2022年初めのテーパリング開始が適切との見解が示されたようだ。

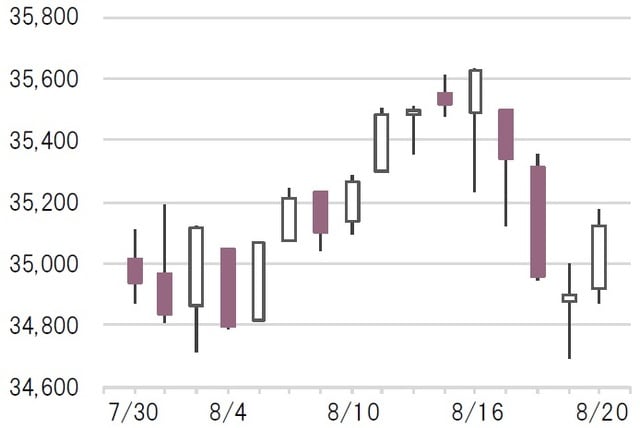

テーパリング開始の時期については多少意見が割れているものの、大半の参加者が年内のテーパリング開始が適切と判断していることが明らかとなったことから、18日の米国株式市場はテーパリング観測等が嫌気されてNYダウは前日比1.08%下落する展開となった(図表1)。では年内のテーパリング開始とは具体的にいつごろが想定されるのだろうか?

今年11月又は12月のFOMCでテーパリング開始か?

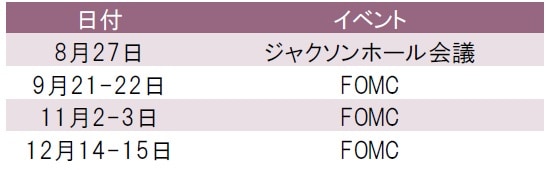

年内のFOMCは9月、11月、12月の計3回が予定されているが、9月のFOMCでテーパリングが開始される可能性は低いだろう(図表2)。

通常、FRBは金融政策の変更を前もって発表することが慣例となっており、9月のFOMCでテーパリングを開始するためには7月のFOMCで何らかのアナウンスメントをしておく必要がある。しかし、7月のFOMC声明文ではテーパリングについて今後の会合で「議論する」という表現にとどめているほか、7月のFOMC議事要旨からも差し迫った金融政策の変更は示唆されなかった。よって、9月のFOMCからテーパリングを開始することは拙速に過ぎると言わざるを得ないだろう。

おそらくこのまま順調に米国経済が回復すれば、9月又は11月のFOMCにおいてテーパリング開始の事前通知が行われ、実際のテーパリング開始は11月又は12月ごろになることが想定される。

ジャクソンホール会議ではサプライズ無し?リスクはデルタ型の感染拡大

米カンザスシティ連銀が米国ワイオミング州のジャクソンホールで毎年8月に開催する経済シンポジウム(ジャクソンホール会議)が今週27日に開催される。当初は対面形式での開催が予定されていたが、公衆衛生上の理由からオンライン形式へ変更され、3日間の開催日程も1日に短縮された。このジャクソンホール会議ではFRB議長が講演することが恒例となっており、マーケットでは7月と9月のFOMC開催をつなぐ地ならし的な会合とも捉えられているが、FRB議長が金融政策について踏み込んだ発言をすることは稀であり、むしろサプライズ無しでイベントが消化される可能性もある。

波乱があるとすれば、新型コロナウイルスの変異ウイルスで感染力が強いとされる「デルタ型」の感染拡大であろう。7月FOMC議事要旨では、大半の参加者がデルタ型の感染拡大によって経済の完全な再開が一時的に遅れ、雇用や労働力の供給が抑制される可能性を指摘している。テーパリングの開始時期が延期されるシナリオにも注意が必要だ。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『7月FOMC議事要旨の解釈とジャクソンホール会議の見通し』を参照)。

(2021年8月23日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは