「アクティブファンド特集」を見る

韓国中銀:市場では過半が据置きを予想する中、韓国中銀は利上げを決定

韓国銀行(中央銀行)は2021年8月26日、新型コロナウイルスの感染再拡大を受け、市場の過半が据置きを予想する中、政策金利を0.25%引き上げ、0.75%としました(図表1参照)。韓国中銀はアジアではコロナショック後に利上げする最初の中銀となりました。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:韓国中銀、利上げ、債務問題、感染再拡大

今日のヘッドライン21年6月1日号『韓国中銀、正常化のかすかな兆し』で韓国中銀がタカ派(金融引締めを選好)に転じたことを指摘しました。市場でも利上げに対する観測は見られましたが、今回は市場予想の過半が据置きを見込んでいました。韓国における新型コロナウイルスの足元の感染動向から利上げを控えるとの見方が優勢だったからです(図表2参照)。それでも韓国中銀は利上げを決定しました。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

韓国中銀の李柱烈(イ・ジュヨル)総裁は記者会見で利上げの理由について、景気回復、インフレ率上昇懸念、金融不均衡(低金利による住宅価格の高騰と債務の増加)の3点をあげています。

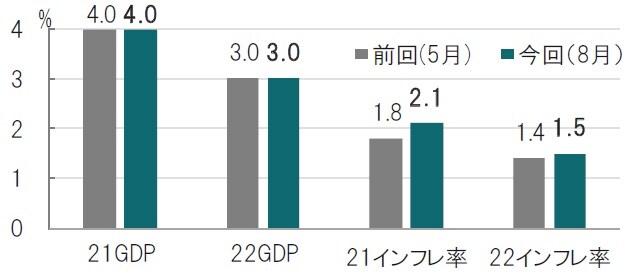

まず、韓国の景気回復について、韓国中銀が四半期ごとに公表している経済見通し(Economic Outlook)で確認します(図表3参照)。

出所:韓国中央銀行のデータを使用してピクテ投信投資顧問作成

韓国中銀は韓国経済のGDP(国内総生産)成長率を21年は4.0%、22年は3.0%と見込んでいます。前回5月の経済見通しで、内需拡大や半導体による堅調な輸出を背景に2月の予想から上方修正しました。8月の予想は5月と同水準で、堅調な景気回復に対する認識を維持したと見られます。

次にインフレ率(消費者物価指数、CPI)予想については8月に上方修正しています。韓国中銀は経済見通しのレポートで農畜産物価格や原油価格の上昇を反映させたと説明しています。また韓国中銀の声明文では、これらの要因に加えて、サービス価格などの上昇を指摘しています。また、インフレ期待も2%半ばまでの上昇を指摘しています。インフレ率予想の上方修正は主にこれらの要因を反映したと思われます。ただ、食料品とエネルギーを除いたコアCPIの予想は5月とほぼ同じ(22年のみ0.1%上方修正)でした。

最後に、金融不均衡という表現で、韓国の過剰債務問題を懸念しています。韓国の家計債務は6月末時点で約1806兆ウォン(約170兆円)にものぼり、内訳は大半が住宅ローンで、他に自営業の開業資金などが見られます。最大の懸念はやはり住宅ローンの増加で、韓国では17年頃から金融機関が住宅ローンに貸せる割合を示すLTV比率を引き下げ住宅ローン(債務拡大)の抑制に転じていました(以前は緩和的であった)。しかし新型コロナの対応で低金利政策を導入、住宅市場へ再び資金が流入しやすい構図となっていたことから、対応を求める声も強くなっていました。

韓国は新型コロナの感染再拡大に見舞われています。経済、医療への影響が懸念されます。それでも韓国のインフレ懸念や債務問題(住宅価格の高騰)の解消を優先しており、韓国中銀は重い決断を迫られたと見受けられます。コロナとの共存では、新たな覚悟を求められることもあるようです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『韓国中銀、市場予想に反して利上げをした理由』を参照)。

(2021年8月27日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~