「暦年課税」と「相続時精算課税制度」の違い

相続時精算課税は、贈与した時点では一旦贈与税を免除し、将来相続が発生したときに相続税と一緒に贈与したときの分の税金を支払うことができる制度です。

多くの方が間違えるポイントですが、贈与した人が亡くなったときには、相続した財産に、生前贈与を受けた財産を加えて「相続税」を計算します。つまり、贈与した財産に課税される税金はすべて相続税とみなして計算します。

一度、相続時精算課税を選択すると、相続するまで継続して適用されます。途中で暦年課税に戻すことはできません。

相続税対策には「暦年課税での贈与」が有効

暦年課税による生前贈与をすると、相続の対象となる財産を減らし、税負担を減らすことができます。これから見ていく「暦年課税での贈与で財産を100万円多く残す方法」はあくまでも一例ですが、税負担を軽減することで、結果としてより多くの財産を残すことができます。

[例4]子供3人に生前贈与する場合

相続人は子供3人、遺産総額7,000万円の場合について考えます。

A:生前に特に対策を行わずに相続した場合

7,000万円の遺産に対する相続税は、3人分を合わせて220万円となります。

B:生前に子供3人に110万円ずつ、1年以上の間隔を置いて3回贈与した場合

相続財産は110万円×3人×3回=990万円減少して、6,010万円となります。6,010万円の遺産に対する相続税は、3人分を合わせて121万円となります。1回あたりの贈与は110万円と基礎控除額以下なので、贈与税はかかりません。

AとBを比較すると、Bのほうが納税額は少なくなり、約100万円多く財産を残すことができます。

■実効税率に着目した生前贈与の考え方

実効税率は、実際に負担する税金で、遺産の何%が税金でとられるかという感覚値に近いものを指します。相続税や贈与税には基礎控除があるほか、税率が段階的に変わるため、税率の早見表に掲載されている税率と実際の税金の負担率は異なります。

そのため実効税率を元にして実際にいくら税金を支払うべきか計算をすると、より効果的な税金対策が可能になります。

例5では、実効税率から最適な生前贈与のプランを導き出します。ここでのポイントは贈与税の実効税率が相続税の実効税率を下回る範囲であれば、贈与税を支払ってでも生前贈与をした方が有利になるということです。この視点をもって下記の例を見ていきましょう。

[例5]実効税率に着目した生前贈与の考え方

相続人は子供2人、遺産総額1億円の場合について考えます。

生前に特に対策を行わずに相続した場合、1億円の遺産に対する相続税は2人分を合わせて770万円となり、実効税率は7.70%となります([図表3]参照)。

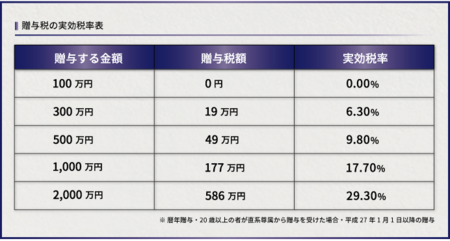

贈与税の実効税率が相続税の実効税率を下回る範囲であれば、贈与税を支払ってでも生前贈与をした方が有利と考えられます(贈与税の実効税率は[図表3]参照)。300万円を贈与したときの贈与税の実効税率は6.30%で、相続税の実効税率7.70%を下回ります。

そこで、生前に子供2人に300万円ずつ、1年以上の間隔を置いて5回贈与した場合の、贈与税と相続税の合計額を計算します。300万円を贈与したときの贈与税は、[図表3]から19万円です。

贈与税の合計額

19万円×2人×5回=190万円

生前贈与で遺産総額は3,000万円(300万円×2人×5回)減少して7,000万円となります。遺産総額が7,000万円のときの2人分の相続税は、[図表2]から320万円です。

したがって、生前贈与をした場合の贈与税と相続税の合計は次のとおりになります。

贈与税190万円+相続税320万円=510万円

生前に対策をしなかった場合の相続税は2人分を合わせて770万円であるため、生前贈与によって260万円多く手元に残すことができます。

■まとめ

いかに暦年課税による生前贈与が相続税の節税に有効であることが分かったでしょう。

しかし、贈与税の基礎控除を活用して長期にわたって贈与を繰り返す場合は、それが一括贈与とみなされないように配慮しなければなりません。また、実効税率を使った生前贈与の考え方もお伝えしましたが、税制に詳しくない方にとっては非常に難しいものです。

もし、生前贈与を考えている場合は、相続税に精通した税理士にシミュレーションを依頼するのも一つの方法です。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】