相続税の国際比較

日本の相続税は諸外国に比べて高いと指摘されることがあります。ここでは、日本の相続税と比較するために、諸外国の相続税について紹介します。

※遺産に課税される税金は、国によって遺産税と呼ばれることもありますが、ここでは統一して相続税と表記します。

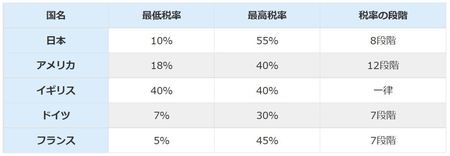

■各国の相続税の税率

アメリカ、イギリス、ドイツ、フランスでは相続税が課税されます。日本とこれらの国の相続税の税率を比較すると、[図表6]のように表されます。

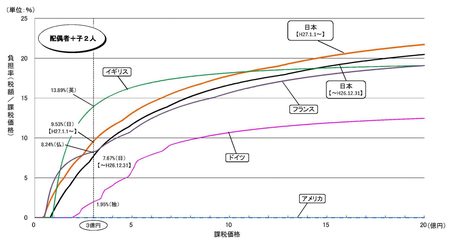

ただし、国ごとに課税される財産の範囲や基礎控除の金額が異なるほか、配偶者に対する優遇の内容も異なるため、税率だけで単純に比較することはできません。遺産の額に応じた相続税の負担率がわかる資料として、財務省が公開しているグラフ(図表7)を紹介します。

※計算の前提は、上記ホームページに記載

配偶者と子2人で相続した場合、遺産が1億円~10億円の範囲では、イギリスの負担率が主要国の中で最も高くなります。しかし、遺産が11億円を超えると日本の負担率が上回るようになります。アメリカでは遺産が25.2億円になるまで相続税の負担はありません。

■相続税がない国

海外には、相続税がない国もあります。

相続税がない国:

オーストラリア、カナダ、中国、マレーシア、ニュージーランド、シンガポール、スウェーデン など

これらの国の中には、富裕層の海外移住を防ぐ目的や、海外の富裕層を自国に呼び込む目的で相続税を廃止した国もあります。一方で、政治的な理由や個人の資産が把握できないといった事情から、相続税が課税できない国もあります。

海外移住・海外への資産移転で相続税を免れることは…

相続税を少しでも抑えるために、相続税のない国に財産を移してしまおうと思う人がいるかもしれません。

しかし、相続税のない国に財産を移しても、日本に居住している限り日本の相続税が課税されます。一定期間海外に移住すれば海外の財産には課税されませんが、それでも国内の財産には相続税が課税されます。

相続税を完全に免れようとすれば、相続税がかからない国に全財産を移した上で、家族全員でその国に移住する必要があります。

平成29年には海外移住した人への課税が強化されたほか、近年は海外資産に対する監視も強化されています。海外移住や海外への資産移転による相続税対策をこれから始めることは難しいかもしれません。

■海外移住で相続税を免れるには10年必要

海外資産の相続税を免れるには、被相続人、相続人ともに、少なくとも相続の10年前から海外に居住していることが必要です(相続人が外国籍である場合など例外もあります)。

以前は海外に居住する期間が5年あれば海外資産の相続税を免れることができましたが、平成29年4月1日からこの期間が10年に延長されました。

■海外の財産にも包囲網

海外に財産を移してしまえば、税務署には見つからないと思う人もいるかもしれません。かつては、日本の税務当局が海外の財産を把握することは困難でした。

しかし、国税庁は近年、海外資産に関する情報収集や税務調査の体制を整備しています。

富裕層に「国外財産調書」の提出を義務づけて海外資産の把握に努めているほか、「重点管理富裕層プロジェクトチーム」(富裕層PT)を設置して、重点的に情報収集を行っています。

また、OECD(経済協力開発機構)の「共通報告基準(CRS:Common Reporting Standard)」を導入して、多くの国から自動的に海外の非居住者の金融口座に関する情報を得られるようになっています。

これらの取り組みによって、今後、海外に財産を移して相続税を免れることはますます困難になっていくでしょう。

■相続税対策は税理士に相談を

ここまでお伝えしてきたように、日本では相続財産に対して比較的高い税率で相続税が課税されます。海外に財産を移したとしても相続税を免れることはできません。

相続税を少しでも安くしたい場合は、相続税に強い税理士に相談して、自身に合った節税対策を実行することをおすすめします。相続税の節税対策は、生前贈与や生命保険への加入、不動産の活用など長期的に行うものが多く、早めに取りかかることが大切です。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】