相続税の税率は10%~55%

相続税の税率は一律に定められているのではなく、超過累進税率になっています。つまり、遺産のうち低額の部分には低い税率で課税され、高額の部分には高い税率で課税されます。

■相続税の税率表

相続税の税率は、以下の表で示すように相続した遺産の額に応じて10%から55%まで段階的に増えていきます。

超過累進税率にもとづいて税額を計算するとき、遺産を税率の段階ごとに区切って税率をかけると計算が複雑になります。税額を簡単に計算するため、相続した遺産に一度高い税率をかけて、低い税率を適用する部分について差額を控除します。各相続人の相続税額は以下の式で計算します。

各相続人の相続税額=各相続人の法定相続分に応ずる取得金額×税率-控除額

[図表2]は、遺産総額が1億円で基礎控除額3,600万円(相続人1人)の場合の相続税計算のイメージを示しています。基礎控除後の遺産の金額6,400万円に30%をかけたのち、低い税率を適用する部分の控除額700万円を差し引いて税額を求めます。

■実際の負担は税率表に示されるほど高くはない

相続税の税率は一般に、「相続税の税率は最高55%」というように一番高い税率が強調されがちです。相続した遺産の半分以上が手元からなくなると心配になる人もいるかもしれません。

しかし、相続税の税率は超過累進税率であり、最高税率が適用される6億円を超える遺産を相続しても、その遺産のすべてに55%の税率で課税されるわけではありません。

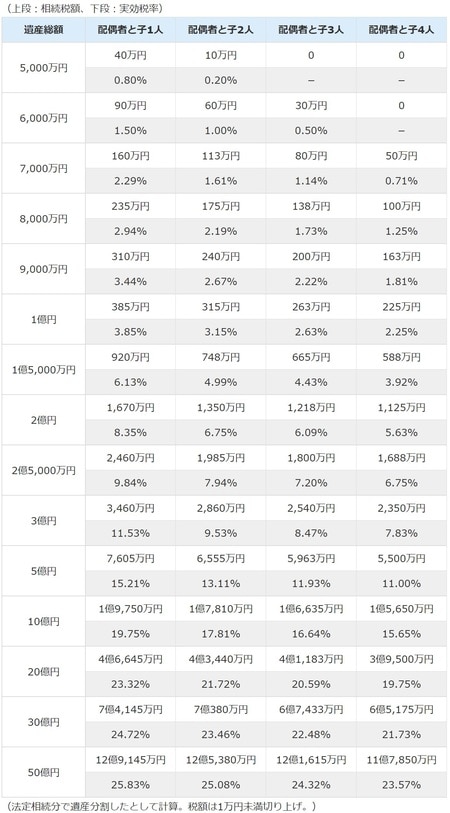

ここでは、相続した遺産に対して相続税がいくらかかるかがわかるように、相続税の実効税率(負担率)をご紹介します。実効税率は、遺産の総額に対して相続人全員の相続税がいくらになるかの割合を示しています。

[図表3][図表4]から、相続税の実効税率は、はじめに紹介した税率表(速算表)の税率より低いことがわかります。

実効税率は、特に次のような場合に低くなります。

・遺産が少ない

・相続人が多い

・配偶者が相続する

相続税の税額は、遺産の総額から基礎控除額を引いて、その残りを法定相続分で分けた「取得金額」に税率をかけて求めます(相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で求められる金額です)。

遺産が少ない場合は、基礎控除により課税対象の遺産が相対的に少なくなるため、実効税率は低くなります。また、相続人の数が多いと1人当たりの「取得金額」が少なくなり、同様に実効税率は低くなります。

配偶者が相続する場合は、配偶者の税額軽減により、法定相続分以下(子供と相続する場合は1/2以下)または1億6,000万円以下の遺産には相続税はかかりません。配偶者が相続税を負担しない分、実効税率は低くなります。

上記の条件に合わない場合、たとえば数十億円に上る遺産を子供だけで相続する場合では、実効税率は50%を超えることもあります。このようなケースに限っていえば、「遺産の半分が相続税で消える」という心配も大げさとはいえません。