パフォーマンスのよりどころとなる「政策資産配分」

長期投資家にとって、政策資産配分(長期で目標となる資産配分であり、基本ポートフォリオとも呼ばれます)は将来のパフォーマンスを大きく左右するとされています。

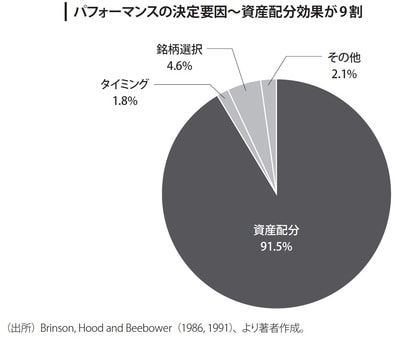

ポートフォリオ全体のパフォーマンスの要因は、大きく資産配分効果、タイミング効果、銘柄選定効果に分けられます。そして、過去の実証分析では、パフォーマンスの約9割が資産配分効果で説明できるとされています(Brinson, Hood and Beebower, 1986, 1991)。

そのため投資政策の策定においては、政策資産配分を決めることが、理事会、投資委員会、運用担当者の最も重要な意思決定になります[図表2]。

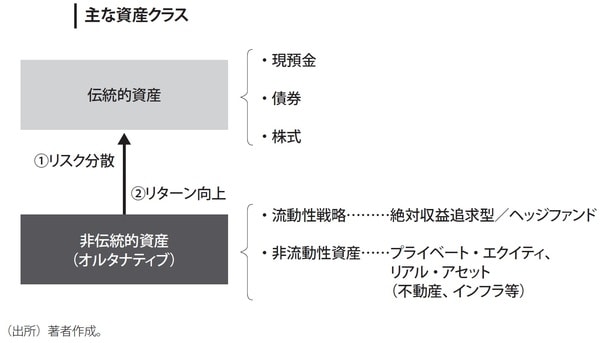

政策資産配分を決めるにあたっては、最初に投資対象を決める必要があります。これは、ゴール、運用目標、許容リスク、投資期間、資産規模、流動性ニーズを基に、定量的かつ定性的に決めます。ゴールが世代間公平性といったものであれば、インフレ耐性があり経済成長に連動する投資対象が必要です。

理事会や投資委員会で年間の最大損失率の見積もりなどを評価しつつ、どの程度のリスクが許容できるかを考え、投資対象を決定します。

投資期間と流動性ニーズも重要な要素で、短期的な資金ニーズも高くないということであれば、非流動性資産への投資も可能です。理想的にはできるかぎり分散すべきということになりますが、資産規模が大きくない場合には、最低投資金額の制約もあり、思いどおりの分散ができない可能性もあります。

最初からすべての資産クラスについて考えるのではなく、資産規模の成長や経験値の蓄積の過程を経て、投資対象の理解を深めたうえで、段階的に導入することも考えられます。リスクやリターンの数値についても、その妥当性が投資委員会などで検証され、最終的な政策資産配分を組織として承認します[図表3]。