リスクに着目…具体的なポートフォリオ構築手法

投資対象が決まれば、それを代表する指数をベンチマークとして、期待リターン、リスク、相関係数を計算します。それらの数値を基に数学的モデルを用いれば、資産配分が決まります。

モデルとして最も一般的なものが平均分散モデルで、目標リターンをできるかぎり低リスクで実現できる配分を計算してくれます。2資産であれば、投資比率を変えながら手計算もできますが、複数資産になると手計算では困難なので、エクセル等の計算ソフトを使います。

リスクや相関係数は過去のベンチマーク指数の実績値を用いますが、期待リターンについては過去実績に加えて、フォワード・ルッキングな予想モデル、シナリオ法などによって決める手法があります。

最終的な資産配分は、シミュレーションなどによってリスクを評価して、それが許容できるものかを見て判断されます。例えば、10%の確率で損失が○○円となる可能性があるならば、その損失額が許容できるものかどうかを評価します。

また、ストレス分析やシナリオ分析を行うこともあります。ストレス分析は、金利が1%上昇したり、円高が5%進行したら、ポートフォリオは何%損失を出すのかを分析するものです。シナリオ分析では、例えば、再度金融危機が起こったら、ポートフォリオにどの程度の影響があるかを試算します。

また、外貨建て資産に投資する場合は、為替リスクをどうするかも考える必要があります。為替の変動は為替予約などによってヘッジすれば、リスク抑制が可能です。ただし、その分だけ為替ヘッジ・コストがかかります。

ヘッジをしなければ、円安であればプラス要因に、円高であればマイナス要因となります。長期で見て、為替の上下動は予測不能で、上がったものは下がるという考え方であれば、為替ヘッジはしないというのも1つの結論です。

一方、短期的にプラス・マイナスのどちらに動くのかが予測不能で、為替にはリスクしかないと判断する場合には、100%為替ヘッジを選択します。最終的に、ベンチマークとして、ヘッジなし、100%ヘッジ、部分ヘッジ(例えば50%ヘッジ)といったヘッジ方針を決めます。

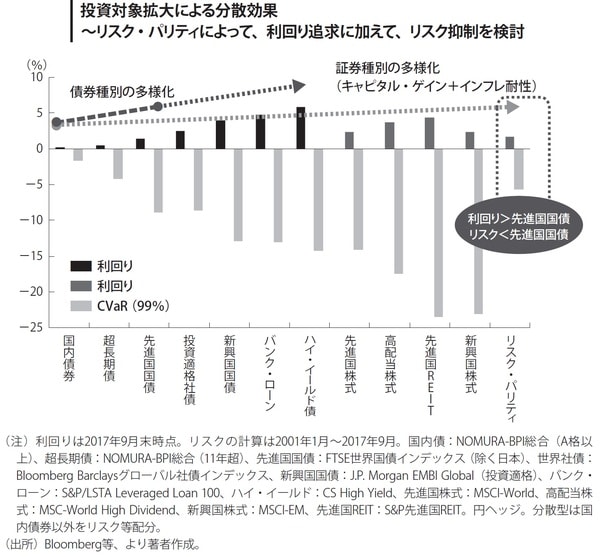

もう1つの資産配分手法としてリスク・バジェットがあります。これは、配分を決める時に、リスクのみに着目した手法です。リターンは、リスクが高ければ高く、リスクが低いものはリターンも低いという前提に立ち、リターンの精緻な予測が難しいという場合に利用されます。

例えば、5%の想定リスクのポートフォリオを構築する場合には、リスク5%のうち2%分を債券、残り3%分を株式に割り当てるというように、リスク量を配分する考え方です。特に、各資産のリスクを等配分にしたものをリスク・パリティと呼びます。各資産の変動の影響を平準化させる効果があります[図表4]。

ポートフォリオ構築例としては、高利回り資産を組み合わせる際に、リスク量によって配分を調整します。高リスク資産は低リスク資産よりも組み入れ比率が低下するので、株式に比べ債券への投資比率が高くなる傾向があります。

実際の政策資産配分は、定量的手法と定性的手法を組み合わせて構築します。まず、投資対象の選定は有効フロンティアを限定してしまうため、非常に重要な要素です。どこまでを対象にするかは、定量的な数値を鑑みて最終的には定性的に決めます。定性的とは市場規模、市場の洗練度、さらには将来的に有望な市場かどうかなど多面的に判断します。

イェール大学の「2016年運用報告書」では、現預金、債券、国内株式、外国株式、絶対収益追求型、レバレッジ・バイアウト、ベンチャー・キャピタル、天然資源、不動産の9つの資産クラスへの政策資産配分を決める場合に、長期の期待実質リターン6.9%、相対リスク13.7%を目標に、最小分散手法と定性的手法を組み合わせて決めています。

川原 淳次

野村アセットマネジメント株式会社

マルチアセット&ソリューションズ担当CIO

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべきオルタナティブ投資」 >>他、資産運用セミナー多数開催!

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~