Jリートのアノマリー(季節性)からみる投資戦略

Jリートは不動産投資信託と呼ばれ、好利回りのオルタナティブ(代替)資産として投資家の人気が高い。今回はJリート(東証REIT指数)に着目した投資戦略(季節性)について取り上げる。

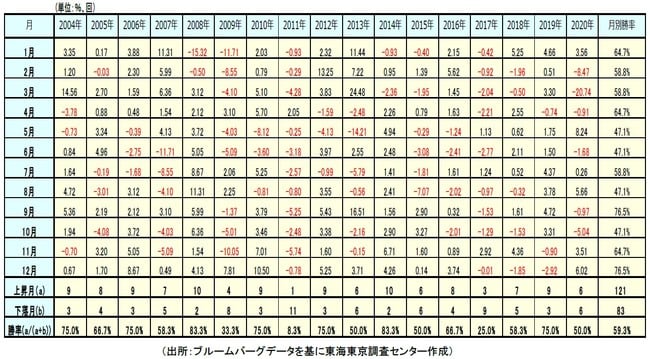

以下ではJリート(東証REIT指数「配当込み」)のアノマリー(経験則)の一つとしての季節性について見てみたい。データの計測期間は2004年1月~2020年12月末までとしている。

東証REIT指数「配当込み」の月間勝率(月間騰落率がプラスの割合で計算)を見ると、1月、4月、11月は60%台、9月、12月が70%台と高い(表1参照)。

またパフォーマンス(平均騰落率)においては12月が3%台と最も高い(図1参照)。

一方、月間勝率では5月、6月、8月、10月が40%台と低く、そのなかでも10月の平均騰落率が-1.7%と最低のパフォーマンスとなっていることがわかる。

このアノマリーを短・中期の投資戦略に活用するとすれば、10月の調整局面で買い向かい、翌年の5月までに一旦、売却(sell in May)して利益を確保するといった投資手法が考えられよう。

今年はFTSEグローバル株式指数シリーズに2021年6月にあと1回組み入れられる良好な需給要因(参考までに6月の組み入れ基準日は18日)があるため、5月から1ヵ月程度ずらして時間分散しながら売り上がりを実施することも投資戦略の一案となろう。

Jリート指数は6月に入って2100ポイント台を回復

その東証REIT指数は、グローバルで見たJリートの割安感や株式指数への組み入れなど良好な需給環境等が評価され、6月に入り、2100ポイント台を回復した。

先行きの経済正常化が意識され、セクター動向ではリターンリバーサルの動きから、オフィス、商業施設、ホテルリートなどが上昇を牽引。短期的には国内のワクチン接種の加速や良好な需給を背景に指数の下支えが期待できるとみる。

一方、中期的(3ヵ月~6ヵ月)には①NAV(純資産価値)倍率などバリュエーション面で上値余地が低下していることや②良好な需給要因が6月に剥落すること(2020年9月から全4回に渡るFTSEグローバル株式指数シリーズへの組み入れが6月で終了)に加え、③季節性で売りが出やすいこと(6月、7月は10月に次いで平均月間騰落率でマイナスになりやすい傾向があること)などから指数の上値が重くなることも予想される(参照:『6月のJリート市場見通し…過去のNAVから上値余地は限定的か』)。

指数構成ウェイトが相対的に高いオフィスリートも徐々に上値の重い展開にシフトすると想定し、「オーバーウェイト」から「ニュートラル(中立)」に引き下げる。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべきオルタナティブ投資」 >>他、資産運用セミナー多数開催!