\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

「ディマンド・プル・インフレ」と「コスト・プッシュ・インフレ」のダブルパンチ

一般的に、需要側に起因したインフレは「ディマンド・プル・インフレ」、供給側に起因したインフレは「コスト・プッシュ・インフレ」と呼ばれる。通常、これらが同時に発生することはまれだが、今回のようなアフターコロナにおける特殊な環境下では、「ディマンド・プル・インフレ」と「コスト・プッシュ・インフレ」が同時並行で進行した。その結果、インフレ率が足元で急激に上昇したと考えられる(図表1)。

ISM仕入価格指数の上昇はインフレ圧力を示唆

米ISM(供給管理協会)製造業とサービス業の仕入価格指数をみると、いずれもリーマンショック前のピークに迫る勢いだ(図表2)。

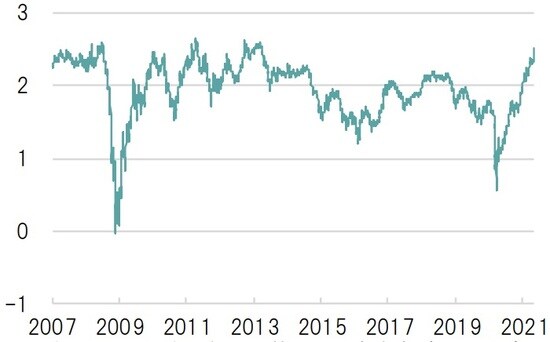

これは、幅広い業種でインフレ圧力が(近年まれに見るペースで)高まっていることを示唆している。また、米名目長期金利から米実質長期金利を差し引いた期待インフレ率(10年ブレークイーブン)も、リーマンショック前後の水準まで上昇していることが分かる(図表3)。市場関係者も今後インフレ率が上昇すると予想している。

企業はインフレから株主の利益を守ることができるのか?

企業にとって仕入価格の上昇は、コスト高を意味する。そのコスト高を販売価格に転嫁(値上げ)できなければ、利益は減少してしまうことになる。そのため、株主の利益を守るためにも、販売価格の値上げは欠かせない。

しかし、すべての企業が値上げを実行できるわけではない。自社の製品やサービスに訴求力が無ければ、容易に顧客離れを引き起こしてしまうからだ。ブランド力や商品開発力、マーケットシェアなど、総合的な競争優位性が求められる。

急激にインフレ率が高まる局面では、インフレに対する企業の「適応力」がより重要になる。顧客から真に必要とされる企業なのか、そして株主利益をインフレから守ることができる企業なのか、その「真価」が問われることになるだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インフレ率の上昇で企業の「真価」が問われる理由』を参照)。

(2021年5月12日)

田中 純平

ピクテ投信投資顧問株式会社

ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは