\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

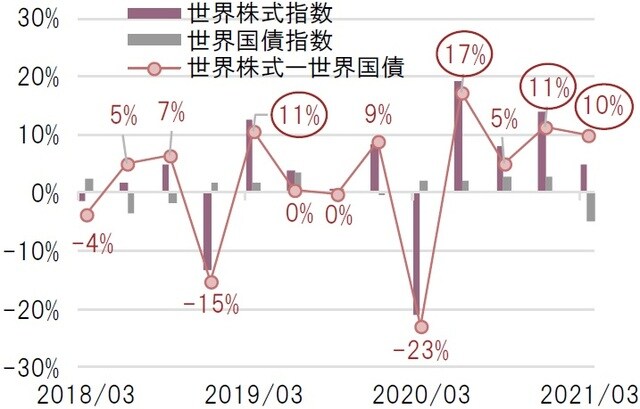

世界株式/国債のリターン差異によって発生しうる「ポートフォリオ・リバランス」の影響

例えば、世界株式比率60%、世界国債比率40%を維持することを目標とした(四半期ごとに比率調整する)バランス型ファンドがあったとする。

直近の四半期のように世界株式のリターンが+5%、世界国債のリターンが-5%になれば、世界株式の比率は計算上、期初時点の60%から約62.4%へ上昇する(世界国債は40%から約37.6%へ低下する)ことになる。

ここで、期末時点に世界株式の比率を60%へ戻すのであれば、株式を売却し国債を買付ける必要が出てくる。

このように期末近辺に行われる比率調整は「ポートフォリオ・リバランス」と呼ばれており、この比率調整に伴う売買が株式市場に影響を及ぼすと一般的には考えられている。では、実際はどの程度のインパクトをもたらしているのか?

期間:2017年12月末~2021年3月26日

※円は「ポートフォリオ・リバランス」による影響があったと推測される期間

※世界株式指数:MSCI World Net Total Return(USD)Indexを使用

※世界国債指数:FTSE World Government Bond(USD)Indexを使用

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

今回のように世界株式と世界国債のリターン差異が比較的大きくなった局面(+10%以上)は、2017年12月末以降で計3回あった(2019年1-3月期、2020年4-6月期、2020年10-12月期)。そのうち、実際に期末にかけて株安となった局面は2019年1-3月期と2020年4-6月期の2回だった。今回も期末にかけて弱含んでいることを勘案すると、「ポートフォリオ・リバランス」に伴う株安圧力が全くないとは言い切れないだろう。

期間:2017年12月末~2021年3月26日

※円は(世界株式リターンー世界国債リターン)が+10%以上の期間を示す

※世界株式指数:MSCI World Net Total Return(USD)Indexを使用

※世界国債指数:FTSE World Government Bond(USD)Indexを使用

※2021年1-3月期は3月26日時点までのリターン

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

実際は「ポートフォリオ・リバランス」を見越して株式が先んじて売却されている可能性も

世界株式と世界国債のリターン差異を事前に計算することは容易なので、実際は「ポートフォリオ・リバランス」を見越して先んじて株式が売却されている可能性もある。その結果、「ポートフォリオ・リバランス」の実需以上に株式需給が悪化している可能性も否定できない。

だが、いずれにせよ「ポートフォリオ・リバランス」に伴う過去の株安圧力(と思われるもの)は短期的なものにとどまっているため、過度に警戒する必要もないだろう。2021年4月以降、株式市場が再び企業業績等のファンダメンタルズを反映した相場展開へ回帰するかどうか注目だ。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「ポートフォリオ・リバランス」に伴う株安圧力の影響は?』を参照)。

(2021年3月29日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは