\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

金:ドルとの交換停止後も維持された特殊性

1971年8月15日、米国は突如として金とドルの交換停止を発表、ドルは完全な変動相場制へ移行した。ニクソンショックである。紀元前7~6世紀、小アジアのリディア王国(現在のトルコ)で最初の金貨が鋳造されてから続いてきた金の通貨としての特殊性は、法的な意味において失われたわけだ。

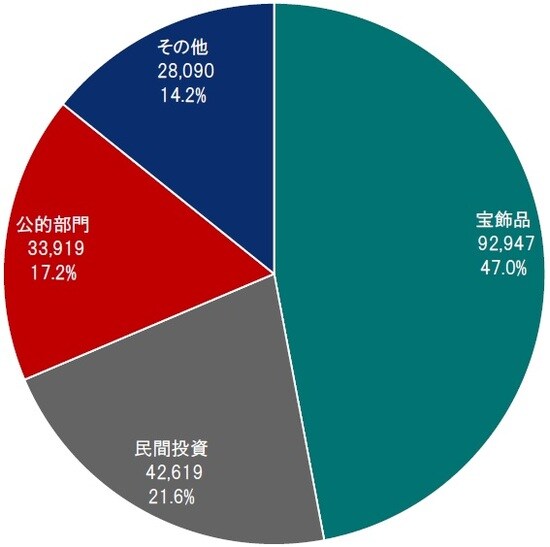

しかしながら、ワールドゴールドカウンシルによれば、2019年末現在、地上に存在する金19万2,947トンのうち、17.2%に当たる3万3,919トンが各国中央銀行など公的部門に保有されてきた(図表1)。

世界で最も金を多く持っているのはFRBであり、その量は8,134トン、時価4,555億ドルに達する。兌換を停止したとは言え、金は依然として世界の政策当局にとり通貨の安定を維持するための重要な手段なのだろう。

これは明らかに金が他のコモディティと異なる点だ。だからこそ、4万2,619トンが投資用資産として民間のファンドなどに保有されているのではないか。つまり、金は通貨価値下落のリスクに対するヘッジ用資産と考えるべきなのだ。

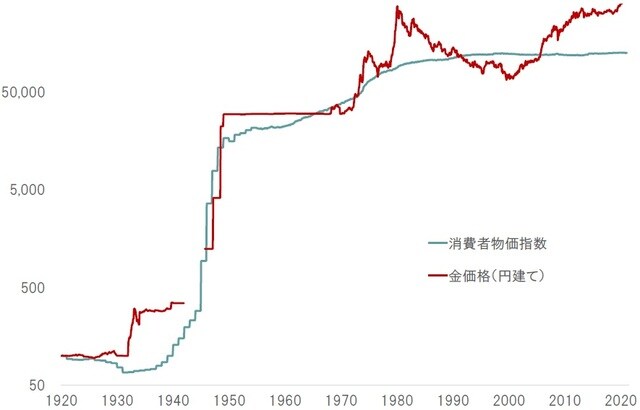

円との関係でも同様のことが言える。過去100年に亘り金は長期的に消費者物価上昇率を超えるパフォーマンスを示してきた(図表2)。

特に注目されるのは、終戦直後のハイパーインフレの時代において、金が通貨価値変動のヘッジ手段として機能していたことだろう。また、1970年代の第1次石油危機による「狂乱物価」の下でも、金は実質ベースでの金融資産価値維持に大きく貢献した。

金への投資:5~10年先を睨む

金は1980年から20年間に亘る長い下落局面を経て、ITバブル崩壊直後の2001年4月から長期的な上昇トレンドに入った。この間、主要国の物価は基本的に安定していたものの、問題はこの先の10年間だろう。

2000年代初頭、日銀、FRB、ECBの資産残高合計額は、これら3ヶ国・地域の名目GDPの総計に対して10%前後で推移していた。それが、リーマンショック後のFRBによるQE(量的緩和)、アベノミクス下での日銀による量的・質的緩和で膨張し、さらに新型コロナ禍に対応した各中央銀の緩和拡大より足下は57.7%になっている。

実体経済に対して大量に供給されたマネーは、昨春以降、株式など金融資産の価格を押し上げてきた。それが通貨価値下落の先触れである可能性は否定できない。

金は外貨準備に繰り入れられていることから一面において金融資産だが、金利が付かないためにフェアバリューを算出することが極めて難しい。もっとも、インフレ期においては、対通貨で良好なパフォーマンスを示してきた。今後5〜10年先へ向けた経済のシナリオを考えた場合、将来の通貨価値下落のリスクをヘッジするため、金は金融資産に一定量を組み入れるべき資産なのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『長期的な視点による金への投資』を参照)。

(2021年3月26日)

市川 眞一

ピクテ投信投資顧問株式会社

シニア・フェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは