\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

長期運用が前提の機関投資家「保険・年金基金・銀行」

典型的な機関投資家である年金基金や保険会社の特徴は、他人資産を預かってそれを運用し、一定の収益を上げる点で銀行などの他の金融機関とよく似ている。

しかし、決定的な違いは資産を預かる期間がきわめて長期間であるという点だろう。3ヵ月間やせいぜい数年間程度で満期を迎える預貯金と異なり、年金や保険は10年単位かそれ以上である。

このような長期運用の機関投資家は、従来、期間損益とALM※を重視する金融機関と違って、あたかも無原価資産を運用しているかのごとく、資産サイドの運用効率向上を重視してきた。その根拠になっていたのが、マーコビッツによるモダン・ポートフォリオ理論だ。

※ALM(Asset Liability Management):資産と負債の総合管理のこと。債務のリスクや期間構造を踏まえて資産ポート フォリオを構築する考え方。

機関投資家の運用手法は、概ね以下のようなルールに基づいている。

①株式・債券等資産クラスごとにベンチマーク(TOPIX・野村BPI等)を設定する。

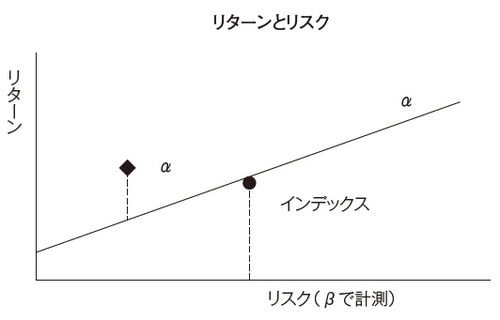

②ベンチマーク対比でのリスクとリターンの目標を定める。

③個々の資産クラス(たとえば国内株や外国債券等)の運用委託を受けたファンド・マネジャーは、資産クラスのベンチマークをアウトパフォームし、かつリスク(収益のブレ)を抑制すべく努力する。

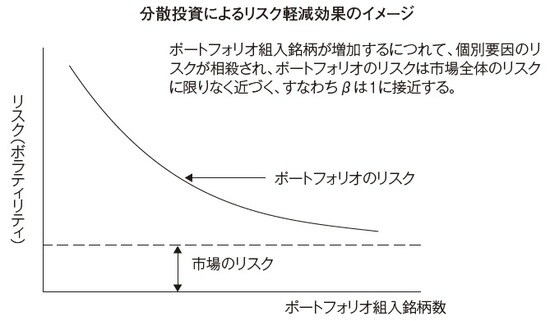

現代ポートフォリオ理論は、リスクを収益のブレと捉え、分散投資によりブレの抑制が可能であるとした。投資対象銘柄を限りなく分散していくと、最終的には市場そのもののポートフォリオができあがる。

つまり、個別要因の変動が相殺し合ってポートフォリオ全体のリスクが市場リスクに限りなく近づく。現代ポートフォリオ理論が広く支持された背景には、対象となる資産クラスの価値が右肩上がりの上昇を続けていたため、市場そのものについていけば必ず利益を上げることができたという面があった。

しかしながら、こうした考え方では、市場がマイナスリターンであっても、ポートフォリオのドローダウンがベンチマーク(たとえばTOPIX)を上回ってさえいれば、良好なパフォーマンスという評価となってしまう。いうまでもなく、これでは元本を毀損しており、本来の投資目的は果たせない。

そこで、下げ相場におけるドローダウンを回避・抑制しようとする投資家の間で、絶対リターン運用が注目され始めたのである。

多くの機関投資家は、まずオルタナティブ投資を伝統的資産クラスとは別枠としてスタートしたが、経験を積むにつれて、株式・債券それぞれのクラス内にヘッジファンドを組み込む場合が増加している。

これに対して、銀行のポートフォリオはやや性格が異なる。保険や年金と異なり、銀行の債務は通常0~5年間程度の短期中期の債務である。その結果、銀行はポートフォリオ管理ではなく、資産と負債のALMを最重視する。

債務の種類に応じて、資産サイドの流動性と金利変動リスクをコントロールするのである。したがって、いわゆる現代ポートフォリオ理論に基づくポートフォリオ最適化よりも、個々の資産が吻合(ふんごう)資金(債務)に対してミスマッチがないかどうかを絶えず注視しながら、投資配分を行っている。

最近では、わが国国内の資金需要が低迷している結果、1990年代以降、預貸比率は低下傾向にあり、貸出に回らない余剰資金の多くが、国債を中心とする有価証券投資に振り向けられている。

多いところでは、バランスシートの50%以上が有価証券投資であり、このポートフォリオの運用成果とリスク管理が、銀行の本業と考えられていた貸出業務と匹敵するインパクトを銀行経営に与え、ひいては金融システムそのものにも大きな影響を与えるようになってきた。

銀行の吻合資金の多くは預金によっており、資金コストは短期金利ベースである場合が多い。インターバンク(銀行間)市場で預けても、LIBID(LIBORのビッド・サイド)の金利しか稼ぐことができないため、資金運用に際しては、多くの銀行がこのLIBIDをどの程度アウトパフォームできるかをベンチマークに取り組んでいるのが実情だ。

その点では、無リスク金利に対する超過リターンを追求し、流動性も高めに維持しようとしているヘッジファンドは、債券投資のような金利変動リスクを負わないこともあり、貴重な代替投資対象のひとつと位置付けられているのである。

山内 英貴

株式会社GCIアセット・マネジメント 代表取締役CEO

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~