\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

投資のプロフェッショナルである機関投資家からも評判のピクテ投信投資顧問株式会社、DEEP INSIGHT。本連載では日々のマーケット情報や政治動向を専門家が読み解き、深く分析・解説します。

アフターコロナ時代、世界国債の長期のリターン予想は円換算でマイナスに。従来型の資産運用には見直しが求められている

昨年を振り返ると、新型コロナウイルスにより落ち込む雇用や経済を支えるために、各国で大規模な財政政策と金融政策が実施された。その結果、世界の主要国の債券利回りは大きく低下し、今後期待できるリターンも大きく低下した。一方で株式においてもOECD加盟国の長期の生産性の動向を調べると低下傾向にあり、世界の企業業績は今年、そして来年と大きく回復が見込まれているものの、長期的な成長ラインは、徐々に低下傾向を見せている。

このように新型コロナウイルスの影響で様変わりした投資環境を受け、昨年、ピクテでは今後5年間、それぞれの金融市場がどれだけのリターンを示すのかという予想を発表した。

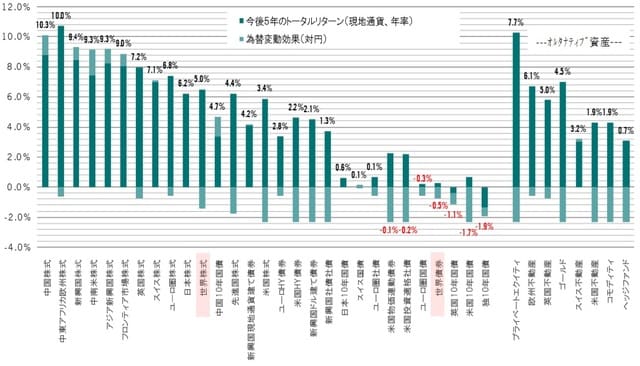

図表1に示されているように高いリターンが期待できるのは新興国を中心とした株式となっており、ヨーロッパや日本、スイス、などの先進国の株式も一桁台の半ば、そして世界株式全体では円換算で年率5%というトータル・リターン予想となっている。

一方で、債券については、世界的に対GDP比での公的債務残高が急拡大したことを受けて、人為的に低金利が続いていくだろうとの見方から、今後5年間のトータル・リターンは、米国やドイツの10年国債の場合、円換算でマイナス、世界国債も円換算で年率-0.5%と予想している。

もう一つのカテゴリーとして、オルタナティブ(非伝統的)資産、ここにはゴールド、不動産、ヘッジファンドなどが含まれるが、例えば金の場合、ドルベースで年率7%、円換算で4.5%と比較的高いリターン予想となっている。

アフターコロナ時代の資産運用には、異なる動きをする資産を組み合わせるという柔軟な発想が求められる

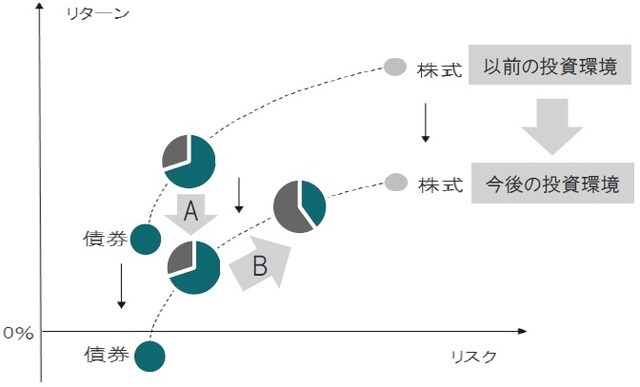

図表2はこうした市場見通しに基づき、現在の日本の投資家の置かれている状況を、リスク・リターンのイメージ図で示したものだ。伝統的資産である株式を30%、債券を70%組み合わせたバランス型運用の場合、債券と株式の期待できるリターンが低下することで、「以前の投資環境」で示した点から「今後の投資環境」で示した点へと(Aの矢印)、同じリスクをとりながらも、より低いリターンに甘んじなければならない時代がやってきていると考えている。

これに対して、かつてのようなリターンを求めて、Bの矢印のように株を増やそうとすると、確かに期待できるリターンは高くはなるものの、リスクも同時に増えてしまい、その結果ポートフォリオはより不安定になっててしまう。

そこでもう一つの考えは、リスクが増えすぎるのは困る、というのであれば、図表3に示しているように、もっと新しい別の資産、伝統的資産に対して代替資産とよばれている、例えば金やヘッジファンドなど、投資家の皆様が今まで投資をしてこなかったであろう資産にも、対象を広げて分散投資をするという考え方だ(矢印C)。こうした資産をポートフォリオの中に組み入れる事で、資産運用がより豊かになる可能性があると考えている。このような方法であれば、株を増やすような形でリスクを取らなくても、より高いリターンが期待できると考える。

今後待ち受けている投資環境を考えると、このようにより柔軟にポートフォリオの見直しをしてゆく、株式や債券の中身を見直したり、様々な資産を組み合わせてゆく、これがアフターコロナ時代の新しい資産運用の考え方では、と考えている。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『アフターコロナ時代の新しい資産運用の考え方』を参照)。

(2021年1月25日)

塚本 卓治

ピクテ投信投資顧問株式会社 投資戦略部長

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは