\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

試算の前提:極めて低い現実性

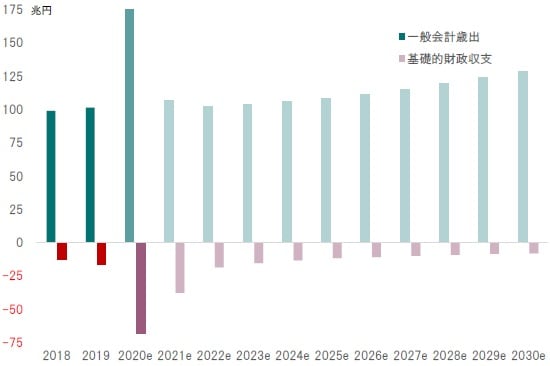

1月21日の経済財政諮問会議に提出された今回の試算は、2020年度第3次補正予算、2021年度当初予算を織り込んだものだ。「成長実現ケース」の場合、2029年度における国の基礎的財政収支は8兆5千億円の赤字だが、地方自治体が8兆9千億円の黒字で、合計では3千億円の黒字化が見込まれた(図表1)。つまり、菅政権は、2029年度基礎的財政収支黒字化の旗を降ろしていない。ちなみに、「ベースラインケース」だと、2030年度の基礎的財政収支は、国、地方合計で10兆3千億円の赤字とされた。

もっとも、この試算の前提は現実的ではない。例えば、2021年度の国の一般会計歳出を当初予算案と同額の106兆6千億円とした。しかしながら、2020年度は3回の補正予算があり一般会計総額は175兆7千億円へと膨れ上がっている。国の歳出が名目GDPの13%程度減るなかで、2021年度の実質成長率の見通しは、成長実現ケース、ベースラインケース共に4.0%だ。「財政の崖」を避け、景気のV字回復を実現するには、2021年度も大型の補正予算が避けられそうにない。畢竟、財政見通しも修正が不可避ではないか。

さらに、中長期的な問題は生産性の見通しだ。試算では、全要素生産性(TFP)の年平均伸び率に関し、成長実現ケースで1.3%、ベースラインケースでも0.7%としている。

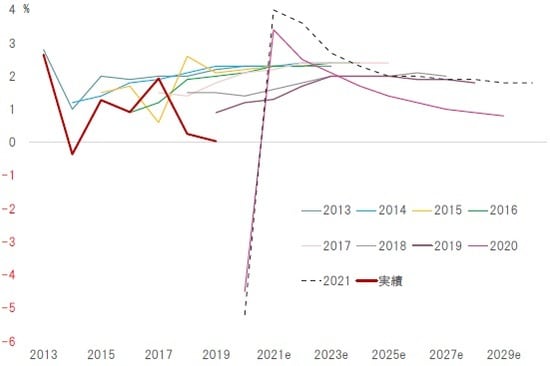

しかしながら、政府がアベノミクスの成果を強調する2013〜2019年度の7年間、TFPの伸び率は年平均0.5%に留まっており、ベースラインケースにも達していない。直近3年間だと、2017年度0.3%、2018、19年度がそれぞれ0.4%だった。TFPは趨勢的な低下基調にあり、年率0.7%を回復することすらかなり高いハードルだろう。

試算が示唆する現実:中長期的な通貨価値下落のリスク

この試算で実現不可能な楽観的数字が示されるのは、今回だけではない。むしろ、恒常的に繰り返されてきた。第2次安倍政権発足以降、試算の予測と現実の成長率を比べると、成長実現ケースを上回る結果だったのは2017年度のみであり、他の年は軒並み予測を下回っている(図表2)。

今回の試算は、昨年7月の前回試算と比べ、2021年度以降の成長率が引き上げられた。今年度の歳出が膨らむ一方、基礎的収支黒字化の目標を2029年度で変えないためには、成長率で調整せざるを得なかった結果と見られる。

この試算は、仮にTFPの伸びが非現実的な年率1.3%まで高まったとしても、プライマリーバランスの黒字化まで9年を要することを示している。それまでに物価が上昇して日銀が出口戦略に転換した場合、国債の買い手がいなくなる可能性は否定できない。試算が示唆しているのは、結局、「中長期的な通貨価値下落のリスク」なのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「中長期経済財政試算」が示す中長期インフレシナリオ』を参照)。

(2021年1月29日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>