\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

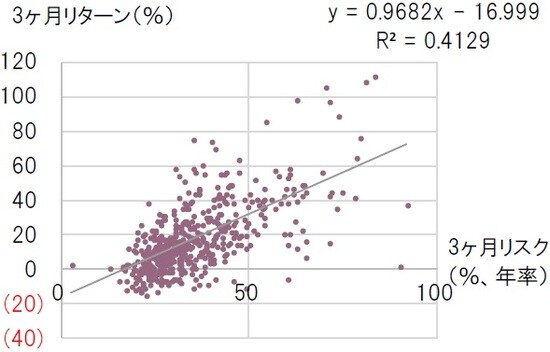

リスクが高い銘柄ほど、リターンが高くなる傾向に

図表1はS&P500指数構成銘柄の過去3ヵ月におけるリスク(年率)とリターンを散布図で示したものだ。グラフ上の回帰直線が右肩上がりになっていることからも分かるとおり、過去3ヵ月間ではリスク(変動性)が高い銘柄ほど、リターンが高くなる傾向が見られた(リスクが高くなればリターンも高くなると認識されているケースは多いと思うが、実際は教科書通りに当てはまるケースはまれであり、むしろ2010年代は最小分散〔低リスク型〕戦略のパフォーマンスのほうが良好だった)。

期間:2020年10月22日~2021年1月21日

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

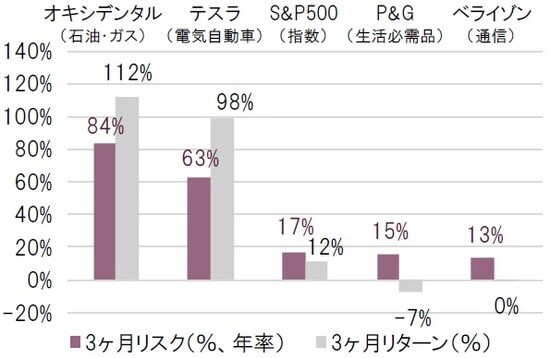

このS&P500指数構成銘柄の中で、リスクとリターンがそれぞれ高かった銘柄例として挙げられるのはオキシデンタル(石油・ガス)とテスラ(電気自動車)だ。オキシデンタルは、経済の正常化期待やサウジの原油減産を背景に、原油価格が上昇したことなどが大幅高のきっかけとなった。また、テスラについては、グローバルな自動車の電化の流れや黒字転換などが大きなけん引役となっている。

期間:2020年10月22日~2021年1月21日

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

一方、リスクとリターンがそれぞれ低かった銘柄例として挙げられるのはP&G(生活必需品)とベライゾン(通信)だ。この2銘柄についてはそもそも業績が比較的安定しており、景気回復による恩恵を相対的に受けづらいため、株価が軟調に推移したと考えられる。

ハイリスク・ハイリターンの銘柄は「諸刃の剣」

巨額の財政支出と緩和的な金融政策への期待、そして新型コロナワクチンの接種開始による経済の正常化期待がある限りにおいては、リスクの高い銘柄ほどリターンが出やすい環境が続く可能性はある。しかし、リスクが高いということは、(タイミングが悪ければ)それだけ大きなマイナスのリターンになる可能性も高いことを意味するため、ハイリスク・ハイリターンの銘柄は「諸刃の剣」であることを常に認識する必要がある。

さらに、中長期になればなるほど、株式は企業業績の成長性といった個別の「ファンダメンタルズ」が株価に反映されやすくなる。そのため、中長期的な成長性が期待できるかどうかも重要な見極めポイントになる。ハイリスク・ハイリターンの銘柄は、あくまで分散投資のためのひとつのツールとして、ポートフォリオの一部にとどめておくのが無難だろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『3ヵ月で大幅高になった株式の共通点』を参照)。

(2021年1月25日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは