\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

2021年はパンデミックの影響から世界経済が大きく回復する年となると考えています。そして新興国市場の資産が魅力的なリターンを提供すると予想しています。

市場は今、楽観論に支配されていますが、それには正当な理由があります。新型コロナウイルスのより効果的な治療法が開発され、新型コロナワクチンの接種が進んでいます。これらには世界経済と企業利益の回復の見通しを向上させる力があります。しかし、パンデミック前の正常な状態に戻るには長い時間がかかります。

そして、2021年はその回復の始まりに過ぎません。一つはっきりしていることは、2021年は新興国経済が世界経済の回復のけん引役になるだろう、ということです。そして、その原動力は中国経済の回復と、ドル安です。

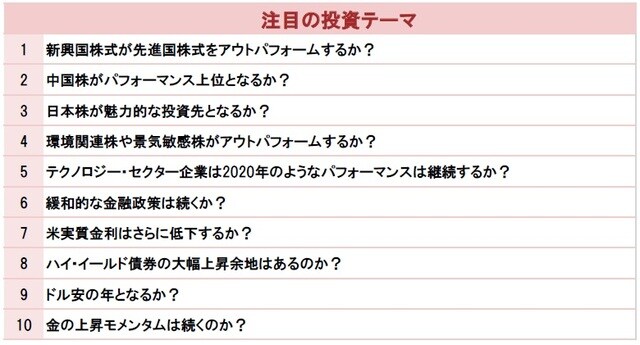

1:新興国株式が先進国株式をアウトパフォームするか?

2021年の世界経済は、新型コロナウイルスの大流行からの脱出を背景に、力強い回復を予想しています。

2020年3月以降の主要国の積極的な財政・金融刺激策により、2021年の貿易、消費、設備投資は大幅に回復し、企業収益は前年比約25%増益になると予想しています。これに、流動性の伸びの低下に伴う株価収益率の約15%の低下を反映し配当分を加味すると、世界株式は2021年にドルベースで12%のトータル・リターンになると予想しています。

しかし、この株価の予想リターンは、地域ごとの大きな格差が予想されます。新興国株式は中国のV字回復とドル安の恩恵を受けると思われます。新興国企業の収益は大幅に回復し、2020年のEPS(1株当たり利益)の増益予想は先進国で見られるよりも傷が浅い9%減益の後、2021年は33%程度の増益を見込んでいます。

2:中国株がパフォーマンス上位となるか?

中国経済の底堅さにより、2020年の中国株式は30%近い上昇となりましたが(注1)、引き続きこの傾向は続くでしょう。つまり、中国株は2021年もパフォーマンス上位にランクインするだろうということです。中国政府による継続的な景気刺激策がその支えとなります。

IMF(国際通貨基金)の推計によると、中国は2021年、主要経済国の中で、唯一、拡張的な財政政策を実施する国となる可能性が高く、その「財政的推進力」は対GDP(国内総生産)比で0.7%の増加が予想されています(注2)。

対照的に、他の主要国は、2020年一年を通じて巨額の景気刺激策を実施してきたため、2021年には財政拡大のペースダウンを余儀なくされるとみられます。

注1:MSCI中国インデックスの2020年11月10日までの年初来のパフォーマンス

注2:現体制の下での循環調整済み基礎的財政収支の対GDP比(年率)

3:日本株が魅力的な投資先となるか?

日本は、欧米諸国と比べて国内の新型コロナウイルスへの対応が比較的良好であることに加え、中国の力強い経済回復から恩恵を受けると考えています。

また、日本の株式市場は、資本財や自動車(注3)など景気循環型セクターのウエートが他の多くの市場よりも高いため、世界がロックダウンから脱却し、世界貿易や設備投資が回復する恩恵を受けやすいセクター構成となっています。

世界第3位の規模を誇る日本経済は回復期待が強まっていますが、財政政策と金融緩和政策により、これからの数四半期にはさらに経済は加速するとみています。

さらに、日本の株式市場は、世界の実質利回りのさらなる低下の恩恵を受けるとみられます。日本株式の株価収益率は、インフレ期待が上昇すると、他の多くの株式市場の株価収益率よりも相対的に拡大する傾向があります。

注3:MSCI ACWIに対するMSCI日本のセクター・ウエート(%)

4:環境関連株や景気敏感株がアウトパフォームするか?

新型コロナウイルスの持続的な感染拡大リスクは欧米市場に重くのしかかっていますが、バイデン米大統領の野心的な気候変動問題への対策や、欧州のグリーンニューディールにより、クリーンエネルギーなどの環境関連産業がアウトパフォームすることが予想されます。

資本財・サービスや素材セクターなど、設備投資の回復に敏感なシクリカル(景気敏感)・セクターは、先送りされてきたテクノロジーのアップグレード需要の恩恵を受けるため、最も明るい見通しを持っています。これらのセクターは、世界的なリフレーションの恩恵も受けると考えられます。

5:テクノロジー・セクター企業は2020年のようなパフォーマンスが継続するか?

テクノロジー・セクターは、2020年のような好調なパフォーマンスが2021年も継続するとは限りません。当セクターは、ロックダウン期間中に小売りのオンライン化やリモートワークなどの巣ごもり需要の恩恵を受け、いわばコロナ時代の寵児(ちょうじ)として巨額の投資資金を集めました。しかし、現在、当セクターは、ピクテのスコアカード(注4)では一般消費財・サービスセクターに次いで最もバリュエーションが高いセクターとなっていて、バリュエーション面での暗雲が立ち込めてきています。

また、当セクターに対する規制監督の強化を求める声も高まっています。米国の議員は大規模な独占禁止法改革を提案しており、いくつかの企業が解体される可能性すらあります。

注4:ピクテ投信投資顧問の相対評価スコアカードは、PBR(株価純資産倍率)、株価収益率(12ヵ月先1株当たり利益)、株価収益率(長期トレンド1株当たり利益)、株価売上高倍率、株式リスク・プレミアムの平均値等に基づき算出される

6:緩和的な金融政策が続くか?

2021年にパンデミックの影響から世界経済が大きく回復するとは予想していますが、GDP成長率の急回復があったとしても、先進国国債が急落(利回りは上昇)する可能性は低いと考えています。それは、中央銀行が不必要なリスクを取らないと考えているからです。

ECB(欧州中央銀行)もFRB(米連邦準備制度理事会)も、緩和的な金融政策を維持し、経済の自立的な回復を促すでしょう。ECBにとってそれは債券購入額の拡大と銀行への低金利融資の継続を意味し、FRBにとっては長期債購入政策などで長期国債利回りの上昇を抑えることで景気回復を下支えすることを意味します。

7:米実質金利はさらに低下するか?

しばらくインフレ率は中央銀行の目標を下回り続けるでしょう。とはいえ、力強い経済の成長と商品価格の上昇の組み合わせにより、インフレ期待が徐々に押し上げられると考えています。2021年の名目国債利回りは非常に緩やかな上昇にとどまるものの、実質利回りはさらに低下することを示唆しています。

これは、TIPS(米国インフレ連動債)にとり、プラス材料となります。TIPSは、先進国国債の中でも高いリターンを提供すると予想します。

8:ハイ・イールド債券の大幅上昇余地はあるのか?

過去、ハイ・イールド債券の実質利回りと株式の配当利回りの差(イールド・ギャップ)が10%ポイントを超えたときに、ハイ・イールド債券は米国債に対してアウトパフォーマンスしてきました。その後、イールドギャップが3~5%ポイントに近づくと、ハイ・イールド債券の好調な動きは薄れていきます。しかし、現在のイールドギャップは1.5%ポイント前後であり、ハイ・イールド債が大幅に上昇する余地は非常に限られていると考えられます。

9:米ドル安の年となるか?

通貨に関していえば、2021年は米ドル安の年になりそうです。その理由はいくつかありますが、中でも、米国の財政赤字の急増と、FRBによる緩和的な金融政策の継続が予想されるため、それはドルにとってさらなる下押し圧力となる可能性が高いと考えます。

さらにはドルは、金利や他の先進国との成長率格差などのファンダメンタルズが示唆する水準より割高な水準にあると考えているからです。

10:金の上昇モメンタムは続くのか?

金は上昇傾向を維持すると考えます。景気回復をさらに加速させるニュースなど、個別材料により調整する局面もあろうかとは思いますが、世界の中央銀行による量的緩和の継続、ドルの弱体化、実質金利のマイナス圏でのさらなる低下などが金の需要を下支えすると考えるからです。

こうした環境に支えられ、今後5年間の長期予想では、金価格はドルベースで平均年率7%の上昇を予想しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ピクテが注目する10の投資テーマ』を参照)。

(2021年1月22日)

塚本 卓治

ピクテ投信投資顧問株式会社 投資戦略部長

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【3/17開催】

2028年から株式・投資信託並みの「20%分離課税」へ。

知らずには済まされない「貨幣/純粋資産」としての

「ビットコイン・暗号資産」の現在地

【3/17開催】

高市政権が“日本株”に与える影響…これからの「日本株式市場」と

インフレヘッジ必須時代の「資産運用法」

【3/19開催】

「資産は借りて増やせ!」

3年間で延べ1,500社以上を担当した元銀行トップセールス社長が語る

“新規事業×融資活用”で資産を増やすレバレッジ経営戦略

【3/19開催】

<地主の資産防衛戦略>

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術