格付け評価の8割方は「第1段階」の経営利益で決まる

第1段階は、直近の決算書をもとに、売上高や経常利益などの数値によって点数をつける定量評価だ。

具体的には、決算書の数値を各行独自の専用の格付けソフトに入力する。格付けソフトは、財務スコアリングモデルといわれる評価基準に基づいて自動的に点数をはじき出すもので、これにより格付け評価の8割方が決まる。

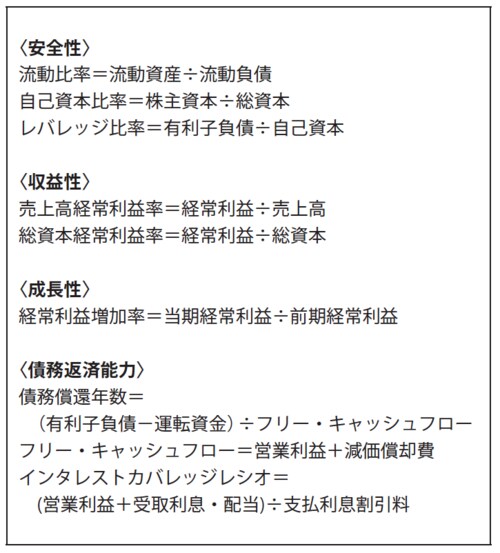

どのような財務スコアリングモデルを使っているかは各銀行とも極秘だが、基本的な考え方は同じである。企業としての「安全性」「収益性」「成長性」「債務返済能力」といった指標をいくつかの数値で評価し、さらにそれらを総合して点数をつける。

[図表]財務スコアリングモデルで一般的に用いられる数値例

赤字決算では低い点数しか出ないのは当然として、黒字であればそれだけで高得点となるわけでもない。黒字であれば「収益性」は高い点数になるが、借入金が多すぎて「安全性」が低いなど他の点数が悪ければ格付け評価は低くなってしまう。

各指標でバランスよく点数をとることが重要なのだ。

第2段階は、決算書の数値には表れない定性的な評価だ。例えば、市場の将来性、企業としての販売力や技術力、過去の返済履歴、経営者の経営能力や財務管理能力などがこれにあたる。マスコミで大きく取り上げられた実績や、業界内での知名度の高さなども考慮されることがある。

ただし、こうした定性的な評価で格付けが大幅に変更されることはほとんどない。第1段階の定量評価に多少、色がつく程度だ。

第3段階では、実際の返済能力を左右する要素をさらに加味する。例えば、経営者に十分な個人資産があるとか、有力な支援者がいるとか、財務力に優れた関連会社があるといったことだ。

これらはプラスの評価になるが、逆に回収不能な売掛金がある、ほとんど価値のない不良在庫がある、といったことはマイナスの評価につながる。この第3段階でも、格付けが大幅に変更されることはやはりほとんどない。

わずかな違いが「正常先」「要注意先」を分ける

実際の格付け評価では、黒字の中小企業であれば「正常先」と「要注意先」のボーダーライン上になることが多い。わずかな違いで、「正常先」になったり「要注意先」になったりする。

「正常先」に格付け評価されれば融資を受けやすく、融資の金額や金利面でも好条件を引き出すことができる。「正常先」と「要注意先」とでは、金利が2%以上異なることも珍しくない。

そこで、黒字の中小企業であっても、事前の適切な対策によって「要注意先」から「正常先」に格付け評価を上げるようにすることが重要になる。