\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

米国の自社株買いはコロナ禍で大きく減少した。コロナ前の米国企業は、ROE(株主資本利益率)向上等を目的に積極的な自社株買いを行ってきたが、コロナ後は危機対応のため逆に現金を積み増す動きを加速させた。しかし、新型コロナワクチンの供給開始で経済の正常化が期待される中、来年は自社株買いの再開が本格始動する可能性が高まった。

ピーク時の自社株買い規模はS&P500構成企業だけで年間約8,000億ドル(約83.2兆円)

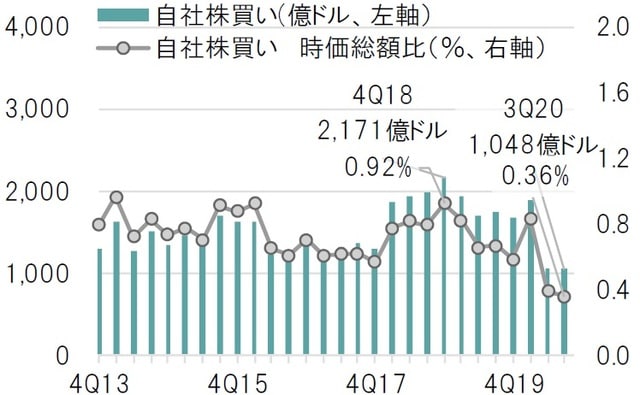

米国企業は概して自社株買いに積極的だ。自社株買いは発行済み株式数と株主資本の減少を意味するため、EPS(一株当たり利益)やROEが向上する。米国企業の経営者報酬は、ROEといった経営指標に連動させるケースが多いことから、経営者としても自社株買いを行うインセンティブ(誘引)が働きやすい。S&P500構成企業の自社株買い状況を見ると、直近は2018年がピークで年間約8,000億ドル(約83.2兆円)と巨額だ。

しかし、コロナ禍の影響でその自社株買いは大きく減少した。大半は先行きが見通せなくなったことから、危機対応の観点で現金を積み増したわけだが、それ以外の要因としては自社株買い制限が挙げられる。今年3月27日に成立したコロナウイルス支援・救済・経済安全保障法(通称CARES法)によって支援を受けた企業(航空会社など)は自社株買いが制限されたほか、米大手銀行もFRB(米連邦準備制度理事会)によって年末までの自社株買いが禁止された。

この結果、今年7-9月期のS&P500構成企業の自社株買い規模は1,048億ドルとなり、2018年10-12月期のピークから52%減少した。また、自社株買いを時価総額比でみると今年7-9月期は0.36%となっており、2018年10-12月期の0.92%と比較して急低下していることが分かる。

「経済の正常化」で自社株買いが復活か?

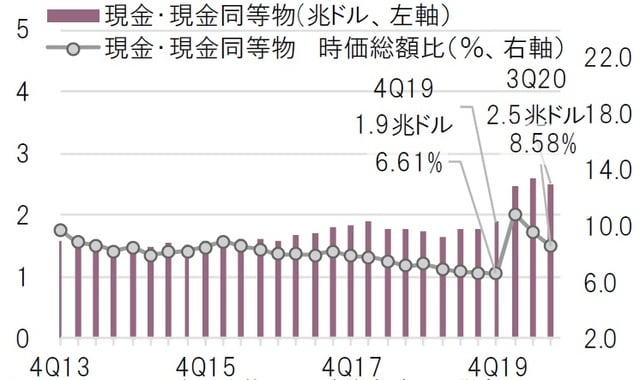

自社株買いが減少した一方で、逆に増加したのが米国企業の現金・現金同等物だ。2019年10-12月期の現金・現金同等物は約1.9兆ドルだったが、これが2020年7-9月期には約2.5兆ドルまで増加した。この増加分の約0.6兆ドル(約62.4兆円)が米国企業の待機資金と仮定すれば、自社株買いの原資としては十分な規模といえる(自社株以外の現金使途としては配当金や設備投資等が挙げられる)。

この多額の待機資金が自社株買いに充てられるきっかけは、「経済の正常化」だろう。新型コロナワクチンの供給開始によって「経済の正常化」への過程がクリアになれば、経営者も徐々に自社株買いの再開に動くことが予想される。また、(CARES法支援対象企業の自社株買い再開時期は不透明だが)FRBによって禁止されている米大手銀行の自社株買いが予定通り来年から解禁になれば、自社株買いの規模はさらに増幅することになる。

リスク要因としては、(可能性は低いものの)自社株買いの規制強化が挙げられるだろう。一部の民主党議員は自社株買いに批判的な発言をしており、来年1月5日のジョージア州上院の決選投票で民主党が2議席獲得することになれば、大統領、上下院それぞれ民主党が占める「ブルーウェーブ」が成立するため、自社株買いの意義が問われる可能性がある。当面は来年1月5日の選挙結果に注目だ。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『本格始動が期待される株式市場の「買い手」とは?』を参照)。

(2020年12月14日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは