\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

過去30年間の米国民主党大統領の下では、1期目の2~3年、ドル安・円高局面となった。危機対応によるFRBの金融緩和で米国の実質金利が低下したからだ。ジョー・バイデン次期大統領下でも、同様の政策運営となる可能性が強い。一方、菅義偉首相の看板政策である携帯料金の引き下げは、日本の実質金利を引き上げ、為替の円高要因となるのではないか。

民主党大統領の経済立て直し策:ドル安誘導により自律的回復へ時間を稼ぐ

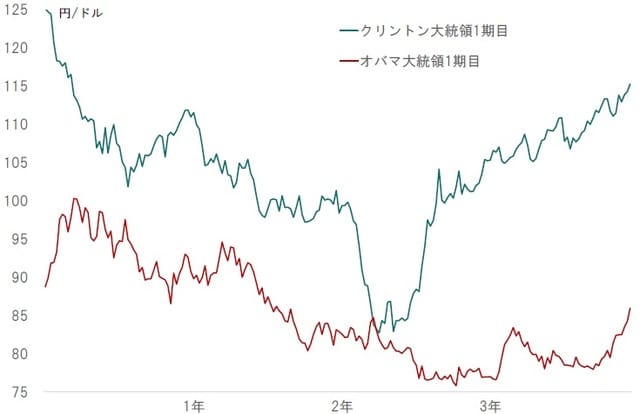

過去30年間において、米国の大統領が民主党であった期間は16年だ。このビル・クリントン、バラク・オバマ両大統領に共通しているのは、米国経済の危機的状況の下で政権を発足させた点だろう。クリントン大統領は、資産バブル後の「雇用なき回復」期、そしてオバマ大統領は、リーマンショックから4ヵ月後に就任した。経済の立て直しを迫られるなか、いずれも政権1期目の最初の2~3年間、為替市場はドル安・円高局面だったことも同様だ(図表1)。

米国経済の苦境に際して、当然、FRBは金融緩和政策を採る。構造的な需要超過の米国の場合、物価が下がることは極めて稀だ。政策金利を下げれば、実質金利が低下するため、間接的に為替をドル安に誘導することが可能と言える。

バイデン次期大統領は、新型コロナ禍の下で第46代大統領に就任、最初の仕事として疫病の収束と経済の立て直しを迫られるだろう。政治的に見れば、再選を目指す次の大統領選挙まで3年10ヵ月の猶予があるため、まずは新型コロナ対策を最優先にするのではないか。

ただし、米国経済をデフレスパイラルに陥らせないため、民主党の2人の大統領の前例を踏襲することが予想される。つまり、FRBとの協調による金融緩和で為替をドル安へ誘導し、自律的な本格景気回復期まで時間を稼ぐ手法だ。

マクロ的発想なき携帯料金政策:実質金利上昇は円高要因

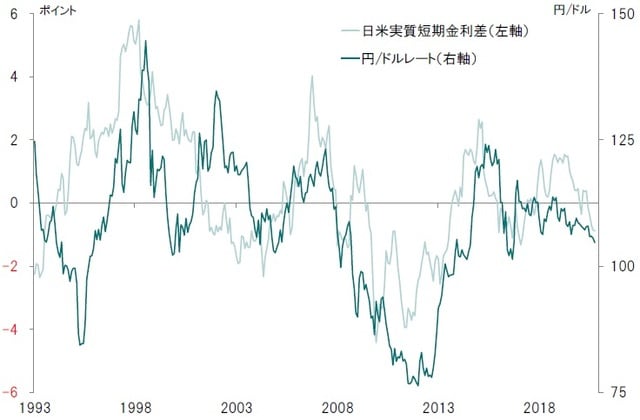

円/ドルレートは、概ね教科書通りに日米の実質短期金利差に連動してきた(図表2)。貯蓄余剰で供給過剰の日本経済においては、円高で輸入物価が下落すると国内経済のデフレ圧力が強まらざるを得ない。従って、日銀が政策金利を引き下げても、物価がマイナスになり実質金利が高止まりする傾向となる。その結果、日本の実質金利が米国を上回る状況が続くため、円高になるのだろう。日本にとってこのメカニズムが辛いのは、円高が日本国内のデフレ圧力を強めると、さらに円高になりデフレスパイラルに陥ることに他ならない。

この傾向が続くとすれば、菅首相の看板政策である携帯通信料の値下げは、ドル安・円高を招く可能性が強い。仮に菅内閣の実質的な圧力が奏功して携帯電話の通信料金が加重平均で20%下がると、消費者物価は単純計算で0.4%低下する。つまり、モバイル料金の引き下げは、日本の実質金利を押し上げることで円高要因となるのではないか。

菅首相は、実現可能で目に見えるミクロ政策の積み上げにより、国民の評価を得て、解散・総選挙の勝利を目指す戦略のようだ。もっとも、マクロ的な発想に欠けている感は否めない。その結果、ミクロ的には最適解であっても、マクロ的にはそのメリットを消して余りあるデメリットの生じる可能性がある。日米の政策は、為替を円高に導くのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『携帯通信料金引き下げが招く円高』を参照)。

(2020年12月4日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは