\参加無料/

【オープンハウスのアメリカ不動産投資セミナー】

先進国で随一、人口増加と経済成長を続ける米国

着実な人口の増加と、堅調な経済成長を基盤として、アメリカの不動産価格も着実に上

昇しています。

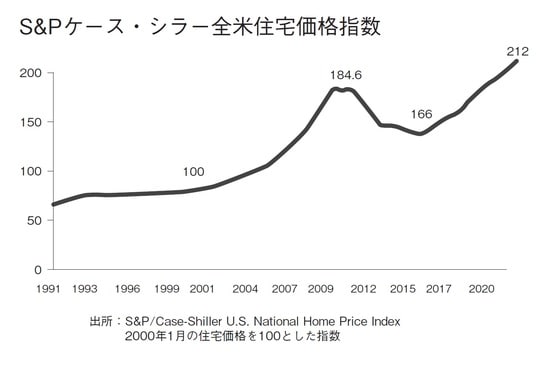

代表的な不動産価格指標であるS&Pケース・シラー全米住宅価格指数を見ると、2000年を100とした全米の住宅価格は2018年には205.8と、2倍に上昇しています。

あくまで過去の実績ベースですが、18年間で100%の上昇だと考えると、毎年4%強の利回りで複利運用しているのと同じです。

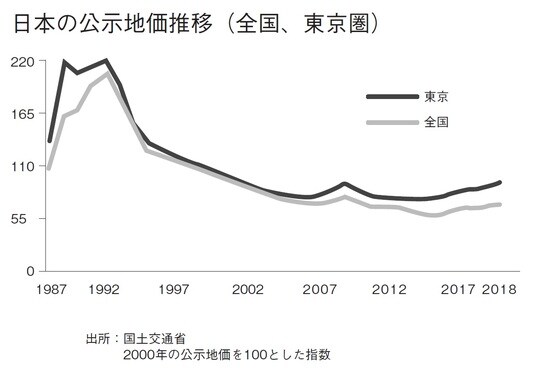

一方、日本の状況を示す例として、住宅地公示地価(全国)の推移を示しているのが次のグラフです。アメリカとはまったく状況が違うことはすぐ分かります。これを見れば、日本人が、自宅を自分の資産を増やしてくれる投資対象だと考えられないのも、無理はあません。

長期的に見て、アメリカの不動産価格は上昇基調が続いています。ただし、グラフからも分かるように、必ずしも常に右肩上がりで推移しているわけではありません。リーマンショック後から冷え込んだ市況が2012年ごろで底を打ち、2013年ごろから再上昇している様子がわかります。現在では、リーマンショック前の水準を抜いて、さらに価格が上昇しています。

アメリカ不動産は「バブル」になっている?

現在の水準を見て、アメリカ不動産は「バブル」になっているのではないかと思う人がいるかもしれません。また、2008年にリーマンショックを引き起こす原因となった、住宅ローンに関連したサブプライムローン問題、過剰融資問題がまた起こるのではないかと、心配している人もいるかもしれません。

結論から言うと、現在の不動産市況はバブルではなく、またリーマンショック時のような過剰融資問題の兆候は表れていません。

まず、2008年以前にサブプライムローン問題がなぜ起きたのか、簡単に言うと、通常なら住宅ローン融資を受けられないような信用力が低い人たち(これをサブプライム層と言います)にも、融資ができる商品を開発し、どんどん売ったからです。

ただし、もともと信用力が低い層ですから、その人たちの収入ではローン返済は無理で、住宅が値上がりすることによって、その値上がり差益も組み込んでローンを返済してもらうような仕組みでした。

ところが、当時の住宅市況が頭打ちになったため、ローンを返済できない人が続出したのです。しかも、サブプライムローンは単に融資をしていただけではなく、その融資自体が証券化されて、さまざまな金融商品に組み込まれていたため、全米、全世界を巻き込んだ金融ショックにつながりました(実際はもっと複雑ですが、ごくおおざっぱにまとめています)。

![[改訂版]日本人が絶対に知らない アメリカ不動産投資の話](/mwimgs/b/9/226w/img_b9c6b47cc99a39a6baa4614ce06c654840517.jpg)