\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

インドネシア中銀は過去3回の会合では利下げを休止していました。その理由として対外環境の安定化維持を挙げ、ルピア安抑制をはかってきました。そのため、景気回復が鈍い中でも、政策金利の据え置きを維持していました。ただ米大統領選挙後にルピア高となったことで、今回の利下げに踏み切ったと見られます。その意味で今後の金融政策も為替市場に左右されそうです。

インドネシア中銀:ルピア高を受け、過半の市場予想に反し政策金利引き下げ

インドネシア中央銀行は2020年11月18、19日に開催した政策決定会合で、市場予想に反し政策金利を4.00%から3.75%に引き下げることを決定しました(図表1参照)。

市場予想の分布を見ると過半が据え置きを予想する一方で、半数近くが利下げを予想しており、全くの予想外の決定とは受け止められていないようです。そのため為替市場でルピアへの影響は限定的でした。

どこに注目すべきか:インドネシア、利下げ、ルピア、国債引き受け

インドネシア中銀は過去3回の会合では利下げを休止していました。その理由として対外環境の安定化維持を挙げ、ルピア安抑制をはかってきました。そのため、景気回復が鈍い中でも、政策金利の据え置きを維持していました。ただ米大統領選挙後にルピア高となったことで、今回の利下げに踏み切ったと見られます。その意味で今後の金融政策も為替市場に左右されそうです。

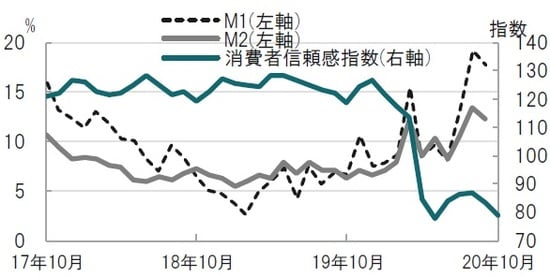

まず、インドネシア景気を確認すると、回復は鈍いペースです。7-9月期のGDP(国内総生産)成長率は前年同期比マイナス3.49%と市場予想(マイナス3.2%)を下回りました。足元の消費者マインドを消費者信頼感指数(100が拡大、縮小の目安)で見ても低水準のままです(図表2参照)。

インドネシア中銀は7-9月期の経常収支が2011年以来の黒字が予想される(本日公表され9.6億ドル黒字)と堅調さを指摘しています。経常収支の改善によるルピアの下支えも期待できる点から声明で言及したのかもしれません。しかし、内容を見ると輸出は小幅減少の一方で、内需低迷を反映して輸入が前年比2割以上も低下したことが収支を改善させたに過ぎず、額面通りには受け取れないと思われます。

なお、経済に影響を与える度合いが大きいコロナの感染状況を見ると新規感染者数は9月頃から4千~5千人前後で推移し低下の兆しが見られません。インドネシアの人口は日本のほぼ2倍ですが、日本の足元の感染者数の2倍程度が続いている状況で、サービス業などへの影響から消費の回復は鈍いと見られます。

そうした中、インドネシア中銀は量的金融緩和で流動性を供給することで貸出拡大を後押し、マネーサプライは上昇しています(図表2参照)。ただ貸出の伸びは7-9月期が前年比0.1%増、10月は前年比マイナス0.5%と効果が高いとはいえない状況で、金利引き下げへの期待が高かったと見られます。

話を冒頭に戻し、なぜインドネシア中銀が過去3回の会合で据置を選択したかと言えば、この間概ねルピア安傾向であったからです(図表1参照)。ルピア軟調の背景は景気回復の鈍さに加え、先の量的金融緩和のメニューの中に禁じ手と見られている国債引き受けまで踏み込んだことから、中銀の独立性から出口戦略まで不安の種は尽きなかったといえます。幸い、一部の他の新興国の中銀と異なり、インドネシア中銀は国債購入について積極的に情報開示を進めたこともあり大幅なルピア安は抑制されていたうえ、米大統領選挙の消化などを受けたルピア高により利下げが可能になったと見ています。したがって追加利下げはルピアの動向次第となりそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インドネシア中銀、市場予想に反し利下げ』を参照)。

(2020年11月20日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/12開催】弁護士の視点で解説する

不動産オーナーのための生成AI入門

「トラブル相談を整理する道具」としての上手な使い方