\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

米連邦準備制度理事会(FRB)の11月の金融安定性報告書では初めて気候変動リスクを取り上げるなど幅広いテーマがカバーされていますが、ここでは報告書を参考にコロナ感染拡大後の米国の債務の状況にしぼって概観します。景気後退の局面では家計の債務が拡大する傾向がありますが、今回のコロナの局面では企業の債務の拡大が見られました。

金融安定性報告書:市場の落ち着きを評価する反面、金融システムリスクは依然高い

米連邦準備制度理事会(FRB)は2020年11月9日に半期に1度発表している金融安定性報告書(報告書)を公表しました。前回(5月)レポート同様、資産価値(価格)、債務残高状況、レバレッジ、調達リスクが報告されています。足元の資産価格の改善を認識しつつも、コロナ感染が長引いた場合の金融システムへの警戒感をにじませる内容です。

どこに注目すべきか:金融安定性報告書、債務残高、企業、PPP

FRBの11月の金融安定性報告書では初めて気候変動リスクを取り上げるなど幅広いテーマがカバーされていますが、ここでは報告書を参考にコロナ感染拡大後の米国の債務の状況にしぼって概観します。景気後退の局面では家計の債務が拡大する傾向がありますが、今回のコロナの局面では企業の債務の拡大が見られました(図表1参照)。

まず、米国の部門別債務残高を家計と企業(非金融)について対GDP(国内総生産)比率で振り返ります(図表1参照)。同比率はパンデミック後家計部門も上昇していますが、特に企業部門で急上昇しています。これが現在の景気後退局面における債務の特色で、前回(リーマンショック)の景気後退局面では家計の債務が主役(?)であったことと対称的です。額で見ると、企業債務は20年6月末で合計が約17.6兆ドルで、家計部門の約6兆ドルを上回ります。

企業債務の内容を見ると、社債などが4割超を占めています。銀行借り入れは1割弱です。社債などの増加率を見ると、19年4-6月期から20年4-6月期の増加率は11.2%と過去約20年の平均の伸び率である5.6%のほぼ倍となっています。実質的なゼロ金利政策を含め、FRBによる社債の支援策全般が社債の伸びを押し上げたと見ています。

なお、銀行借り入れについて同様に伸びを見ると、過去1年は25.7%と、長期平均の5倍程度の伸びとなっています。この背景はFRBが中小企業の資金繰り支援にまで踏み込んだ給与保護プログラム(PPP)の効果が大きいと見られます。

ただ借り入れについては最近では一部返済の動きが見られると報告書は指摘しています。

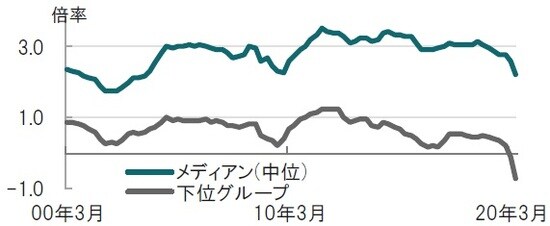

社債について報告書では企業債務増加の要因として量について懸念を指摘すると共に、質の点にも注意を払っています。例えば、投資適格社債の格付け分布を見ると投資適格で最も低い格付け(BBB格)の割合が50%超となっており、万一格下げとなれば非投資適格債券(BBB未満)市場の混乱も想定されます。質の低下の背景となっているのがレバレッジ(資産に占める債務の割合)の上昇やインタレストカバレッジレシオ(利益が利払いをカバーする比率)の低下などがあげられます(図表2参照)。同比率の低下は金利が低下していることを踏まえれば、企業の利益の悪化が要因と見られます。

もっとも、企業の危機対応への「備え」が手元流動性など安全性を高めたと考えられる面もあります。また、発行が増えたことで、社債の償還までの期間が1年以内など短いものの割合が低下するなどプラス面もあると評価している印象です。

それでも気になるのは財政政策への思惑です。特に中小企業は政策支援に依存する必要がある一方で、回復ムードの中、政策変更を模索するような動きもあり、注視が必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『コロナが変えた、米国債務の様相』を参照)。

(2020年11月25日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>