\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

日本人投資家が狙う3つの購入エリアとは

前回はハワイ不動産をマクロな視点から見て、ハワイ不動産の持つ底堅さと、コロナ禍におけるハワイへの新たなニーズについてお話をさせて頂きました。

ただし、私たち日本人がハワイ不動産を検討するにあたり、ローカルの方々の自宅として取引されるような戸建物件を積極的に購入するケースは殆ど無い(ゼロとはいいませんが)ですし、オアフ島全土で物件探しをすることもまずありません。

特に、税制改正により、償却目的での郊外木造タウンハウス等の購入という選択肢がほぼ無くなった今、日本人投資家の皆様の購入検討範囲に入る物件はある程度限定されていると考えて良いと思います。

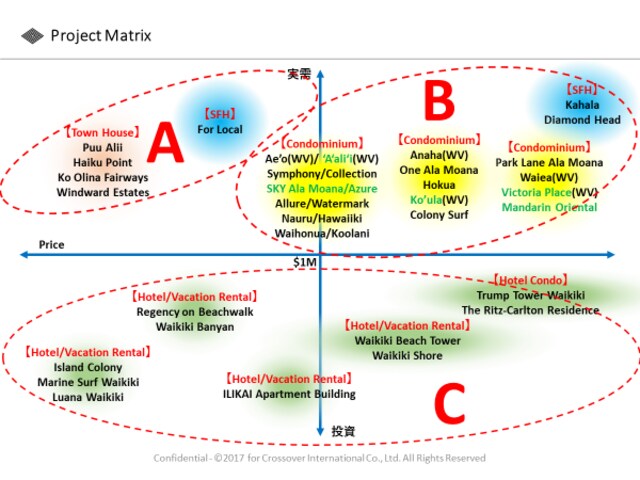

上記が私たち日本人にとってのハワイの代名詞である「ワイキキ」を中心とした大まかなエリア分けとなりますが、日本人投資家の方が購入する物件の殆どはこの大きく分けた3つのエリア内に存在していると言っても過言ではないでしょう。

■Waikikiエリア

Trump Tower Waikiki / The Ritz-Carlton Residences / ILIKAI Hotel 等々のホテルコンドミニアム、バケーションレンタル可能なコンドミニアムが中心。

■Ala Moana / Kakaako

一大都市開発であるWard Villageや、Ala Moana Centerを軸としたPark Lane Ala Moana / One Ala Moana等々のラグジュアリーコンドミニアム中心。

■Kahala / Diamond Head

プール付の大豪邸をはじめとしたSingle-Family Home(戸建物件)が中心。

各エリアそれぞれに特徴がありますが、感覚値としては日本人投資家の90%前後が上記の中にあてはまるのではないかと思います。

こちらは皆さんにイメージをつけてもらう為、筆者の独断と偏見で各物件をマッピングしてみたものです。

縦軸:実需 or 投資(上に行く程、購入者=実際に住む人、となり、下に行くと購入者≠住む人となり、賃貸がメインになるイメージです。)

横軸:各プロジェクトの価格帯(中間地点を$1,000,000-程度と仮定した際の価格帯イメージです。お部屋タイプによって価格は振れ幅がありますので、あくまでも参考程度でお考え下さい。)

このマッピングの【A】に位置しているものが、ローカルの方向けの実需物件となります。

冒頭記載致しました通り、以前は木造タウンハウスを償却目的で購入する日本人投資家の方が多くいらっしゃいましたが、税制改正の影響により日本人投資家の新規購入は殆ど無くなったため、Buyerとしてはローカルの方がターゲットとなります。

日本人投資家が購入しなくなった分、Buyerが減少しているという事実はあるものの、前回お伝えした通り、現在の米国政府のコロナ対策による住宅ローン金利の大幅な低下により、ローカルの方の実需購入意欲は、それを打ち消す程勢いのあるマーケットとなっておりますので、このコロナ禍においても、取引件数・取引価格ともに以前と同水準、もしくはそれ以上のところで推移している状況です。

このカテゴリーについては、現在購入者側としての目線では無く、既に償却目的で所有をされている投資家として、売主目線でマーケット状況を判断していく必要があります。

現時点では、マーケットとしては底堅い需要に支えられ、しっかりと需給バランスが取れている状況ですので、売却には適したマーケット環境であると言えます。

ひとつ注意すべき点としては、日本人投資家の方が過去に償却目的で購入した際、不動産そのものの善し悪しをしっかりと見極めて購入していれば良いのですが、どちらかというと数字の面を重視して購入をしているケースが多々あったようです。中には実際に物件を見ずに購入しているケースなどもそれなりにありました。

節税目的の投資案件売却の場合の注意点

要は、物件の内装や状態は二の次で、そこから生じる数字を目的とした投資を行なったということですが、現在のローカルの実需マーケットにおいては、不動産自体の善し悪しがモノをいう世界です。ここにきて、その時に物件判断を誤ったケースでは売却時に苦労をする、ということがあり得ますので注意が必要です。売却をする際には、まず価格査定をしてもらう必要がありますが、その時には、しっかりと現物を見てもらい、査定してもらうことが重要です。

逆にしっかりとした物件を購入されている場合には、この環境下での売却はそこまで難しくないと思いますので、売却を依頼するエージェントを見極め、諸条件を合意してマーケットに出す、ということで良いかと思います。

※売却までのプロセスにつきましては、本連載第26回以降をご覧下さい。

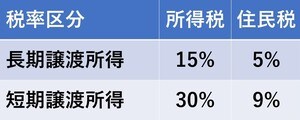

なお、元々こういった物件を所有されている日本人投資家の方というのは、基本的に償却目的で投資をされている方が大半かと思います。その場合、売却に際して、長期譲渡・短期譲渡の適用時期についての考察は非常に重要となります。

木造物件であれば最短で4年で償却をする形になりますので、償却年数に応じて簿価が大きく減少することとなり、購入時と同額程度で売却した場合であっても大きな不動産譲渡益が発生することになるためです。

その譲渡益に対しては分離課税となりますが、税率は下記の通りで大きな差が生じます。

期中では当初の計画通りの所得圧縮効果を享受していても、出口のタイミングを見誤ってしまうとその効果を打ち消してしまうことにもなりかねません。

ハワイ不動産投資損益をトータルで理解するためには、出口の税金のところまでをしっかりと含めて判断する必要があります。

(今後、いくつかの具体的な事例を用いて、今ご所有されている不動産を今後どうすべきなのかということについて、本連載でも取り上げて参ります。)

次回はマッピング【B】のカテゴリーについて見ていきます。

田村 仁

株式会社Crossover International 代表取締役

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~