\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

【Waikikiエリア】は最もコロナ禍の影響を受けている

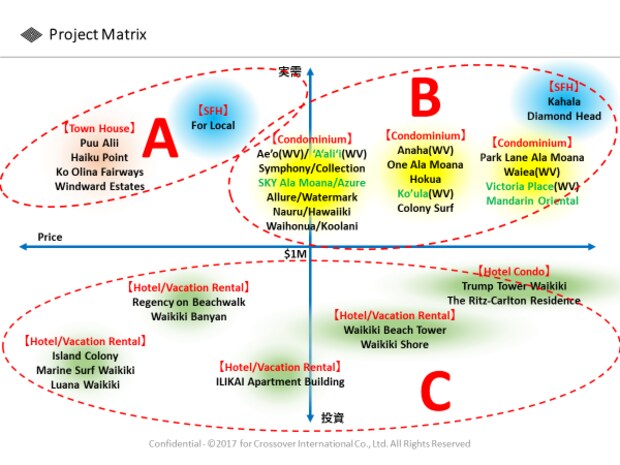

前回までに、下記マッピングの【A】および【B】カテゴリーについてお話しさせて頂きました。今回は日本人投資家も多い【C】のカテゴリーを見ていきましょう。

こちらの【C】カテゴリーは、古くから日本人投資家の投資物件として馴染みがあるものになってきます。

エリアとしては誰もが知る世界のリゾート【Waikikiエリア】に集中しておりまして、純粋な別荘というよりも、自己利用もしつつ、使わない期間は観光客等に貸し出しをして賃料収入も得る、というタイプの不動産がメインとなります。

実は、このカテゴリーの物件が、最もコロナ禍の影響を色濃く受けているというのが実情です。というのも、大前提として所有物件を「観光客」に対して貸して賃料を得る不動産ですので、コロナによって観光客が消えた状況下においては、賃料を得る術を失ったということを意味しますので、当初の所有目的が達成できずに保有コストばかりが増えてしまっている状況に陥っているからです。

要はこの【C】カテゴリーの物件については、前回お伝えした別荘目的のコンドミニアム・戸建て物件とは違い、コロナによって明確に経済的ダメージを受けている、ということになります。

基本的には、「レンタルができない」=「通常の別荘と同様の維持コストを負担」ということになるため、別荘を所有しているのだと頭を切り換えて所有を継続する方が大半ではありますが、大きく異なる点としては固定資産税の負担額があります。

観光客に対しての貸し出し、つまり短期賃貸をしている場合、固定資産税の税率がHotel & Resortという商業用のレートが適用され、固定資産税評価額に対して1.39%の税率となります。

固定資産税率については毎年見直しがあり、対象区分も年々複雑になってきているため一概に比較が難しいのですが、最も低い税率であるResidentialの0.35%と比べると約4倍程度の税率となっているのです。(※上記は2020年度の固定資産税率を元にしております)

単純に考えて、ハワイ不動産維持コストの中でも負担割合の大きな固定資産税が4倍ということになると、通常の別荘よりも維持が大変であることはご理解頂けると思います。

また、Trump Tower Waikiki / The Ritz-Carlton Residences Waikiki Beachといったラグジュアリーホテルコンドミニアムに関しては、レンタル契約書上、レンタル契約をすることによって発生する固定費が存在します。

ここが一般的なバケーションレンタルと違うところで、通常は「レンタル収入ナシ」=「レンタル経費もナシ」になるだけなのですが、Trump / Ritzに関しては「レンタル収入ナシ」でも「レンタル経費アリ」のため、レンタル契約をしているお部屋は通常の建物管理費・固定資産税等の維持コストに加え、レンタル経費分のコストが上乗せされているというダブルパンチを受けてしまっている状況なのです。

ではこちらのカテゴリーも実際の売買動向を見ていきましょう。

日本人投資家も多く所有している、代表的な物件として下記の4つのホテルコンドミニアムプロジェクトについての売買事例を確認してみます。

期間としては、執筆時点の2020年10月5日を起算日として、

A:過去180日以内の売買事例(2020年4月8日~2020年10月5日)

B:過去180日から360日以内の売買事例(2019年10月11日~2020年4月8日)

を比較してみたいと思います。前回のカテゴリー【B】と期間は多少ズレますが、基本的にA期間がコロナによってロックダウンが始まり、観光客がハワイに行けなくなった半年間にあたり、B期間がコロナ前の通常の半年間ということになります。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

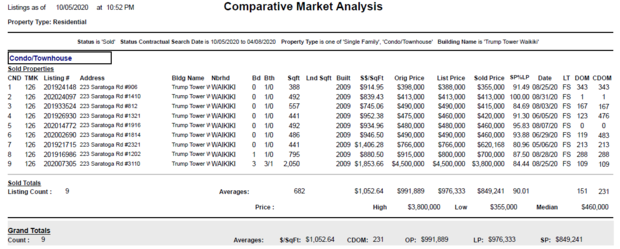

■Trump Tower Waikiki

期間A【取引件数:9件 スクエアフィート平均単価:$1,052.64-】

期間B【取引件数13件 スクエアフィート平均単価:$1,405.39-】

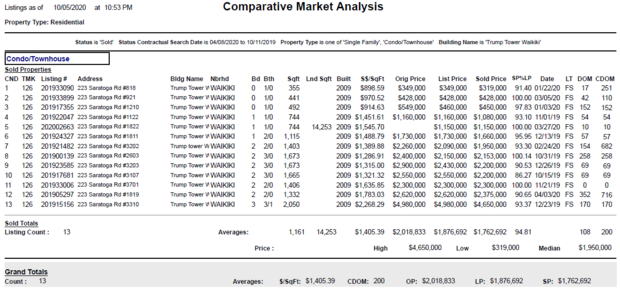

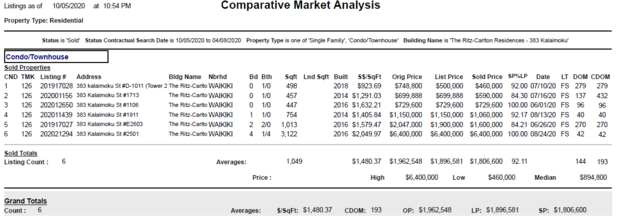

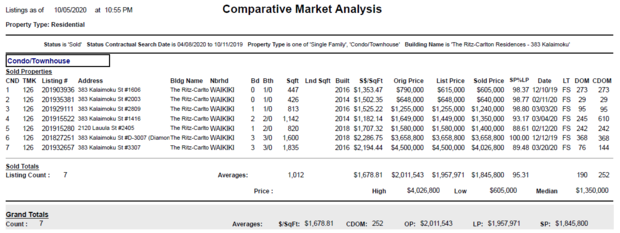

■The Ritz-Carlton Residences Waikiki Beach

期間A【取引件数:6件 スクエアフィート平均単価:$1,480.37-】

期間B【取引件数:7件 スクエアフィート平均単価:$1,678.81-】

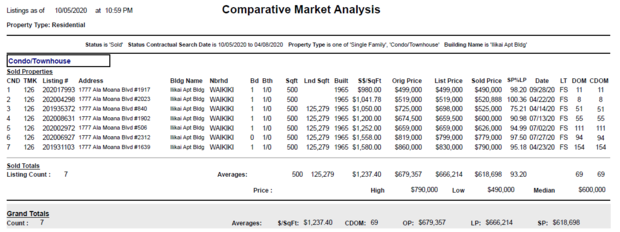

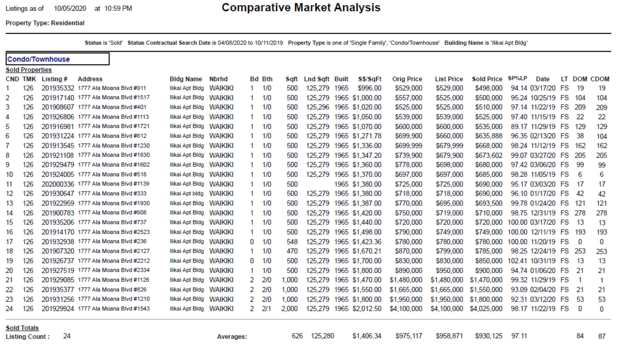

■ILIKAI Hotel

期間A【取引件数:7件 スクエアフィート平均単価:$1,237.40-】

期間B【取引件数:24件 スクエアフィート平均単価:$1,406.34-】

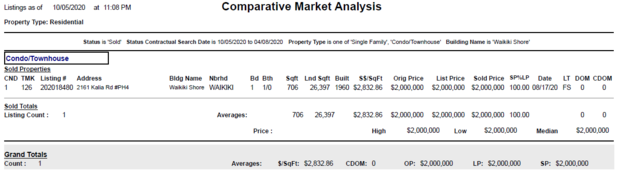

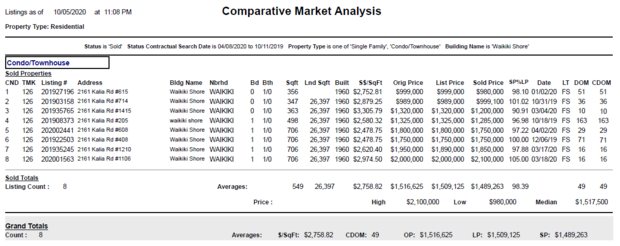

■Waikiki Shore

期間A【取引件数:1件 スクエアフィート平均単価:$2,832.86-】

期間B【取引件数:8件 スクエアフィート平均単価:$2,758.82-】

記がコロナ前の半年とコロナ禍の半年の各プロジェクトの売買実績となります。

こちらもカテゴリー【B】同様、期間が短いためサンプル数は少なく、この情報のみで全てを結論付けることはできません。

しかし、このホテルコンドミニアムの取引に関しては、カテゴリー【B】の別荘用のコンドミニアムの取引状況と比べると、明確に価格面ならびに取引件数に影響が出ていることが分かります。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

減価償却節税できない物件に大きな影響が

日本人投資家も非常に多いTrump Tower Waikikiですが、取引件数が30%程度減少、取引スクエアフィート平均単価が25%減少、という数字になっております。

Ritzに関しては、取引件数自体はそこまで大きく変化はしておりませんが、取引スクエアフィート平均単価は12%程度の減少となっております。

Trump / Ritzに関しては上記に記載した通り、固定資産税率が高く、レンタル経費部分が上乗せされている状況もあり、なかには売却を急いでいるケースがあります。コロナの収束が明確に分からない以上、維持コストを考えると多少価格を下げても売却をした方が良いのではないかという判断もあり得るのです。そのため、完全に買い手市場になっていると言って良いかと思います。

既存のオーナーで既にレンタル契約を締結している場合は、レンタル契約を解約できる時期が決まっており、今すぐの解約はできません。ですが、不動産売買により新規でオーナーになった方の場合、既存のレンタル契約は解約となり、レンタルに参加するかどうかは新オーナーに選択権が与えられます。よって、当面はレンタル契約を締結せず、コロナの状況を見てからレンタルに参加する、という選択肢が生まれるのです。

今購入するのであれば、余計なレンタル経費負担は無い形で所有が可能になるため、購入時には価格交渉が可能、購入後はレンタル経費不要、ということになり、元々購入を検討している方からすると非常に魅力的なマーケットになっているということです。

コロナにより一定期間収入は無いことを織り込み済みで考えることができるのであれば、今しかできない価格交渉が可能なこのタイミングで購入をしておこうという投資家の方が増えてきていると感じています。事実として、Ritzが50万ドル以下で取引されるなど、コロナ前では考えられなかった価格で成約になっている取引も多数あります。

なお、現状最も影響が出ている物件はILIKAI Hotelです。

ILIKAI Hotelはご存じの方も多いかと思いますが、1964年築、総戸数1,000戸を超える大規模プロジェクトです。このILIKAI Hotelが2014年に22-25階のフロアのリノベーションを行ない、内装は新築同様に生まれ変わりました。

ホテルレンタルに関しても客室の稼働によらず一定の収入が得られる固定配当制を採用しキャッシュフローが安定すること、また築年数も相当数経過しており、土地建物比率も約90%が建物評価となっていたこともあり、まさに当時の減価償却節税ブームの火付け役となりました。事実として、リノベーションされた22-25階のお部屋の購入者の約7割が日本人投資家の方々なのです。

このILIKAI、今回のコロナ禍によるホテル稼働の停止に伴い、固定配当制がどうなるかと思いましたが、やはり配当はストップし、収入ゼロの状態になりました。

さらには、本連載でも度々触れておりますが、昨年の税制改正により、減価償却を目的とした投資対象からも外れることとなってしまったため、以前のような日本人投資家による購入にもストップがかかってしまった状況です。

Trump / Ritzに関しては、投資的な側面ももちろんあるものの、所有すること自体のステータス性、自己利用をしても満足度が高いラグジュアリーホテルであるという、別の側面の価値を感じる日本人投資家は多いのですが、ILIKAIは自己利用を目的とするよりも、節税含めた純投資で所有をされているケースが多い物件であるということもあり、税制改正ならびにコロナによる収入減という二重苦にさらされてしまっている形です。

実際に取引件数を見てみると、期間Bでは24件の取引件数がありましたが、期間Aでは僅か7件ということで70%以上もの減少となってしまっております。価格については12%程度の下落となっておりますが、こちらについては2020年末までは償却が取れるので所有を継続するオーナーが多いと思うのですが、2021年には日本人オーナーによるそれなりの数の売り物件が出てくることが容易に予想されますので、価格は下落圧力が強くなるのではないかと想定されます。

※ただし、ILIKAIを2014年、2015年あたりに購入されている方の場合、現在の相場よりも30~40%安く購入できている可能性が高いため、売却に関しては損切りをすることは基本的には無いと思います。一度ILIKAIの売却を検討されている方はご相談下さい。

購入検討者は「攻めの交渉」、売却希望者は……

ホテルコンドミニアム系のプロジェクトといっても、それぞれ状況や環境、システムに差異がありますので、具体的に検討する際にはそれぞれの特徴を理解した上で判断をしていく必要がありますが、今の環境下においては、このカテゴリー【C】の物件については買い手が強くなるケースの方が圧倒的に多いと思います。

今まで購入を検討していたものの価格が折り合わずに見送っていた、というような方であれば、これを機会と捉えて「攻めの交渉」をしていくべきかと思います。まず間違いなく今までよりも好条件での合意を得ることができると考えております。

また、既にこれらの物件を所有されていて、売却を検討されるということももちろんおありかと思います。

現状では、上記に記載の通りマーケットは買い手市場ですので、高値で売ることは至難の業です。ただし、不動産というのは、価格を下げることで確実に買い手は付きます。

まずは、売却をせずに所有を継続した場合、確実に発生する維持コストはどの程度になるかをクリアにした上で、そのコストを考慮するとどこまで価格を許容できるのか、また売却時に発生する取引コストや税金のことも含め、精密なシミュレーションを行なう必要があるかと思います。その上で売却するか否かを判断すべきかと思います。

このコロナ禍によってハワイへ行くことができなくなった今、腰を据えてハワイ不動産について考える時間を取ってみるのは良いことだと思います。

ライフスタイルの変化や資産形成の方向性など、今だからこそ見つめ直す機会になると思いますので、お気軽にご相談頂けば幸いです。

田村 仁

株式会社Crossover International 代表取締役

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~