\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

今回のFOMCで関心が高かったのは、フォワードガイダンスと、今回初めて公表される23年の政策金利の予想レートであったと見ています。フォワードガイダンスに平均インフレ率2%を盛り込んだこと、少なくとも23年末までの低金利政策維持を示唆した点でハト派(金融緩和を選好)的ですが、経済の正常化を模索する、別の側面も示唆されている点に注意が必要と見ています。

9月FOMC:政策金利予想は23年末でも、大半がゼロ金利政策を想定

米連邦準備制度理事会(FRB)は2020年9月16日に米連邦公開市場委員会(FOMC、15~16日)の声明を公表しました。市場予想通り政策金利などは据え置く一方で、ドットチャートからは政策金利を少なくとも23年末まではゼロ付近で維持することを示唆しました。

なお、8月にパウエルFRB議長がジャクソンホールで発表した金融政策の新戦略に基づいて、新たなフォワード・ガイダンス(将来の金融政策の指針)が導入されました。

どこに注目すべきか:フォワードガイダンス、平均インフレ率、雇用

今回のFOMCで関心が高かったのは、フォワードガイダンスと、今回初めて公表される23年の政策金利の予想レートであったと見ています。フォワードガイダンスに平均インフレ率2%を盛り込んだこと、少なくとも23年末までの低金利政策維持を示唆した点でハト派(金融緩和を選好)的ですが、経済の正常化を模索する、別の側面も示唆されている点に注意が必要と見ています。

まず、新たなフォワードガイダンスは、幅広く報道されているようにインフレ率については平均2%を目指し、当面は2%を上回るインフレ率を許容する政策運営を示唆しています。

なお、前回(7月)FOMCの声明と今回を比較すると、政策運営について前回は市場機能を維持するため流動性を供給するという内容がありましたが、今回この部分が削除されています。これはコロナ感染の戦時モードから、景気回復を目指す段階へのシフトを示したと考えられます。

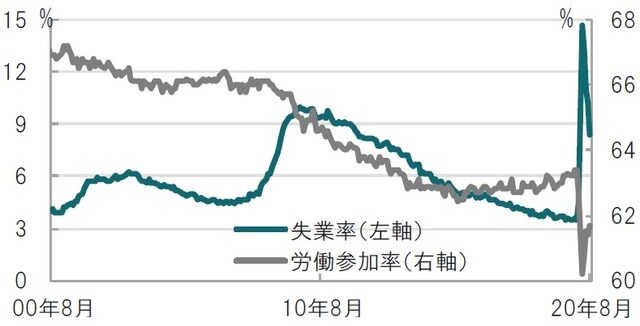

もしそうであるなら、フォワードガイダンスで雇用の最大化を明示したことは、景気回復を目指す段階では雇用の回復も含めた政策運営が想定されます。ただ、その運営には課題も残されていると見ています。インフレ率は個人消費支出(PCE)価格指数で2%と目標が数字で示されていますが、雇用最大化はそうではありません。一般には(低い)失業率で雇用の健全さが測定されます(図表1参照)。

しかし、雇用市場からの退出による労働参加率の低下が失業率を低下させているとすれば望ましい失業率低下とはいえないでしょう。またパウエル議長は人種間などで雇用に違いがあれば社会的に不安定となる可能性も指摘しています。失業率の重要さは変わらないとしても、別の指標も注目されるかも知れません。

次にFOMC参加者による予想を振り返ります。今回23年の予想が初めて示され、政策金利は大半が23年末までゼロ付近に維持するとしています。22年末まで見えていた低金利が23年末まで予想が延びたことで低金利政策の長期化を想定させる内容と見ています。インフレ率の上昇と、質の改善も含めた雇用市場の改善にはそれなりの時間がかかることを示唆している印象です。

ただ、23年の経済予想を見ると(図表2参照)、失業率やインフレ率は長期予想にほぼ達するとやや楽観的とも思える見通しが示されています。新型コロナの経済への影響は深刻で政策金利はゼロ近辺での維持が想定されます。長期の金利セクターも、国債購入など今回表に出なかった政策で利回り上昇は抑制されると想われますが、経済の正常化過程を織り込む自由度は若干高いように思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC、正常化に向けた準備』を参照)。

(2020年9月17日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>