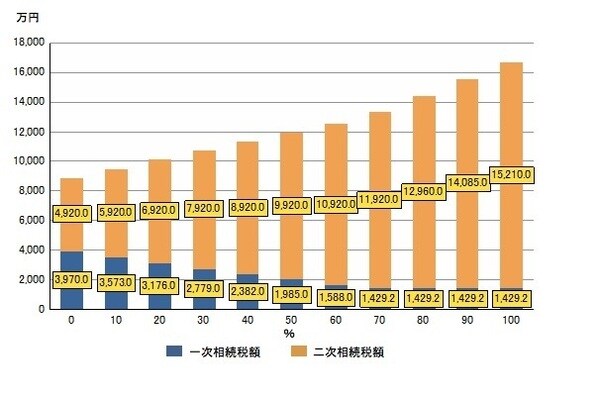

相続税法改正により基礎控除額が4割減に

平成27年1月1日より、相続税法改正により、基礎控除額が4割減り、課税対象者が4%から6〜7%に増えることになりました。また、もともと相続税がかかる方は、相続税の増税になりました。

例えば、

●相続財産合計・・・3億円

●配偶者・・・・・・有

●子供・・・・・・・2人

といった場合、改正前だと相続税が約2300万円、改正後だと約2860万円になり、約560万円ほど増えることになります。改正前に話していたのが、平成26年の大晦日の紅白歌合戦の途中で亡くなるのと、終わって除夜の鐘がなり終わってから亡くなるのと、ほんの数分の違いで500万円以上差があるということでした。

紅白歌合戦の途中で、被相続人が喉に餅をつまらせたら、助けない人もいるのではという冗談を言っていたのです。ただし、毎年路線価は変わりますし、税制も変わることがありますし、家族構成も変わることがあります。何年も前に相続税課税額を計算したから、OKではなく、毎年、概算でも計算し直し、現状を把握することが大事です。

【図表1 税制改正で相続は増税に】

遺産分割がまとまらないと一時的に高額な相続税が・・・

相続争いが起きてしまって遺産分割がまとまらない場合は、申告期限までに「未分割」で申告することになります。

各相続人の相続分が確定していないので、相続税の減額が期待できる配偶者控除や小規模宅地の特例が適用できず、いったん高額な相続税を納めなくてはなりません。その後3年以内に遺産分割協議がまとまり、再度申告すれば還付されますが、その期限内にまとまらなければ、本来払わなくてよかった高額な相続税は戻ってきません。

人生で1回だけとは限らない「相続税の課税」

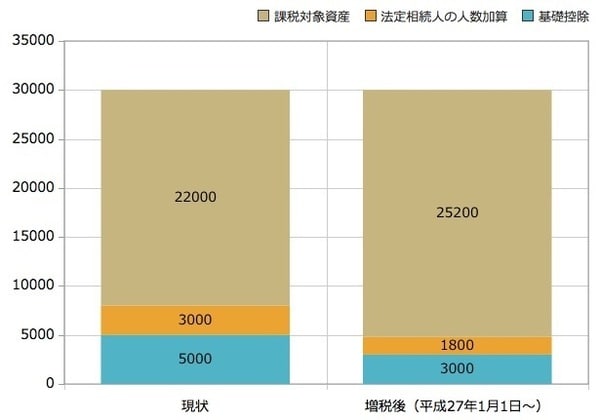

かなりの資産を持っていた父親が死亡したとします。通常は、母親と子がその財産を引き継ぎますが、ここでまず最初の相続税が課税されてきます。これを一次相続といいます。しかし、相続は、これだけで終わることはありません。数年後にその母が死亡すると、最初の相続時に母親が取得した財産は、子に引き継がれることになり、ここで再び相続税が課税される可能性が出てきます。これを二次相続といいます。

このように相次いで相続が起きることを相次相続といいます。相続税が課税されるのは、人生で1回だけとは限らないのです。例えば、次の場合、一次相続だけでなく、2度に渡る相続で発生する相続税がどれくらいの額になるでしょう。また、最適な分配の比率はどれくらいなのでしょうか。

●被相続人(父親)の財産・・・2億5千万円

●子の人数・・・・・・・・・・2人

●二次相続の発生時期・・・・・12年目

●配偶者固有の財産・・・・・・2億5千万円

最大は、配偶者に100%の場合で、一次、二次相続の総合計で、1億6639万円です。最小は、配偶者に0%の場合で、8890万円です。最大と最小の差は、7749万円です。また、法定相続分の50%で相続した場合は、1億1905万円で、3015万円の差があります。

最初の配偶者への配分割合によってかなり最終税額も異なってきます。何も考えずに、法定相続で分配するのではなく、税理士さんにどの配分がベストなのか、シミュレーションしてもらった上で決定することが大事です。

【図表2 一次相続と二次相続の税額比較】

【図表3 一次相続と二次相続の割合】