「8/17~8/23のFX投資戦略」のポイント

[ポイント]

・先週は米金利が大幅上昇。これが107円ワンタッチとなった主因。

・米金利大幅上昇で、米国株益回りの「イールドレシオ」が低下。6月上旬から米国株反落に向かった前の、イールドレシオ低下、米国株「上がり過ぎ」と類似した状況に。

・金利差からかい離した米ドル高・円安続くか、米国株の行方が最大の鍵か。

先週にかけて「米金利」が大幅に上昇…その理由は?

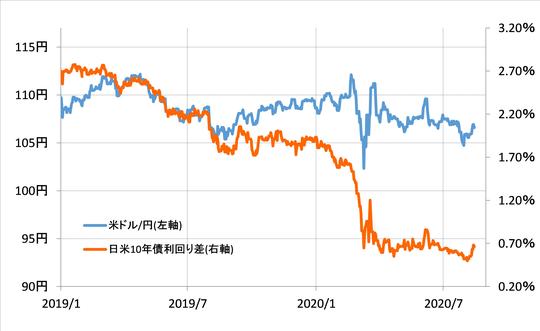

先週の米ドル/円は一時107円まで反発しました(図表1参照)。これは、米金利が上昇したことが主因でしょう。8月に入り一時0.5%割れ寸前まで低下した米10年債利回りは、先週は0.7%を大きく上回るまで上昇しました。

そもそも、「コロナ・ショック」の世界的な株大暴落が一段落した3月末以降、米ドル/円は日米金利差と相関性の高い状況が続いてきました(図表2参照)。そのような流れのなか、先週米金利が大きく上昇し、日米金利差米ドル優位が拡大するなかで米ドル/円も上昇傾向になったのだと思われます。

それにしても、先週の米金利はなぜ大きく上昇したのでしょうか、そしてこの先、金利上昇はさらに続くのでしょうか。

先週は過去最大規模の米国債入札が行われました。コロナ・ショックを受けた経済対策で財政発動が急拡大した結果、国債発行額が急増、米国債の需給環境は厳しくなっています。供給が急増する国債に対して、需要が追い付かず、国債価格が下落、利回りが上昇するリスクが高まっていることが、先週の米金利大幅上昇の「本質」ではないでしょうか。

さらに、米景気指標も悪化のピークを過ぎ、このところ予想より改善する結果が増えてきました。これも債券が売られ、金利が上昇する要因になっています。では、米金利上昇は一段と広がるかといえば、それは微妙だといえるでしょう。

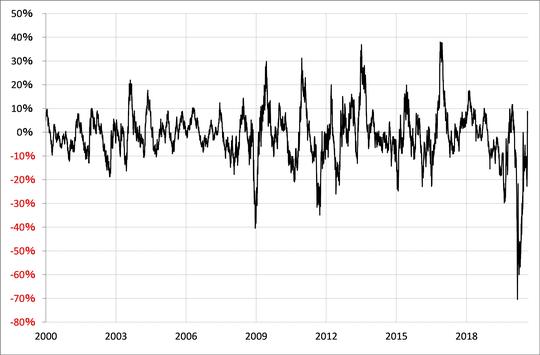

先週にかけて米金利が大きく上昇するなかで、すでに「上がり過ぎ」傾向が確認できます。米10年債利回りの90日MA(移動平均線)からのかい離率はプラス10%近くに拡大しました(図表3参照)。これは、短期的な「上がり過ぎ」懸念が強いというほどのものではありませんが、少なくとも2019年以降では最高のプラスかい離率に近付いてきたことになります。

注目すべきポイントは、「金利と株」の関係

こうした状況で注目したいのが金利と株の関係です。米金利が上昇するなか、米金利に対する米株式益回りで見た「イールドレシオ」が低下してきました。NYダウの益回り/米10年債利回りは5倍程度まで低下しています(図表4参照)。

ちなみに、6月初め、「イールドレシオ」が同じように5倍まで低下すると、米国株高は一巡し、その後反落に向かいました。米国の債券利回り上昇により、米国株の相対的な優位性が後退している影響が株価下落をもたらすかどうか、注目したいと思います。

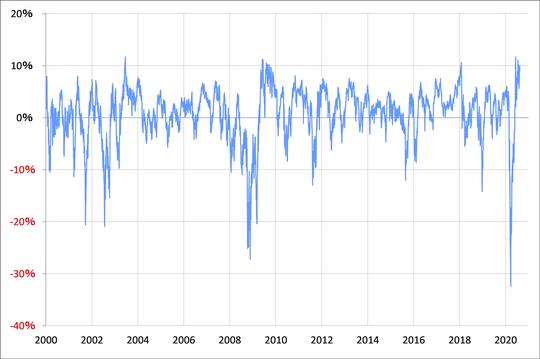

また、上述の米国株が下落に転換した6月上旬は、米国株の短期的な「上がり過ぎ」懸念が強まっているタイミングでもありました。NYダウの90日MAからのかい離率はプラス10%以上に拡大、経験的に「上がり過ぎ」が懸念される状況となっており(図表5参照)、じつはこの点も最近との類似点の一つです。

米金利上昇により、米国株の相対的な優位性が後退し、その米国株の短期的な「上がり過ぎ」修正が広がったのが6月上旬以降の米国株の下落局面でした。先週にかけて、それと似たような構図になっているため、米国株高一巡、下落リスク再燃となる可能性は注目すべきだといえます。

米ドル/円は、冒頭で述べたように、「コロナ後」の最近にかけては日米金利差と連動してきましたが、両者の関係を昨年まで拡大してみると、金利差より10円以上も高い水準での推移が続いているとも見られなくもありません(図表6参照)。これは、昨年夏以降の米金利の大幅な低下にもかかわらず、米ドル/円が高水準での推移となったためです。

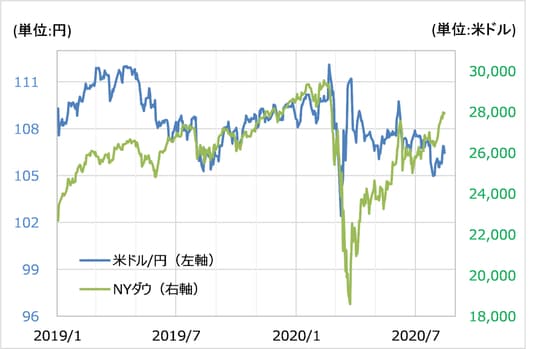

米金利が大幅に低下したにもかかわらず、なぜ対円で米ドルは高水準で推移したのか、それをある程度説明できそうなのが、昨年夏以降、今年3月「コロナ・ショック」前までの米ドル/円と米国株の相関関係です(図表7参照)。

簡単ないい方をすると、米金利の大幅低下にもかかわらず米ドル高傾向が続いたのは、米国株投資に伴う米ドル買いが主因だったのではないでしょうか。そうであれば、その米国株の行方は、米ドル/円の先行きを考える上で重要な鍵を握っている可能性があります。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティ FX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。