「タマネギはNG。他の野菜はOK」そのワケは?

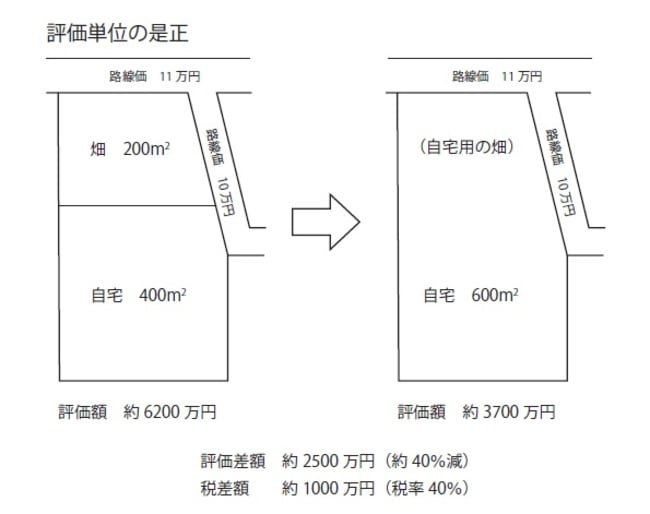

市川聡さん(75歳・仮名)は農業を営んでいます。[図表1]のように自宅の隣にも畑があり、タマネギを育てていました。

土地の評価というのは、地目ごとに行わなければなりません。市川さんのケースでは、畑の部分は畑として、自宅の部分は宅地として、それぞれに評価をしなければならないのです。計算をしてみると、評価額は約6200万円でした。

もし、自宅部分と畑部分を一体評価できれば、面積が600平方メートルになりますから、広大地の適用が受けられます。そうなれば、評価額は大きく下がるはずです。そこで筆者は市川さんにこう提案したのです。

「自宅の前の畑では、家で食べる分の野菜を作りませんか」

実際、市川さんは、こことは別の畑を利用して、家で食べる分の野菜を育てていました。ナス、キュウリ、トマト、キャベツ……さまざまな野菜を作っていたのです。それを自宅の隣の畑に変えるのは難しくありません。

そもそも、その土地が畑であるかどうかの判断は何を基準にしているのでしょうか。それは、事業として生産しているかどうかです。生産したものを農協などに出荷して収入を得ていれば、明らかに事業ですから畑となります。

しかし、自分で食べるものを育てていた場合はどうでしょうか。収入を得ていないのですから、事業とはいえません。その場合は、畑ではなく自宅の土地の一部にある家庭菜園のようなもので、宅地の一部として一体評価をすることができます。

市川さんは、自宅用の野菜を自宅の隣の畑で育てることにしました。結果、自宅の土地と畑を合わせ600平方メートルの土地に広大地の適用が可能になりました。評価額は約2500万円下がり、約3700万円にすることができました。相続税の額に換算すると1000万円ほどの節税になります。

畑の使い方を変える。たったそれだけで大きな節税効果が得られるのです。

Q.タマネギ畑のままでもよかった? A.いいえ。

この事例について、ある税理士からこんな指摘を受けたことがあります。

「タマネギ畑を続けていても、一体で評価して広大地を適用していいのではないか。私なら、そうするね」

確かに、タマネギ畑を続けたまま広大地として申告しても、税務署からは何の指摘もないかもしれません。

しかし、それは税務署が気づかなかっただけのことです。もしも気づいて指摘された場合にはどうなるのでしょうか。地目ごとに評価をしなければならないという明らかなルールがあるわけですから、反論ができません。それでは、市川さんの納税計画に大きな狂いが出てしまうことになります。

通達で定まっているルールに従って、正しく評価をして税額を下げることこそ、安心なプランといえるのです。

土地の評価額には「道路」も関わってくる…

土地の評価に利用する路線価は、国税局が毎年公表します。実際には、不動産鑑定士が評価の依頼を受け、調査をして路線価を決めています。

不動産鑑定士は、評価をするために、すべての道路を調査しているわけではありません。各地域に標準地というものがあり、その地点の公示地価によって周囲の路線価を比準して決めているのです。

標準地の公示地価が上昇すれば、それに合わせて周囲の路線価も引き上げ、下がれば周囲の路線価も下げるのです。

土地に家を建てるためには、建築基準法上の道路に2メートル以上、その土地が接していなければなりません。建築基準法上の道路に接していない土地は家が建てられませんので、価値は大きく下がります。売却しようと思っても、相当に安い価格でしか買い手が見つかりません。

路線価が付いている道路であっても、調べてみると建築基準法上の道路ではないことがあります。不動産鑑定士が路線価を付ける際、その道路が建築基準法上の道路かどうかを確認していないからです。

つまり、家を建てることができない場所の道路にも、他の道路と同じ基準で路線価を付けていることがあるのです。そのままの路線価を使って評価額を計算すると、評価額はその土地の時価をはるかに超えた金額になってしまいます。

首を縦に振らない税務署職員。そのワケは…

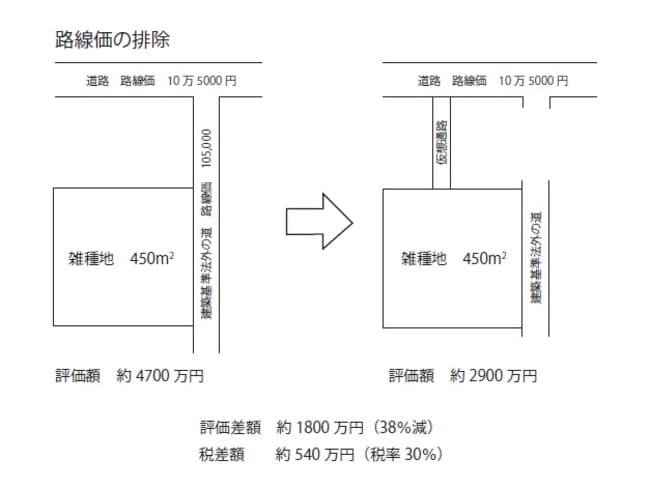

高橋義男さん(80歳、仮名)のケースは、その典型的なパターンでした。高橋さんは、[図表2]のような450平方メートルの土地を所有していました。

法務局で公図を取得し確認すると、この土地はとても幅の広い道路に接しているように見えました。しかし、実際に現地で確認すると、幅は1.5メートルほどしかなく、車は通れませんし、舗装もされていませんでした。調べてみると、建築基準法上の道路ではなかったのです。

ところが、その道路に、隣接した建築基準法上の道路(幅4メートルで舗装済み)と同じ、10万5000円の路線価が設定されていました。建築基準法上の道路でもないところに路線価が付いているということは、時々あるのです。この路線価を使って計算すると、評価額は約4700万円となります。

しかし、接している道路が建築基準法上の道路でなければ、この土地に家は建てられません。売却をしようと考えても、相当に安い金額でしか売れないはずです。買い手さえつかないかもしれません。

そこで筆者は税務署に対し、この路線価はおかしいですよと指摘しました。実は路線価を付ける要件に、建築基準法上の道路でなくてはいけないとの規定はありません。基準法外の道に付いていても、規定上は間違いではないのです。ですから税務署の担当者も、二つ返事でおかしいから外しますとは言ってくれませんでした。

国税庁が、コッソリ路線価を外していた

しかし翌年、路線価が発表され、路線価図も確認すると、路線価はなくなっていたのです。税務署の担当も、間違っていると感じたからでしょう。

このようなことは、ときどきあります。ですから、無駄だと思っても、正当な理由があるときには税務署に主張すべきなのです。

路線価が外されましたので、この土地は晴れて無道路地となりました。無道路地は[図表2]の右側のような評価を行います。道路からこの土地まで通路があったと仮定して評価を行い、その通路を取得するための費用を評価額から差し引くのです。

結果、評価額は約4700万円から約1800万円を引き下げ、約2900万円にすることができました。将来の相続税額を約540万円、引き下げるのに成功したのです。

下坂 泰弘

税理士