「資産管理会社」は事業承継税制を適用できない?

【事業承継を考える】

当社は、父が創業して以来、事務用機器の製造販売業を営む事業会社です。

今後さらなる企業の成長・発展のために、企業全体の経営効率を向上させることが不可欠であると考え、そのための手段として持株会社化を行い、父は現在持株会社の主要株主となっています。

ところで、事業承継税制(相続税・贈与税の納税猶予)が拡充されたと聞いて、長男であり後継者である私としては、当社でも適用したいと考えています。

ところが、持株会社自体は事業会社の子会社に対する不動産賃貸業を中心に行っており、いわゆる資産管理会社に該当しているとのことで、適用は受けられないと言われてしまいました。

【×失敗のポイント】

持株会社の中でも持株会社自体が事業を行う事業持株会社ではなく、純粋持株会社である場合や、事業を行っていてもそれが子会社となった事業会社に対する不動産賃貸業のみを行っている場合には、資産管理会社に該当してしまう可能性が想定され、事業承継税制の適用が受けられない可能性があります。

本件は、税制改正を起因として大幅に拡充された事業承継税制の適用が、結果としてできなくなってしまったやむを得ないケースともいえるでしょう。

しかし、組織形態等の見直し方によっては、適用できる場合もあるので、このまま何も対応しないことが、結果として失敗となってしまうことがあります。

【〇正しい反応】

・経営効率を向上させるため等の観点から、持株会社化を検討することがありますが、一方で、大幅に拡充された事業承継税制の適用を受けることを検討する場合には、持株会社化等することにより、適用ができなくなってしまわないかなど、慎重に対応、判断する必要があります。

・過去の資本政策等により持株会社化を行い、資産管理会社に該当してしまっている場合であっても、今後の経営戦略等を踏まえ、持株会社に事業性を付与することができれば、資産管理会社に該当しないで適用が受けられる可能性があるので、検討することを要します。

「資産管理会社には該当しない」と判断されるパターン

過去に行った資本政策や組織再編等により、事業会社を子会社とするいわゆる持株会社を株式売買や株式移転等で新設して、その後、持株会社自体は事業を行わずに、事業子会社に対する不動産賃貸業務等のみを行っている場合、いわゆる「資産管理会社」に該当する可能性があり、事業承継税制の適用が受けられない可能性があります。

ただし、今後の経営・事業効率化等の目的で、持株会社において事業を行うことが最適であり、事業の付与等を検討している場合には、事業を行う持株会社となり、また、次に掲げる要件の全てを満たす事業実態のある会社に該当すれば、資産管理会社には該当しないとする例外規定があり、事業承継税制の適用を受けることができる可能性があります。

① 3年以上継続して事業(商品販売等または役務の提供)を行っていること

② 常時使用する従業員(役員・生計一親族を除く)が5人以上いること

③ 事務所、店舗、工場、その他の固有施設を所有または賃借していること

資産管理会社に対する事業性が付与されるケース

1.持株会社と事業会社との合併を検討している場合

すでに資産管理会社に該当する持株会社が、仕入効率化等の観点から卸売業を営むグループ会社等の事業会社と合併することにより、事業実態が伴います。

結果として、前項(資産管理会社に該当する場合の対応)の要件を満たして、資産管理会社に該当しないこととなる可能性があります。このとき、事業承継税制の適用を検討する場合は、合併後に事業承継税制を適用の上、現経営者から後継者へ株式を贈与等することになります。

2.会社分割や事業譲渡を検討している場合

事業子会社の事業の一部門を資産管理会社に該当する持株会社へ会社分割または事業譲渡することにより、持株会社が事業持株会社として、事業実態のある会社に該当すれば、結果として、前項(資産管理会社に該当する場合の対応)の要件を満たして、資産管理会社に該当しないこととなる可能性があります。

この場合、会社分割または事業譲渡から一定期間後に事業承継税制の適用要件を検討の上、現経営者から後継者へ株式を贈与等することになります。

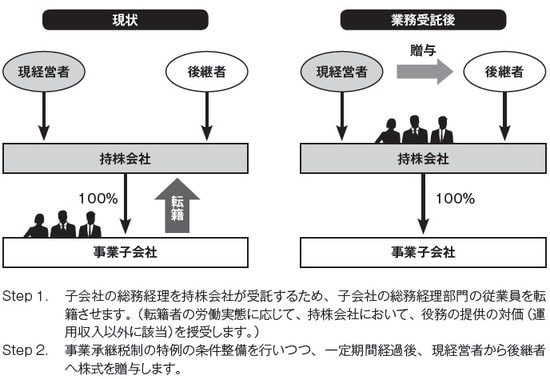

3.持株会社が事業子会社から業務受託を行う場合

グループ全体の経営効率化の観点から、持株会社で子会社を含めたグループ全体の経営管理や総務経理を請け負う場合があります。

また、グループ子会社が複数ある場合には、グループ会社の資金を持株会社が集中管理して、効率的な資金運用等を行うキャッシュ・マネジメント・システム(CMS)を導入することも検討することができます。

このような場合、グループ子会社の経営管理部門や総務経理部門の従業員が親会社である持株会社に転籍することになり、また、子会社から総務経理等の業務受託に伴う役務提供の対価を授受するなどで、結果として前項(資産管理会社に該当する場合の対応)の要件を満たす資産管理会社に該当しないこととなる例外規定に該当する可能性があります。

この場合、事業承継税制の条件整備を行いつつ、一定期間経過後に現経営者から後継者へ株式を贈与等することになります。

楮原 達也

辻・本郷 税理士法人 執行理事