相続対策を検討していた最中に父が亡くなってしまった

【事業承継を考える】

私は持分の定めのある社団医療法人の理事長です。数年前、先代である父と理事長を交代し、最近になってようやく病院経営が安定してきたため、無事に事業を引き継げたのではないかと安心しています。

出資持分は父が100%保有していますが、出資持分に対して多額の相続税がかかるということで、出資持分を放棄し、持分の定めのない社団医療法人へ移行することを検討しています。

しかし、その矢先に父が亡くなってしまい、その後、何ら手続きを行うことなく、相続税の申告期限が到来したため、出資持分を相続し、多額の相続税を納税することになりました。

【×失敗のポイント】

出資者である父が出資持分を放棄する前に亡くなったため、持分の定めのない社団医療法人へ移行するのは手遅れだと思い、何も手続きをしなかったことが多額の相続税を納税することにつながった要因です。

【〇正しい反応】

『医療法人の持分についての相続税の納税猶予の特例』を活用しましょう。

相続税の申告期限までに認定医療法人の認定を受け、納税猶予の手続きを行うことにより、出資持分の価額に対応する相続税の納税が猶予され、出資持分の全てを放棄し、実際に持分の定めのない社団医療法人へ移行した場合には、猶予されていた相続税が免除されます。

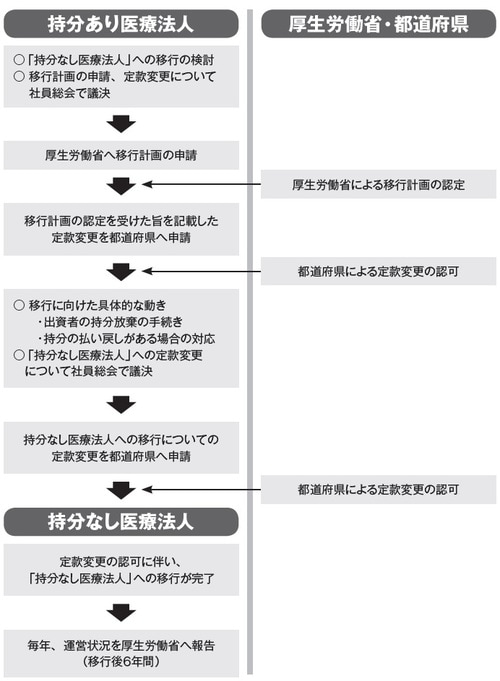

「持分なし医療法人」に認定されるまでの流れ

(1)制度の概要

出資持分の相続問題(相続税支払いのための出資持分の払い戻し等)により医業の継続が困難となるようなことなく、安定的に医療を提供していけるようにするため、かねてより要望のあった『医療法人の持分についての相続税の納税猶予の特例』が2016年度の税制改正により創設され、2017年度、及び2020年度の税制改正により延長・拡充されました。

法人の任意選択としつつ、計画的に持分の定めのない社団医療法人へ移行する法人に対して、国が積極的に支援を行う制度です。

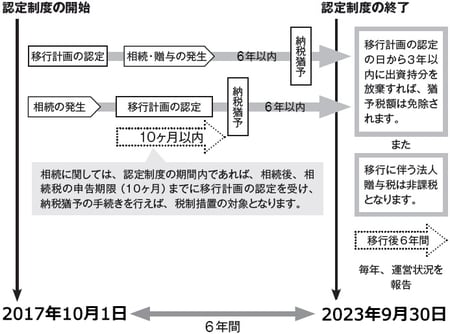

相続税の申告期限までに移行計画の認定を受けた医療法人において、出資者の死亡により相続が発生した場合、出資者の相続人は相続税の納税猶予を受けることができます。なお、相続発生後から相続税の申告期限までに移行計画の認定を受けた場合も本制度の対象となります。

(2)移行計画の認定制度

持分の定めのない社団医療法人へ移行するかは法人の任意選択ですが、移行する場合には、移行する法人形態、移行する場合のメリット・デメリットなど、事前に十分に検討する必要があります。また、納税猶予等の税制措置を利用する場合は、移行計画についての認定を受けなければなりません。

なお、移行計画の認定制度の実施期間は2017年10月1日から2023年9月30日までの6年間(当初2020年9月30日までの3年間だったが、2020年度税制改正により、更に3年間延長)ですが、移行計画の認定は1回限りですので、認定後に取消になることがないよう注意が必要です。認定制度の流れと移行までの大まかな流れは[図表]のとおりです。

(3)医療法人の持分についての相続税の納税猶予制度

相続人等が、医療法人の出資持分を有していた被相続人から相続等により取得した場合において、その医療法人が相続税の申告期限において認定医療法人であるときは、納付すべき相続税のうち、納税猶予の特例の適用を受ける出資持分の価額に対応する相続税については、認定移行計画に記載された移行期限まで、その納税が猶予されます。

この特例の適用を受けるためには、相続税の申告書を申告期限までに提出するとともに、納税猶予額及び利子税の額に見合う担保を提供する必要があります。

また、認定移行計画に記載された移行期限までに、納税猶予の特例の適用を受けた相続人等が出資持分の全てを放棄した場合には、納税が猶予されていた相続税は免除されます。

(4)医療法人に対する贈与税課税と認定要件の改正

医療法人の持分についての相続税の納税猶予の特例を活用し、持分の定めのない社団医療法人に移行した場合には、猶予されていた相続税は免除されます。

ただし、持分の定めのない社団医療法人に移行する際に、出資者等の相続税の負担が不当に減少した結果となると認められるときは、相続税法66条4項により、医療法人を個人とみなして、医療法人に贈与税が課せられる場合があり、2017年度の税制改正前は、この贈与税が非課税となる要件が社会医療法人や特定医療法人並みのかなりハードルの高いものであったため、持分の定めのない社団医療法人への移行が進んでいない状況でした。

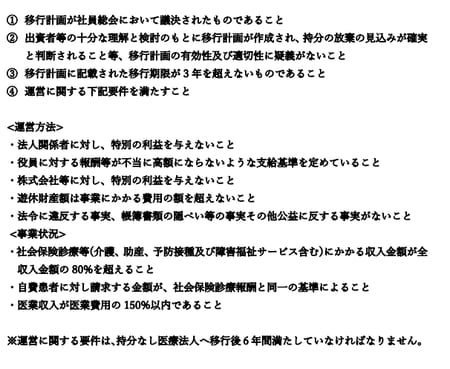

2017年度の税制改正により、認定要件に新たに運営に関する要件が設けられました。

移行完了後6年間は認定要件をクリアする必要がありますが、従来の非課税要件に比べ、要件がかなり緩和され、この認定を受けた移行計画に基づき、持分の定めのない社団医療法人に移行した場合には、医療法人に贈与税は課せられないことになります[図表2]。

認定要件の主なものは[図表3]のとおりです。

楮原 達也

辻・本郷 税理士法人 執行理事