相続税の税務調査で「贈与税の未申告」が発覚

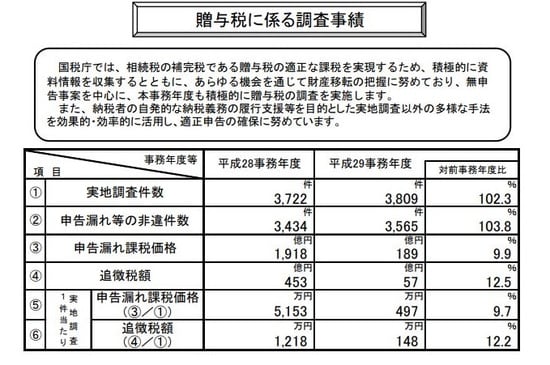

国税庁が公表している「贈与税に係る調査の実績」によると、平成29年には日本全国で3,800件の税務調査が行われました(図表1)。そしてそのうち申告漏れ等の件数つまり追徴課税になった人たちは3,800件中の3,565件と、一度調査が入ると94%の確率で追徴課税になるという結果になりました。

これは何かしら「追徴課税にできる!」と尻尾を掴んだ状態で調査が行われている結果だといえます。では税務署はいったいどのように尻尾をつかんでいるのでしょうか? 考えていきましょう。

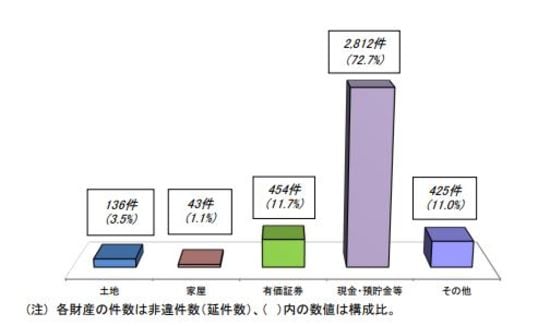

追徴課税になる人たちの7割が、「現金・預貯金」などです(図表2)。「贈与なんて黙っていたらバレない」と思っている人が多くいますが、色々な糸口から税務署にはバレます。特に贈与の問題が発覚するのが、相続税の税務調査のときです。

たとえば、あるお父さんが子どもに対して、非課税となる年間110万円を超えて、毎年300万円の生前贈与をしていたとします。贈与を受けた子どもは、黙っていればバレないと、贈与税の申告をまったくしていませんでした。この問題がいつ表面化するかというと、毎年贈与しているタイミングではなく、お父さんが亡くなり、相続税の申告書を税務署に提出したときなのです。

相続税の申告書を提出したあと、相続税の税務調査が行われます。税務調査のときには、亡くなった方の過去10年ほどの預金通帳がチェックされます。このときに「あなた、毎年300万円もらっていましたよね。でも申告してないですよね。今からでも申告しなさい」と贈与税の追徴課税になるケースが一番多いのです。

ちなみに相続税の税務調査は贈与税の税務調査よりも入る確率は断然高く、だいたい相続税申告の20%、5件に1件くらいの割合といわれています。相続税調査が入り追徴課税になる確率は82%と、8割越えとなっています。

夫婦共同名義で住宅ローンを組んだときの落とし穴

税務署が贈与税の税務調査を行う糸口として「不動産の登記情報」というものがあります。たとえば不動産を購入したり、生前贈与で不動産を取得したりすると、法務局で名義変更の手続きをします。これをいわゆる「登記」といいます。法務局と税務署は密接につながっているので、「誰々が不動産買ったぞ」とか「誰々が誰それに贈与したぞ」という情報は法務局から税務署に対して筒抜け状態なのです。

ここで、生前贈与で不動産を取得したのに関わらず子どもが申告していないという話になると、まず贈与税の税務調査が行われると考えていいでしょう。

不動産購入したことのある人であれば経験があると思いますが、不動産を購入すると税務署から「不動産購入に関するお尋ね」という手紙が届きます。その手紙には「あなたはこの不動産の取得に際し、どのようにしてお金を用意していますか」ということが書かれています。そこに「親からお金を贈与してもらいました」とか「親からお金を借りました」などと書いて提出すると、「この内容は本当か?」と調査を誘発させることになります。

また「住宅ローン控除」も贈与税の追徴課税を誘発します。住宅ローン控除は、「住宅ローンで不動産を買ったら、年末残高の毎年1%分、所得税還元しますよ」という、すごく良い制度です。この制度を使うためには最初の年だけは確定申告が必要です。その確定申告をする時に、新しく買った不動産の登記簿と借り入れの残高証明を税務署に提出します。

ここで不動産は夫と妻で半分ずつの共有名義で購入していたとします。登記簿謄本には半分ずつと書いているのに、提出した借入金の明細書を見ると夫が100%借入と書いてある。この場合、購入代金の半分を妻に生前贈与したという扱いになり、妻に対して大きく贈与税が追徴課税されることになってしまいます。このような方は結構多くいますので、不動産を買うときに注意してください。

生命保険、海外送金…贈与が知られる意外なシーン

生命保険でもよくトラブルになります。たとえば、母が保険の契約者になり、その保険の対象者が父で、保険金の受取人を子どもにしたとします。保険料は母が払っていたところ、父が亡くなり、子どもに保険金が支払われたとすると、子どもに対して贈与税がかかります。

この場合、母は健在です。健在の方がお金を出し、それを違う方が受け取る……これは母から子に贈与したことと同じになるのです。このような契約で保険金が支給された場合、生命保険会社から税務署に「誰々に保険金を払いましたよ」と通知がされます。だから子どもが贈与税の申告をしてなければ、狙い撃ちされるという結果になるのです。

珍しいところでは、貴金属店で200万円を超える取引をした場合も贈与税の税務調査を誘発します。たとえば、金や銀、プラチナといったものは、相続税や贈与税を逃れるために悪用する方が非常に多いのです。そこで平成24年1月から、200万円を超える金・地金などの取引を行った場合、貴金属店は税務署に対して支払い調書を提出することが義務付けられました。つまり貴金属店から、「誰々に金を200万円売りました」「誰それから金を200万円で買いました」という内容を知らせなければならないのです。

少々推測の域ではありますが、20代くらいの人が金を200万円ほど買ったとしたら「そのお金はどう用意した?」「えっと…親から贈与してもらってます」という話に発展してくるのではないかと思います。

そして最近増えているのが、海外送金に絡んだものです。日本から外国、もしくは外国から日本にお金を送ったりお金を受け入れたりする際、銀行から「海外送金調書」をもって「誰々が何百万円送りましたよ」とか「誰それが、どこかの国からお金を戻しましたよ」という情報が税務署に伝わります。

海外の送金を経験したことある方ならわかると思いますが、海外からにお金を送るとき、送金目的を書かなければいけない、つまり銀行に伝えなければいけません。このとき、外国にいる子どもに対しての贈与の場合、贈与税の税務調査が入るということは十分に考えられるのです。

【動画/筆者が「贈与税の税務調査先のあぶりだし方」について詳しく解説】

橘慶太

円満相続税理士法人