一般人が個別株式投資を行うのは、リスクが高すぎる

分散投資が大切とはいっても、実際には多くの方々、特にシニアの方々が個別株式への投資を行っています。一般の方々でも株式の取引にかかる手数料が値下がりしたこと、そして、日本銀行の大胆な金融緩和で日本経済に変化の兆しが出始めたことで、個別の株式投資は人気になっているようです。

しかし、それで成功することは一般の方には難しいでしょう。個別株式の投資のためには、最低でもある程度の簿記・会計の知識がなければ困難であり、割安株投資で有名な米国の投資家であるウォーレン・バフェット氏も、成長株投資の立場のリンチ氏も、投資対象の企業の財務分析を重要視しています。

東証一部上場の大型株の場合、個別株式の標準偏差は30%程度といわれています。つまり価格のブレ幅は、日経平均株価や東証株価指数のインデックス運用の投資信託と比較して約1.5倍にもなります。一般の個人が受け入れるには、大きすぎるリスク・不確実性と思います。そして、インド株投資信託の標準偏差は先述の通り約24%程度ですから、インド株投資信託に集中投資をする場合以上のリスクがあるといえます。

それでも個別株式の投資をしたいということであれば、一般の方々が株式投資を中長期的に行い、みずから複数銘柄の株式に分散投資を行っていく場合を考えてみます。ここでの複数の銘柄数ですが、概ね20銘柄もあれば、日経平均株価や東証株価指数と同じ程度まで標準偏差を小さくすることができるとされています。

この場合、「割安で成長が見込まれる銘柄を選ぶ」などといいますが、それがいかに難しいかは繰り返し述べた通りです。長期的には効率的市場仮説が成立する場合の方が多いのであり、それを考えると、一般の方々が少々の勉強や投資セミナーで得た知識程度で取り組んでも、ほとんど良い成果は期待できないでしょう。

確かに成功者は存在するが、果たして再現できるのか?

効率的な市場では、証券の価格決定に役立つ情報が瞬時に市場の参加者に伝達され、その情報が速やかに価格に反映されます。そして、新しい情報は瞬く間に証券の価格に反映されるので、個々の投資家、市場の参加者に情報に関する優劣はないとされます。こうした状況ではプロもアマチュアも情報に対しては同じであり、早耳情報は存在しないとされています。実際の市場はそこまで効率的ではないわけですが、プロでもそうした状況で良い収益を得られないのに、アマチュアである一般の方が良い収益を得ることは難しいでしょう。

確かに一部の株式投資の成功者が世の中にはいて、そうした人々がその成功物語を出版したり、テレビ、インターネットに登場したりしているのは事実ですが、それを再現できるのかというと疑問があります。カリスマ的な投資家は確かにいます。バフェット氏のように十数名柄の基本ポートフォリオを維持して、巨額の投資成果を得た投資家もいます。しかし、一般の方がそうした運用ができる可能性は低いでしょう。

ファンド・マネージャーとして名を馳せたピーター・リンチ氏は、株式の銘柄選択の難しさ、そして良い銘柄を選んでもその株式を長期保有することができないことを「花を引き抜き、雑草に水をやる」とたとえました。バフェット氏もリンチ氏のこの表現が気に入り、リンチ氏の許可を得て自分のレポートに使用したそうです。リンチ氏やバフェット氏のような才能に恵まれた人たちですら、銘柄選択の大変さ、そして、それを継続することの難しさを強調しているのです。

それでも個別株式に取り組みたいのであれば、株式投資信託の運用報告書等でファンド・マネージャーが購入している株式を調査し、それらの銘柄に投資を行うことで、一定の選別はできるのではないでしょうか。

もっとも、投資信託のファンド・マネージャーも同じ銘柄でも、一定の目標とする一定の価格まで株価が上昇すれば売却して銘柄を入れ替えるといわれますので、投資信託も長期投資をしているとはいえないわけであり、この点は川北英隆京都大学名誉教授が指摘されている通りです。

一般の方であればこうした個別株式投資一本槍といったことは避けて、投資信託を活用して分散投資を心がけるべきです。

優待目的の個別株式投資など、投資態度として問題外

個別株式投資を行う場合、よくいわれるのは、「資金のゆとり」「時間のゆとり」「心のゆとり」という、3つのゆとりが大切だということです。そして成功のキーワードは、これらのゆとりとともに「情報」と「タイミング」だといわれます。

しかし、一般の方々でお金にそれほどのゆとりがある方がどれほどいるのでしょうか。ほとんどの方はライフプランの資金づくりへの対応を迫られているのであり、金融資産を多く保有しているシニアの方でも、相続財産としての金融資産などない方が大半ではないかと思います。多くのお金は引退期の大切な支出のためのお金であり、株式投資を楽しむということなどないように思えます。

よく個別の企業の概要を研究しながら売買のタイミングを計るといわれるのですが、そうした情報分析がどれだけの方ができるのでしょうか。財務分析の力がある方などごく少数でしょうし、それも株式投資の観点から企業を長期的に見るのは大変難しいことです。アベノミクスの金融政策によって1年間で約57%上昇した2013年の株価の上昇は、結果的には企業利益の大幅な増加という裏付けのあるものでした。では、その企業利益の大幅な増加を予測した専門家がどれだけいたかは疑問です。プロでも1年先の業績予測が難しかったわけですから、一般の方ならなおさらでしょう。

ましてや株主優待を楽しみに個別株式に投資をするなど、問題外の投資態度といってよいと思います。いくらその株主優待が魅力的であっても、そのような見返りで冷静な投資判断、つまりその企業の収益性が良いのか、将来成長していくのか、または現在の株価が割安で将来それが是正される時がきて、株価が上昇するのか…といった判断が損なわれることがあれば問題でしょう。

そして、上場企業に勤務している方は従業員持ち株会の制度で、勤務先の企業の株式を購入している方も多いと思いますが、これも個別株式投資の1つです。購入動機は理解できますが、多額とならないよう注意が必要でしょう。どうしても多額となる場合は、日本株式と値動きの関係が少ない海外債券に投資を行う投資信託を購入して、従業員持ち株会との分散投資を行っておくことが必要でしょう。

プロと同じ土俵で、アマチュアが勝てるのか?

また、一度株式市場に参加してしまえば、そこはプロもアマチュアも基本的には同じに扱われます。現在の金融商品を規制する法律である金融商品取引法では、プロとアマチュアでは扱いに若干の差がでましたが、基本は変わりません。

株式市場では、国内・外の有名大学、大学院を卒業した金融工学、証券投資論、財務会計の専門家を雇い、AI等の高度なコンピュータ技術を用いて市場に参加してくる機関投資家と呼ばれるプロと一般の方々が同じ土俵に立つのです。そうした世界でごく普通の方々が本当に良い運用成績を得られるかは疑問でしょう。

コロンビア大学のビジネス・スクールで証券分析を教えたベンジャミン・グレアム氏は、株式投資について「自分でうまく銘柄選びができるのはほんの数パーセントの投資家にすぎない。もしかしたら、みんながインデックスファンドの力を借りるのが理想なのかもしれない」と述べています。彼自身は割安株投資で大成功しましたが、一般の方々には堅実な運用を勧めていたのです。株式市場は、ファンダメンタル分析もポートフォリオ分析※1も併用できる程度の効率性であるわけですが、グレアム氏はその状況にあっても、ファンダメンタル分析を的確に実行できる一般人はほとんどいないと述べているわけです。個別株式への投資はやはり困難なことが多いと思います。

※1 ポートフォリオ分析:証券市場は証券の価格について情報処理は効率的であり、投資家は割安、割高の判断は出来ないとし、積極的に収益性を得ることを目指すよりもリスクを分散してポートフォリオ、つまり分散投資を行うことが良いと考える立場です。

これからの時代、堅実かつ長期的な資産運用が不可欠だ

筆者の著書『投資初心者のための資産運用 [改訂版]』では、一般の方のライフプランに関係する資金の資産運用について述べていますが、一般の方々の資産運用は、結局、適切な投資期間のある資金で行う効率的で堅実な分散投資と、長期投資を積立投資で追求することが大切であるということになります。投資信託を用いたグローバルな分散投資、長期投資、そして積立投資による運用は、効率的で堅実な資産運用です。

日本銀行の金融緩和政策で日本経済は復活が予想されています。人口減少が言われますが、立正大学の吉川洋教授(東京大学名誉教授)は、「労働力人口の推移が経済成長にとって決定的な影響を与えるものではない」と述べています。

現在の経済再生の取り組みの効果が現れる時期は近いと思いますが、それが成功しても、かつてのような高度経済成長社会となる可能性はないでしょう。また、長寿化によって額に汗して働く期間の後、長い引退期間が待っています。公的年金の支給開始年齢の段階引き上げに伴い、高齢者雇用安定法により2025年4月からは企業で働く人は誰でも65歳まで勤務することになり、さらに政府は70歳まで働ける社会を目指しています。しかし、60歳以降の賃金の低下は避けられないと予測されるため、高齢期への備えの必要性は依然として大きいのです。

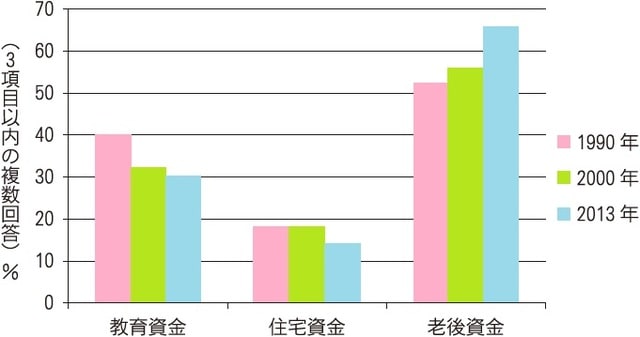

こうしたことから、人々の貯蓄目的も過去20年程度で大きく変化しました。すなわち、人生三大資金の「教育資金」「住宅資金」「老後資金」のうち、「老後資金」のための貯蓄が増えているのです。国民全体がシニアの期間の生活を支えるためのお金を考えるようになっているのです。まさにライフサイクル仮説※2が当てはまる状況になったのです。

※2 ライフサイクル仮説:20世紀の著名な経済学者であるJ.M.ケインズが述べたように消費の額は現在の所得に比例するのではなく、一生を通じた生活設計の下で行われ、現役時代は引退期に備えて貯蓄率を高めにするという説。

こうした時代に経済的なゆとりが少しでもあれば、気分にゆとりが出ることでしょう。人はゆとりが出ると自然と長所が出るものです。健康問題や家庭問題など不安な事柄に遭遇した時、その対応を左右するものはその人の良い面が出ているか否かではないかと思います。このゆとりは気分のゆとりが一番ですが、経済的なゆとりも重要です。

公的年金も将来的には実質的に2割減少すると予測されていますが、2017年に対象者の範囲が拡大されたイデコによる運用を本連載でも述べた運用で堅実に行えば、公的年金の実質的減少はカバーできると思います。それによって、引退期の経済的ゆとりを得ることができるのです。

平均寿命の短い時代は、額に汗して働くことで経済問題への対処は十分でした。しかし、長寿社会となり引退期が長くなった現在では、勤労と同時にお金をいかに効率的に、そして堅実に運用するかも、経済的なゆとりを左右する要因となっています。現代人に長期的な資産運用は不可欠のこととなったのです。

リスクをできるだけ抑え、1年定期預金金利プラス2%程度という目標を持ち、分散投資、長期投資を行い、そして積立投資の併用により元本割れの可能性を小さくし、経済的なゆとりを得ることが大切なように思います。そうした経済的なゆとりが伸び伸びと人々が生きるためには必要だと思うのです。

具体的には運用管理費用(信託報酬)の安価なバランスファンドで積立投資を行うことが簡単な手法でしょう。また、国内・外の債券、株式に投資を行うインデックス・ファンドを個別に積立で購入し、その投資割合は公的年金の運用において用いられている資産配分をコピーするという方法もあります。

なお、資産配分について1989年12月から2010年6月でのデータでは、安定的な債券投資中心の資産配分から積極的な株式中心の資産配分の積立投資であっても、10年間の積立投資では投資成果は投資額の1.3倍から1.4倍と大差がなかったという試算があります。これからすれば積立投資の場合は、資産配分にあまり注意を払わなくてもよいともいえそうです。

また、国内・外の債券、株式の4資産に均等投資を行う資産配分は、現代ポートフォリオ理論で計算されるリスクとリターンの組み合わせとしてベストとされる組み合わせの1つに近いという試算もありますので、一般の方の場合は4資産均等投資の資産配分で運用していれば概ね間違いはないといえるでしょう。

資産運用のスローガンは「貯蓄から分散投資へ」

2013年以降のわが国の株価の上昇率を考えますと、1年定期預金金利プラス年率2%程度はあまりに小さいかもしれません。しかし、公的年金や企業年金の運用もこの水準と大きく変わりません。その時々の1年定期預金金利プラス年率2%という資産運用で経済的なゆとりをつくることが大切と思います。

「貯蓄から投資へ」という標語が語られますが、グレアム氏の言葉にあるように、ほんの数パーセントの方を除き、一般の方々が個別株式へ投資を行うことは困難でしょう。リンチ氏は、「自分が多少知っている業界の企業の株に、少し調査をしたうえで投資をすれば、アマチュアでもプロのファンド・マネージャーの95%に勝つ可能性があり」、投資を楽しむこともできると述べています。しかし、これがバランスシートがわかることが前提となっていることは前に述べた通りです。簿記、会計、金融経済等の情報処理能力において劣るアマチュアが、プロがひしめく市場に参加することはやはり難しいことと思います。

また、グレアム氏の指摘の通り、株式投資と債券投資は必ず組み合わせるべきです。過去の例で試算すると、米国の大恐慌の時に株式と債券に均等投資していれば7年で元本を回復していたのです。そして、さらに安定的な資産運用のためには海外の債券、株式への投資が不可欠です。

こうしたことを考えるとわが国の国民にとってより適切な標語は、やはり「貯蓄から分散投資へ」であると思います。長期投資のリスク低減効果は時間分散効果と呼ばれることがあり、また、積立投資は時間的分散投資と呼ばれることがあります。分散投資、長期投資、そして積立投資は広い意味で分散投資という考え方でとらえることができます。

この本で述べた資産運用は、かつては専門家でもなかなかできなかったことですが、20世紀後半に飛躍的に発展した現代投資理論とインデックス・ファンドのような投資信託商品の出現で、多くの一般の方々が取り組むことができるようになりました。そうした投資商品を活用し、堅実な資産運用への取り組みをされてはと思います。

藤波 大三郎

中央大学商学部 兼任講師

![投資初心者のための資産運用[改訂版]](/mwimgs/5/0/226w/img_5001402f17630541909972e827f54a9013179.jpg)