相続対策は分割、納税資金、節税の順で考える

相続対策は、1つではなく、基本的には分割対策、納税資金対策、節税対策の3つがあります。一般的にまず節税対策を行い、次に納税資金対策、そして最後に分割対策をする方が多く、ハウスメーカーや不動産会社もその順番で提案することが多いです。

しかし、本当は、まず相続時に揉めないようにどのように分けるのか(分割対策)、次に10か月以内に納税できるように準備しておき(納税資金対策)、そして最後に余分な税金を払わないようにする(節税対策)という手順を踏むべきです。

採算性の悪い賃貸アパート、マンションを建ててしまったため、遺産分割ができなくて揉めたり、納税用の売却不動産がなくなったり、借金のストレスに苦しめられたりするケースが多々あります。分割や納税を優先すると節税がしにくく、節税を優先すると納税がしにくなるので、シミュレーションを重ね、慎重に検討する必要があります。

納税は10か月以内の現金納付が原則

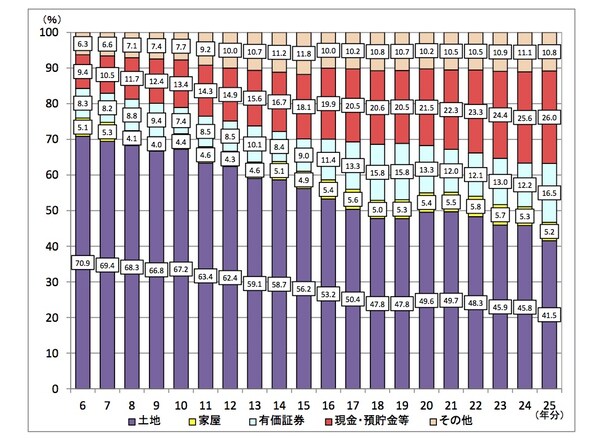

国税庁より毎年公表されている図表1・図表2の相続財産の金額とその構成比の推移によると、平成25年の不動産(土地・家屋)の占める割合は、平成10年の71.6%からは減っているものの、46.7%と全財産の約半分です。

【図表1 相続財産の金額の推移】

【図表2 相続財産の金額構成費の推移】

また、現金・預貯金については、26%なので、実質負担率が上がってくると、何らかの相続財産を処分したり、相続人が所有する財産から支払わないといけなくなってきます。仮に一次相続では、現金、預貯金のみで納税できたとしても、二次相続時には、現金・預貯金では納税できない可能性が高くなります。

納税は、10か月以内の現金納付が原則になっていますが、換金性の低い不動産の割合が多い場合は、事前に相続対策をしておかないと間に合わないことが多いからです。

相続で揉めないために生前から親が意思表示を

昭和22年には家督相続が廃止になりましたが、いまだに家督相続のイメージしかない方がいらっしゃいます。長男が引き継ぎ、他の兄弟は相続放棄する。何も言わず印鑑を押すので相続で揉めることはないとおっしゃられる方がいらっしゃいます。

仮に兄弟同士は仲がよかったとしても、配偶者がいると、ほとんどの場合、権利の主張が始まります。たくさんはもらわなくてもいいけれど、もらえる権利がある分は確実にもらってきてと・・・。

まだ、相続人が30代くらいで若いと、自分で稼ぐのでそこまで主張しないこともありますが、50代から60代だと最後のリカバリーするチャンスだということで、揉める確率が高くなっているように感じます。親が、生前に意思をはっきりさせ、それを伝えることが大事です。