専門家が運用し、運用結果を投資家が受け取る

投資信託とは、多くの人から少額の資金を集めて、資産運用の専門家が分散投資で運用を行い、その運用の結果を投資家が受け取る仕組みであり、そのための費用が適切であれば一般の方々が取り組みやすい金融商品です。

投資信託は専門的には市場型間接金融の商品と呼ばれています。市場型の意味は株式や債券という市場で取引される金融取引を用いるからです。間接金融の意味は、資金の出し手が、直接、株式や債券に投資しないで資産を運用する専門家に取引を委託し、直接的に資金の取り手とは取引することがないからです。

現代の金融取引は非常に高度化しており、個人が、直接、証券市場に参加することはかなり困難な状況になっているともいわれています。確かに政府は「貯蓄から投資へ」ということをよくいうのですが、金融のプロの中へ素人が1人で市場に参加しても、そう良い結果は得られないと思います。そこに投資信託という商品が用いられる理由があります。政府も、投資信託を多くの国民に活用してもらうことを期待して、1998年に銀行等にその販売を許可しました。

株式市場の高度化の一例をお話しますと、現代の株式投資の世界では、ハイ・フリークエンシー・トレーディング(HFT)と呼ばれる高速取引のシステムがプロ、特に国際的に活動している投資家では用いられています。これはコンピュータによって1秒間に1万回近くの株の取引を行うこともある取引で、日本株の注文の約6割を占めているといわれています。これが現代の株式取引なのです。

やや難しい話となりましたが、多くの個人から資金を集めて大きな資金とすると、資金運用のコストが割安になります。少額では買いにくい株式や債券も、大きな資金とすると買うことができます。そして何より、一般の方には投資が困難な海外の債券、株式を含めた分散投資を行うことができるのです。また、投資信託の運用は資産運用の専門家が行うので、情報収集、分析、そしてその後のフォローの点で優れているといえます。

そして、運用の結果はすべて投資家が受け取ることになり、それは損失の場合も含むわけですが、商品の仕組みは透明性が高く、わかりやすい金融商品といえます。金融商品の中には内容がブラックボックス化していて、よく仕組みがわからないものもあります。特にデリバティブ取引を含む商品や、外国為替取引を取り入れた商品にはその傾向があります。しかし、投資信託はそうしたことが少ない商品といえるでしょう。もっとも、情報開示が行われていても一般の人々がこの情報を読み取ることができるかは別の問題なのですが。

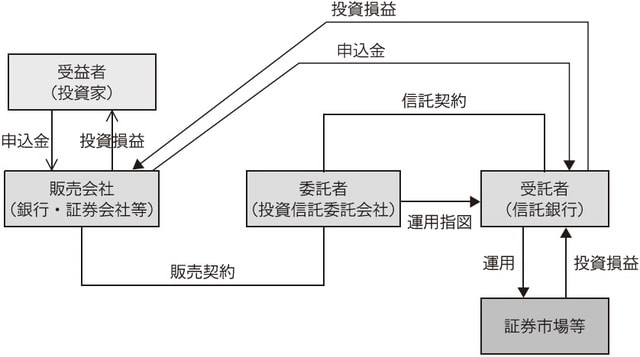

この仕組みにおいて一般的にはわが国では信託という制度を用います。信託とは簡単にいえば、「人が財産を、その財産を取り扱う能力の優れた人に託し、その取り扱った結果を本人か、または本人が指示した人が受け取る」という仕組みです。

財産の名義は財産を託された人の名義となります。なお、信託された財産は信託銀行が保管しますが、分別管理と呼ばれる管理方法により信託銀行が破綻しても保護される仕組みとなっています。

「販売者に都合の良い商品」が売られることも…

しかし、この投資信託という金融商品には解決すべき課題もあります。それは運用能力、運用知識のない一般の方々が運用者に運用を委託し、また、販売について能力がない運用者が、販売者に販売を委託することから生まれます。

一般の方々は資産運用の知識がないため、運用の内容は専門家任せとなってしまいます。また、運用者は商品を売ってもらう立場にあるので、販売しやすい商品、販売者に多くの収益が発生する商品をつくることになりがちです。これでは、本来は投資家である一般の方々のために望ましい投資信託をつくる運用者が、その使命を忘れることになります。

そして、その販売者は自分に好都合な商品ばかりを、投資家である一般の方々に売ることになります。本来ならお金を出す投資家が、自分の運用に最適な投資信託商品を手に入れるはずが販売者に都合の良い商品が販売されることになります。

一般の方々は資産運用についての知識が乏しいので、こうして販売された投資信託の問題点を見抜くことができないため、こうした商品が売れてしまうのです。実際には、事はそれほど簡単ではないのですが、そうした面があることは否定できないのです。

これは企業の経営者と一般の株主、弁護士とその依頼人、医師と患者などの関係において起こる不適切な関係と似ています。専門知識を持たない人が、専門家に物事を依頼する時に起こる問題が投資信託というシステムにもあるのです。

これは経済学的にはエイジェンシー問題と呼ばれることが多く、投資信託制度の課題であるとされています。投資信託には手数料が高いなど批判がありますが、その多くはこの問題が背景にあると思われます。

しかし、だからといって、たとえば医師も弁護士もいなければ、つまり、その分野の専門家がいなければ社会生活は不可能でしょう。投資についても個人が株式投資、債券投資、そして特に海外への投資といったことを行うことは不可能なことです。やはり、医師、弁護士等と同様に、上手に投資信託という専門的な仕組みを活用していくことが必要でしょう。

「投資信託」にはどんな種類がある?

この投資信託の種類としては、まず、外国籍の投資信託と国内投資信託があります。外国籍の投資信託は、海外の国でつくられた商品が日本で販売されているものです。典型的な商品としては、外貨建てのMMF(マネー・マーケット・ファンド)があります。

これに対して国内投資信託は国内の法律に基づいてつくられた商品です。国内投資信託には公社債投資信託と株式投資信託、そして不動産投資信託とETFがあります。

公社債投資信託とは、債券に投資を行う投資信託であり、現在の代表的な商品は円建てのMMF(マネー・マネジメント・ファンド)です。公社債投資信託は株式には一切投資を行いません。日本がインフレ目標を達成して経済状況が良くなれば金利が上昇しますが、その時MMFの運用実績は短期金利に連動して上昇します。そこで、その時はこの商品が人気になると思いますが、現在は低金利のため販売が停止されています。

投資信託の中で最も商品が多いタイプが株式投資信託です。これには株式だけでなく、国内・外の債券に投資を行う商品も含まれます。ですから、投資対象に注意して商品を見る必要があります。しかし、典型的な商品としては、やはり株式に投資を行う商品です。その投資対象も国内株式から海外の株式まで幅広くなっています。

また、投資信託には信託期間といって期限があります。かつては5年の期間の商品が多かったようですが、近年では長期投資がいわれるようになったことから、信託期間が無期限の商品が一般的になっているようです。

そして、不動産投資信託、いわゆるリート(リアル・エステート・インベストメント・トラスト・REIT)があります。日本の不動産投資信託はJリートと呼びます。これは会社型投資信託といわれる手法を用いています。通常の投資信託は信託契約を用いるのですが、この投資信託はペーパー・カンパニー、つまり帳簿上だけの会社をつくり、その会社に出資することで運用を行います。

そして、そのペーパー・カンパニーが賃貸用の不動産、たとえば商業ビルや賃貸マンション、物流施設等を保有します。投資家は、その賃貸収益を基にした配当を受け取ることになります。

最後に、ETFがあります。ETFとは、証券取引所に受益証券が上場されて、普通の株式と同様に売買ができる株価指数などに連動するようにつくられた投資信託です。これは証券会社等が実際に株式を購入し、それを運用会社に引き渡します。そして、運用会社は信託銀行に管理を依頼する一方で受益証券を発行し、その受益証券が上場されて売買され投資家が購入することになります。これは現物拠出型と呼ばれるタイプの商品です。

これ以外にリンク債型と呼ばれる複雑な手法の商品もあります。ニーサの導入後、このETFはコストが安価であることから普及し始めていますので、これから重要な投資信託となるでしょう。ただし、ETFは投資信託の特徴である投資の分割性の点で劣ります。一般の投資信託ですと一般的に1000円、1万円からの投資が可能ですが、ETFは最少の投資単位が大きく、一般の方々の積立投資には不便な点があります。

藤波 大三郎

中央大学商学部 兼任講師

![投資初心者のための資産運用[改訂版]](/mwimgs/5/0/226w/img_5001402f17630541909972e827f54a9013179.jpg)