投資の本質は、「リスク管理と分散投資の実現」

資産運用の世界では、リスクとは「危険」ではなく結果が不確実であることを言います。それはつまり値動きの大きさを意味しているのです。値動きが小さければ「リスクが低い」、反対に大きければ「リスクが高い」と言います。値動きが大きな資産クラスへの投資であれば、高い利益を期待できる反面、大きな損失を被る場合もあります。逆に、値動きの小さい資産クラスへの投資であれば、高い利益は期待できませんが、その分、大きな損失を被る可能性も小さくなります。リスクはプラスもマイナスも含む「運用結果の振れ幅」であると理解いただければと思います。

資産配分ではなく、リスク配分に注目することにより、効率的なリスク管理と分散投資を行う考え方を「リスク・バジェッティング」と呼び、ピクテが運用しているアセット・アロケーション運用もこのリスク・バジェッティングの手法を用いています。

直訳すれば、これは「リスクを割り当てる」ことです。株式に何パーセント、債券に何パーセントといった資産配分から入るのではなく、それぞれが持つリスク量(標準偏差)と許容できるリスク量を理解した上で、そのリスクを割り当てるように株式や債券などの組み合わせを決めていくという考え方で、より高い分散効果が期待できます。

従来型のアセット・アロケーションでは資産額の時価を基準に配分したり、変更したりするだけで、全体が持つリスクを適切に管理することができません。しかしリスク・バジェッティングの考え方を取り入れることで、リスク管理に重きを置いた分散投資が可能になります。

『長期分散投資の第一歩…プロも実行する「欲張らない投資」とは 』で述べたように、さまざまな投資の中で投資信託の特徴を、「専門家が運用してくれるから安心」「分散投資をして運用する商品だからリスクが低い」、その上「複数の投資信託を保有すれば、より高い分散投資効果が得られる」――このような誤解をしている人は少なくありません。

しかし投資信託が株式や債券など変動商品の組み合わせである以上、市場変動により、含み損を抱える時期が来る可能性もあります。そのリスクの度合いをどう見積もり、管理し、そして見返りとしてのリターンを積み重ねていくのか。これこそが投資の本質です。別の言い方をすれば、分散マジックの実現となります。逆に、単純に「多くの人が購入している商品だから」「金融機関の担当者に勧められたから」といった理由で購入してしまうと、いつか後悔することになるかもしれません。

分散投資効果を最大化する、2つのポイントとは?

ひと口に投資信託といってもさまざまな種類があり、どんな組み合わせの分散投資が望ましいかは難しい問題です。収益率が期待できる資産クラスを選ぶのが前提であることに加え、分散投資を行うに当たって重要なのは、

①相関度合いの低いあるいは逆相関の資産を組み合わせる

②リスク水準を考慮して配分比率を考える

の2点なのです。

繰り返しになりますが、相関度合いとはそれぞれの資産がどの程度同じような動きをするかどうかを表す指標です。分散効果を発揮させるには、できるだけ相関が低い、もしくは逆相関である資産を組み合わせるべきです。

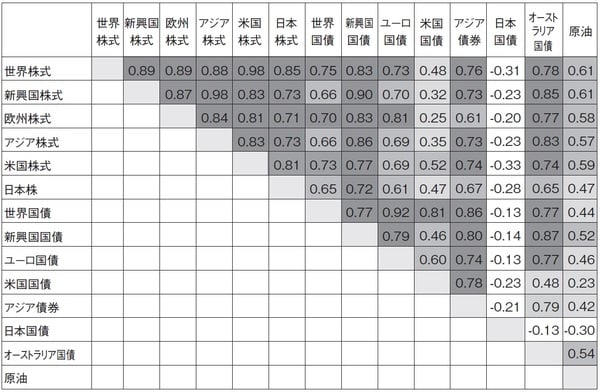

図表1は、各投資対象との相関係数を示したもので、「新興国国債」と「世界株式」の相関係数は0.83となっています。これは世界株式が下がると新興国国債も下がってしまうことが多いという関係を意味します。このような相互関係の投資信託を組み合わせて保有していても、分散投資効果はそれほど期待できません。

※月次リターンの相関

※世界株式:MSCI世界株価指数、新興国株式:MSCI新興国株価指数、欧州株式:MSCI欧州株価指数、アジア株式:MSCI新興国アジア株価指数、米国株式:S&P500種株価指数、日本株式:TOPIX、世界国債:FTSE世界国債指数、新興国国債:JPモルガンGBI-EMグローバル・ディバーシファイド指数、ユーロ国債:FTSEEMU国債指数、米国国債:FTSE米国国債指数、アジア債券:JPモルガンEMBIグローバル・ディバーシファイド・アジア指数、日本国債:FTSE日本国債指数、オーストラリア国債:FTSEオーストラリア国債指数、原油:NYMEX軽質スイート原油先物、すべてトータルリターン、円換算

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

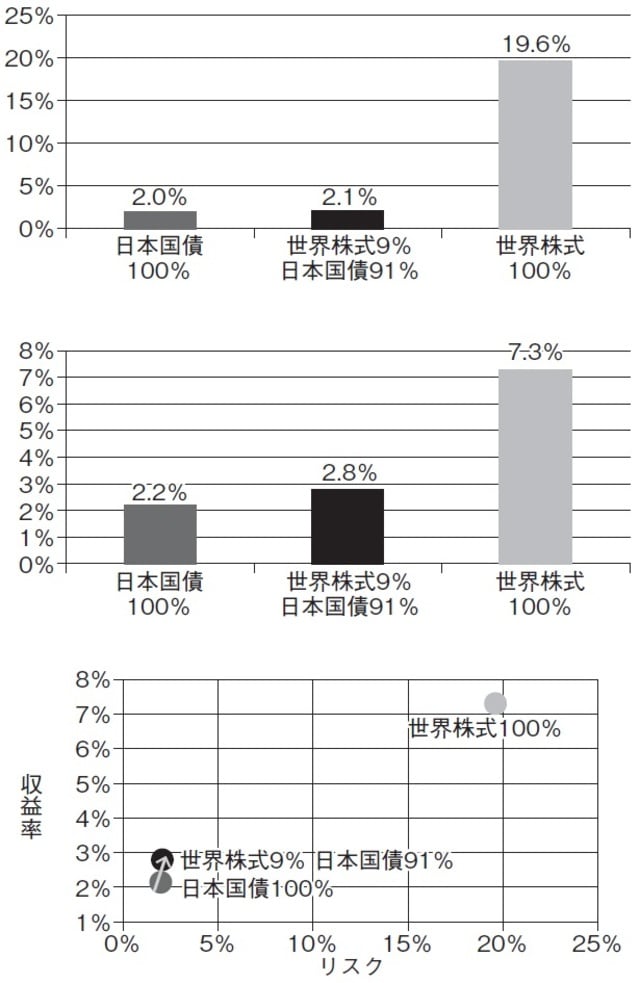

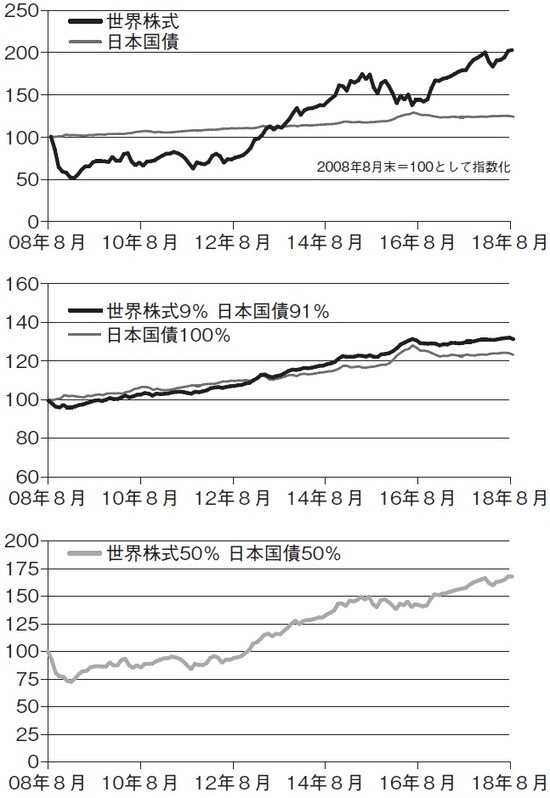

一方、「日本国債」と「世界株式」の相関はマイナス0.31で、逆相関の傾向が強く、組み合わせることにより分散効果を得られることが期待されます。では、相関の低い資産を単純に50%ずつ保有すればいいのでしょうか? 株式と債券を組み合わせる運用をバランス運用と言いますが、実際にバランスさせるには組み合わせる資産の価格変動特性、特にリスク量を理解する必要があります。2008年8月から2018年8月までのデータを使って各資産のリスク(標準偏差)を見てみましょう(図表2)。

※世界株式:MSCI世界株価指数(円換算)、日本国債:FTSE日本国債指数、世界株式と日本国債のバランス運用は月次リバランス

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

世界株式が約20%に対し、日本国債は2%です。世界株式のほうが日本国債よりも10倍程度リスクが高く、つまり、これは世界株式のほうが10倍近く変動するということを意味します。このため単純に50%ずつ保有すると、その組み合わせた資産の価格変動は、世界株式の変動に大きく影響を受けることになります。ではそんな条件下で、うまくバランスさせるにはどうすればいいのでしょうか? 世界株式の変動を日本国債の変動で中和するには、リスクの低い日本国債を世界株式よりも10倍多く保有すればいいのです。つまり、配分比率では世界株式9%と日本国債91%の配分がちょうどいい水準と言えます。この配分で保有した場合のリスク量は日本国債とほぼ同じで、パフォーマンスは年率0.6%引き上げることができています(図表3)。

※世界株式:MSCI世界株価指数(円換算)、日本国債:FTSE世界国債指数、世界株式と日本国債のバランス運用は月次リバランス

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

マルチアセット・アロケーションの効果

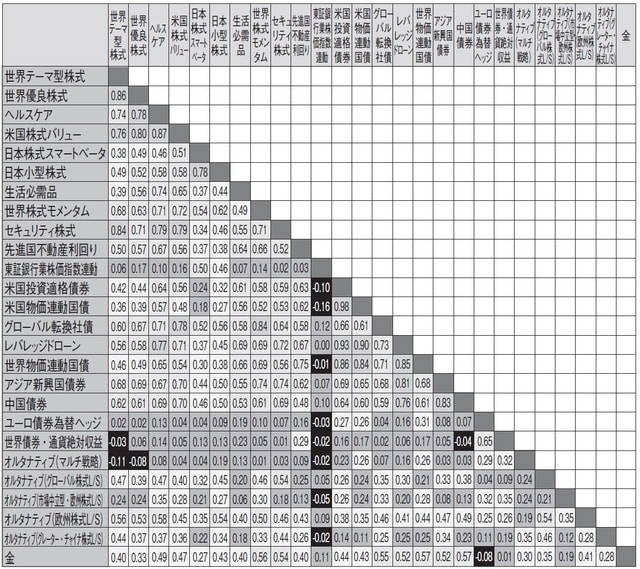

以上がリスク・バジェティングに基づく分散投資の考え方ですが、実際の運用はもっと複雑で幅広く分散投資を行うものです。例えばピクテ・マルチアセット・アロケーション・ファンド(愛称:クアトロ)は、20以上の異なる資産に投資を行っています(図表4参照。リスクと費用については本書『改訂版 210余年の歴史が生んだピクテ式投資セオリー』巻末記載)。

※構成比は実質比率(マザーファンドの組入比率×マザーファンドにおける当該資産の組入比率)※リスクは期間中の日次リターンの標準偏差(年率)

※便宜上、株式先物のリスクは10%、債券先物は4%、短期金融商品等は0%としている

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

マルチアセット・アロケーションとは一つのポートフォリオの中に世界中のさまざまな資産クラス(アセットクラス)を組み込み、分散投資を行う運用手法です。

クアトロは投資対象も株式や債券のみならず、絶対収益を目標とするオルタナティブ運用戦略にも投資を行っています。また、2018年8月末現在、株式・リートへの資産配分比率は24.1%しかありませんが、リスク配分比率は48.2%と、債券とオルタナティブのリスク配分率合計とほぼ同じ程度を保有することで、リスク量をバランスさせていることがお分かりいただけると思います。それぞれの資産の相関は図表5のように低く、分散が効いたポートフォリオとなっています。

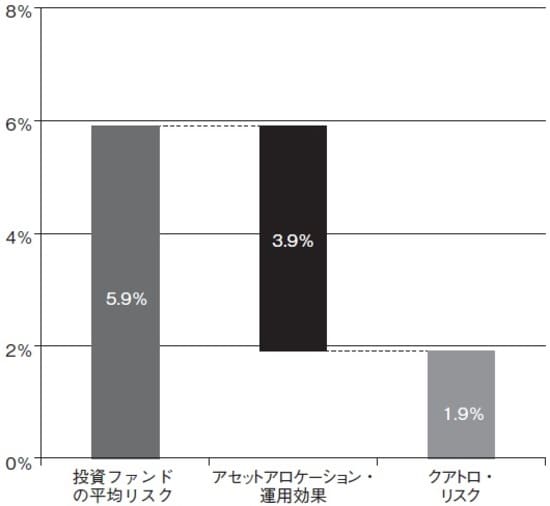

これらクアトロの投資対象資産を構成比で加重平均したリスクは5.9%でしたが、分散投資の効果により、実際のクアトロのリスクは1.9%となりました(図表6)。

※リスクは期間中の日次リターンの標準偏差(年率)

※便宜上、株式先物のリスクは10%、債券先物は4%、短期金融商品等は0%としている

※投資ファンドの平均リスク:2018年8月末時点で投資しているファンドのリスクを同時点の構成比でウェイト加重。

※アセットアロケーション・運用効果はあくまでも参考値です。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

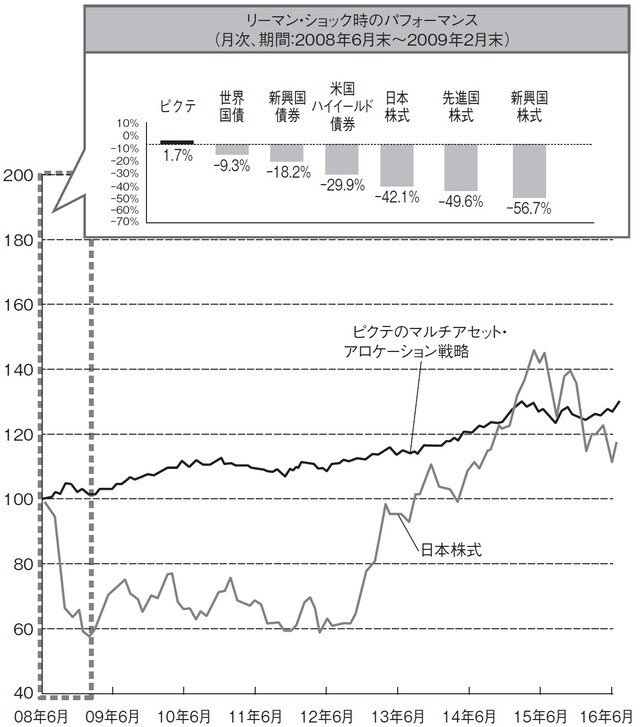

このような運用は市場が大きく混乱した時に威力を発揮します。世界中の資産が同時に大暴落を起こしたリーマン・ショック時を見てみましょう。図表7にあるように、市場は新興国株式マイナス56.7%、先進国株式マイナス49.6%、日本株式マイナス42.1%というように、資産を半減させるような事態に追い込まれたのです。

※ピクテ:ピクテのマルチアセット・アロケーション戦略(ユーロベースの低リスク型アセット・アロケーション運用(費用控除後、円ヘッジベース))

※世界国債:シティ世界国債指数、新興国債券:JPモルガンEMBIグローバル・ディバーシファイド指数、米国ハイイールド:バンクオブアメリカ・メリルリンチ米国ハイイールド指数、日本株式:TOPIX、先進国株式:MSCI世界株価指数、新興国株式:MSCI新興国株価指数(すべてトータル・リターン、円換算)

出所:ピクテ・アセット・マネジメント、ブルームバーグのデータを使用しピクテ投信投資顧問作成

影響は株式だけに留まりませんでした。米国ハイイールド債マイナス29.9%、新興国債券マイナス18.2%、世界国債マイナス9.3%と、債券も同時に大きく下落。そうした中、リスク・バジェッティングの考え方で徹底的な分散投資を行ったピクテ・グループの「ピクテ・マルチアセット・アロケーション戦略」は、同じ時期にプラス1.7%という収益を上げていました。

※ピクテのマルチアセット・アロケーション戦略の実績は、ユーロベースの運用成果を円ヘッジしたと仮定したもので、クアトロの運用実績ではありません。クアトロには為替リスクがあります。また、過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

萩野 琢英

ピクテ投信投資顧問株式会社 代表取締役社長