「感情・経済」両方への配慮が、円満相続実現の鍵

筆者はこれまで、多くの方々の相続をコーディネートしてきましたが、大半の方は、相続に対して不安はあるものの、具体的にどうすべきかまではイメージができていないようです。それでも、いかに納める税金を少なくするか、つまり、節税対策が気になる方が多いのが現状です。

そして、相続人の感情面にも配慮が必要です。財産が分けられないために、もめることが多いからです。相続人の感情に配慮をし、分け方を考えなければ、節税対策もうまくいきません。節税には、相続が発生してからでもできる対策と、生前に準備しなければできない対策とがあります。さらには、財産の内容や本人と家族の状況や意思により、取り組む対策が変わります。

節税対策の前に確認すべき5つのチェックポイント

□ Check1 相続人の把握

相続は、財産の内容だけでなく、離婚、再婚、未婚など家族の状況や同居、別居、家業の有無など経済的な状況が複雑に影響してきますので、相続の用意がある場合とない場合では結果が大きく左右されます。

相続になっても乗り切れる財産にするよう、経済的な対策が必要です。また、感情的な部分にも配慮することで深刻な対立や争いを未然に防ぐことができ、争いのない相続が実現できます。対策をするために、相続人とその状況把握から始めましょう。

□ Check2 相続税はかかるのか?

相続人の把握ができたら、次は相続税がいくらかかるかを確認します。財産の確認、評価と整理をするようにします。

下記のリストにより、不動産、動産、負債について確認します。そうすることで、相続税がかかる財産なのか、どれくらいの額なのかもわかります。どの財産がどれだけあるかを把握することで、節税対策の方向性も決められるのです。

□ Check3 相続の課題は何か?

財産に関しては課題の整理も重要です。たとえば1つしかない不動産を複数人で相続する場合には、簡単にいかないこともあります。不動産の担保設定、連帯保証などは持ち越さないほうがいいでしょう。

また、不動産を共有している場合はトラブルになりかねないため、早めに共有を解消することをおすすめします。

□ Check4 財産の分け方を決めているか?

相続対策では「財産を分けられること」と「分け方を決めておくこと」が不可欠です。相続人同士がもめて分割協議がまとまらなければ、特例が使えなくなり、節税もできません。遺言書は相続人が迷ったり争ったりしないための羅針盤になります。生前に十分な話し合いができなかった場合でも、遺言書があれば自分の意思を実現させることができ、悲惨なもめ事も防げます。

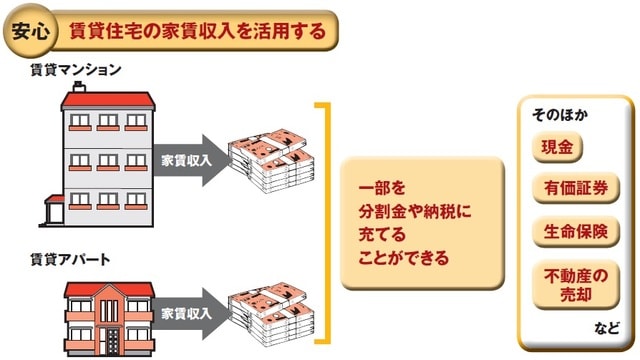

□ Check5 分割金、納税資金はあるか?

相続税の納税は現金で一括納付が原則です。また遺産分割に必要な現金も、合わせて必要になることもあります。相続税の予想額を出し、遺産分割を考えると相続時にどれくらいの現金が必要となるかは、ある程度想定できます。現在の財産で、それに見合う現金や有価証券などの動産がある場合は大きな不安はありませんが、ない場合は、生命保険に加入しておき、分割金・納税資金を準備することもできます。あるいは、売却に時間がかかることもあるので、不動産は早めに売却して換金しておくことも方法の一つです。相続を見据えた分割金・納税資金の準備も節税対策と同様に重要なのです。

生前に賃貸事業をしていれば、一度にまとまったお金がなくても、家賃収入などを分割金や納税に充てることができます。ただし、収益が安定した賃貸事業にしておくことが大切です。

収支のバランスが取れて負担がない優良な賃貸事業にしておくことが、相続をスムーズにするプラスの要因となります。

贈与で相続財産を減らす方法も…ただし「税率」に注意

被相続人となる人が、亡くなった時点で所有していた預貯金などの動産、土地・建物などの不動産が、相続財産となります。相続税の計算は、累進課税となっており、課税額が多くなるほど税率も高くなる仕組みです。財産が多くなれば、当然、相続税も高くなるということです。ということは、財産を減らせば、相続税も少なくなり、それが節税対策になるのです。

財産を減らすために手軽にできることは、現金の贈与で、確実な節税になります。預貯金は、金融機関に預けてある残高がそのまま財産評価となり、亡くなったら1円も減らすことはできません。なおさら、生きているうちに贈与をしておかないといけないと考えたくなります。

しかし、相続税に比べると贈与税の基礎控除額は1人当たり年間110万円しかなく、税率は相続税よりも高くなっています。うっかり贈与すると、相続税よりも贈与税のほうが高かったということになりかねません。

贈与には、相続時精算課税制度もあります。一定の条件のもとに2500万円まで贈与税が無税になる特例です。しかし、この制度は財産の前渡しであり、相続になったら相続財産に加算しますので、相続税の節税にはなりません。注意が必要です。

主な対策のアウトラインとは?

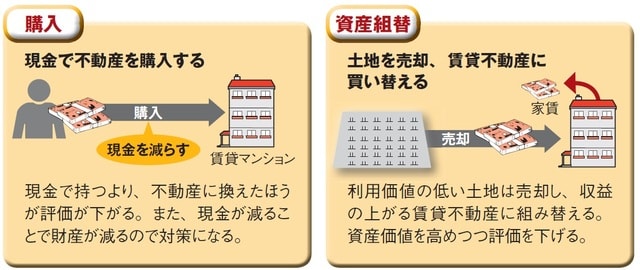

次に「評価を下げる」ことも、課税額を減らすことになりますので、節税対策になります。評価が下がる相続財産の代表格は不動産で、主なものは土地です。

土地は、亡くなる前も亡くなった後も形は変わりません。しかし、土地には様々な形状や道路状況があります。相続税は、土地の形状や道路状況を考慮して評価してよいことになっていますので、現状の評価をすることで節税ができるのです。

土地はそれぞれに違いがあり、同じものがありません。だからこそ、一つひとつ細かく調査をすると減額の要素はたくさん見つかるのです。土地の評価で減額することで相続税が何千万円も違ってくることもあります。

確実な節税を実現するためには、不動産を主にした対策が必要となります。不動産の対策は、相続発生時までにしておかなければなりません。つまり、生前に節税対策に取り組む必要があるのです。大きな節税を実現するには、いくつかの対策を組み合わせることが必要で、時間がかかることもあります。

ここで、主な対策のアウトラインを確認しておきましょう。

弁護士、税理士、信託銀行…どのくらい頼りになるか?

①弁護士は最後まで引っ張り出さないほうがよい

相続は親子、きょうだいなど身近な親族が当事者ですから、円満であれば親族で話し合ってまとまります。普通のご家族の場合、争わない限り弁護士に頼む必要はありませんし、むしろ、最後まで、弁護士に依頼せずに円満に進めることが望ましいのです。

ところが、コミュニケーションが取れないと不信感が出て、それぞれの主張が対立して互いに譲れず、感情的になってしまいます。解決するために弁護士を頼んでしまうと、弁護士は依頼者の味方になるため、他の相続人は、別の弁護士に依頼することになり、相続人で話し合う機会はなくなり、普段は仲の良かったきょうだいでも絶縁になるのです。

調停も、裁判も、気持ちを汲み取ったり、救ったりするところではありません。

②相続に慣れている税理士はまだ少ない!

税理士であれば誰でも相続実務に慣れていると思いがちですが、相続に慣れた税理士は少ないのが実情です。相続税法の改正後、納税した方は亡くなった方の8.1%になりました。これは、全国の税理士が相続税の申告を年間1回程度しかしていないという計算になります。

相続人はどうすればいいかわからない方が多く、用意する資料の入手の仕方から遺産分割案や納税案などアドバイスしてもらえる専門家を期待しています。ところが実際は、丁寧な説明がなかったり、アドバイスがなかったり、聞きたいことも聞けない雰囲気だったりして困っているケースもあります。また、不動産の知識が乏しく、生前も、相続後も、不動産対策のアドバイスは期待できません。

③信託銀行は遺産整理が主業務、費用も高い

信託銀行の宣伝効果は大きく、インパクトがありますが、主業務は相続後の遺産整理です。公正証書遺言があれば、遺言執行者の役割を担いますが、遺産分割協議が必要となる場合には、アドバイスはなく、相続人が必要とする節税や分割や納税の実務に関するサポートは期待できません。費用も高いと言えます。

<アドバイス>

●弁護士に頼む必要はなく、家族で遺産分割などが進められる専門家に依頼する

●相続実務の実績を確認し、相続に慣れた税理士を探す

●信託銀行の担当者は相続の専門家ではないことが多い

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士