「お金は短期的には増えない」という真実

ここ数年、資産形成や資産運用への関心が高まっています。終身雇用制の崩壊や年金問題、長生きリスクなど、生活を支えるお金にともなう不安はもちろんですが、同時に、グローバル化やIT化の進展によって、以前よりも投資情報の取得や金融商品の購入が容易になったことも、理由のひとつではないでしょうか。

しかし、どんなに金融商品が身近で手軽なものになったとしても、決して忘れてはならないことがあります。それは「お金は短期的には増えない」という真実です。

同時にまた、投資でいうところの「短期」「長期」という期間の定義も、明確にしておかなければなりません。この定義をあいまいにしたまま「長期投資は短期投資よりも有利」「長期投資は短期投資よりリスクを低減させる」などといった話を耳にしたところで、内容を正確に理解することはできないからです。

本記事ではまず、「短期投資」「長期投資」の定義を明らかにしたうえで、解説を進めたいと思います。

筆者は、短期投資・長期投資の定義を次のように定めています。

[短期]5年まで

[長期]20年以上

※5年以上20年までは「中期」となりますが、あえて「中期投資」のような定義付けはしません。

まず、短期投資を5年、長期投資を20年以上と定義する理由ですが、これは筆者の長年にわたる資産運用業界および資産形成の定性的経験に基づいています。加えて、「短期」というのは、その期間で結果を出すのが難しい、つまり、リスク資産に投資してプラスの運用収益を獲得できる確率が低い時間軸のこととします。一方、長期はプラスの運用収益を獲得できる確率が高い時間軸のこととします。

さて、5年という短期の時間軸でプラスの運用収益を着実に獲得するには、この期間のなかで高い確率でプラスリターンを計上できる資産である必要があります。

リターンには利子所得(インカム)、値上がり益(キャピタルゲイン)の2種類がありますので、双方のリターンがプラスであればいいわけです。その観点で考えると、次の金融資産がその投資対象となります。

①預貯金

②国債(個人向け国債)

正直、利息がほとんどつかないので「つまらない」金融資産ですが、5年という短期で着実にプラスにするという意味では、これくらいしか選択肢はありません。

読者のなかには、「いや、そんなことはない。株式だってうまく選べば2倍になるよ」という方もいらっしゃるでしょう。

しかしながら、企業業績の浮沈は日常茶飯事で、決められた期間で株価動向を当て続けるのは、人間であれAIであれ、ほぼ不可能です。もっとも「大数の法則」により、ごくわずかな方が大儲けしているのも事実で、多くの方はこの希少事例に自己投影するわけです。そしてほとんどの場合、道を誤ることになります(筆者も経験あり)。

不動産投資も、短期投資には向きません。

自己資金が100%ではない場合、まず資金を借り入れ、物件を購入して賃貸に出すことになります。大雑把に申し上げると、まずは賃料が元利返済金に回ります。よくて収支トントン、給与所得とマイナス不動産所得を通算して所得税還付を狙えたとしても、減価償却勘案後5年で売却して値上がり益を狙える物件は、そうそうあるものではありません。借入金が減ってきて、売却時にようやくプラスが出るのは10年程度の時間は必要でしょう。

その他、金投資や太陽光発電といった投資対象もありますが、利息がつかなかったり、そもそも20年程度の期間で収支を考える商品だったりするため、「5年」という決められたタイムスパンで結果を出すのは難しいと考えられます。

確実にリターンを狙うには、預貯金か国債ぐらいしか…

こういっては身も蓋もありませんが、短期であれ長期であれ、「確実にリターンを狙う」には、元本保証されている預貯金か国債ぐらいしかありません。

長期投資で預貯金以上のリターンを狙うには、ある程度のリスク、つまり「運用期間中に資産額が変動する」ことを受け入れなければなりません。なお、たとえ元本保証されている国債(長期国債)に投資したとしても、運用期間中の金利変動により、価格は一定しているわけではないことをお知りおきください(個人が期間20年の長期国債を買うことはまずないため、債券の価格変動リスクはほとんど認識されていません)。

加えて、20年以上投資できる投資対象は、以下のような条件を必要とします。

1.少額でも始められるもの

2.30年間、継続的に運用され続けるもの

3.流動性が担保されているもの(毎日、買い付け/解約が可能なもの)

4.購入時手数料・運用管理費用がない/低いもの(運用コストはばかになりません)

5.税金の優遇があるもの(NISA/iDeCoなど)

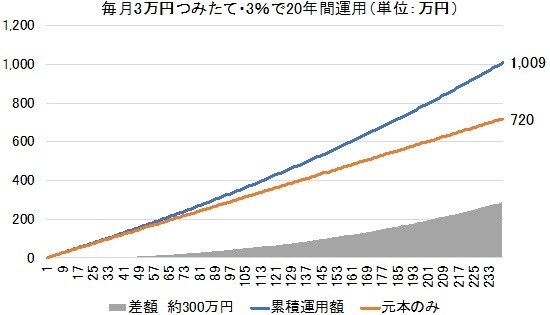

20年以上のスパンで徐々に資産形成していくということは、運用当初からまとまった資金はないという前提になります。仮に、毎月3万円を20年間つみたて投資をしていけば、元本だけで720万円になります。この間、年間平均リターンが3%だったとすると、20年後に1000万円の資産を築くことができます。仮に30歳から始めるとすると、50歳で達成可能な数字です。

では、具体的にどのような投資対象なら、20年以上の投資で、プラスリターンの計上が期待できるのでしょうか。以下はその一例です。

①米国株式(S&P500指数/ニューヨーク・ダウ指数は過去20年で、円ベース年間リターン約4.5%)

②世界株式(MSCIワールド指数は過去20年で、米ドルベース年間リターン約2.3%)

現実的には指数に投資できませんので、もし長期つみたて投資を考えるのであれば、こうした株式指数に連動する投資信託が現実的な投資対象ということになります。もちろん、その際は運用コストが低く、NISA/iDeCoなどの非課税制度を利用できる投資信託で運用することが賢明です。

「投資」「資産運用」といった話を聞くと、一晩で億万長者になることを想像しがちですが、実際にそんなことはありません。結局、「辛抱する木に金がなる」なのです。

太田創

一般社団法人日本つみたて投資協会 代表理事