「貸している土地」なら相続税が安くなる

亡くなった人が自宅として使っていた土地は、330㎡まで8割引で相続ができる小規模宅地等の特例という制度があります。この特例が使えるかどうかで、支払う相続税が何千万円と変わってしまうことはよくあります。それくらい重要な特例です。

実はこの特例、アパートや駐車場にも小規模宅地等の特例が使えるのです。アパートや駐車場の場合には、200㎡まで50%引きです。

これを貸付事業用(かしつけじぎょうよう)の小規模宅地等の特例といいます。この特例を上手く活用できれば、相続税の負担をだいぶ軽くすることができます。

貸付事業用の小規模宅地特例をひと言でいうと、「亡くなった人が賃貸物件として使っていた土地は、賃貸経営を続ける人が相続した場合、200㎡まで50%引きでいいですよ」という特例です。

賃貸物件として使っていた土地というのは、言い換えると、賃貸アパートの敷地や賃貸マンションの敷地、駐車場の敷地などが当てはまります。また、地主が借地人に土地を貸している場合の底地部分も該当します。

このような土地を相続した人が、相続発生日(亡くなった日)から10ヵ月間、賃貸経営を継続するのであれば、200㎡まで50%引きをしてあげますよ、という、かなり奮発した特例です。ちなみに200㎡は約60坪、1坪は3.3㎡です。

ただし、相続発生日から10ヵ月以内にその物件を売却するような場合には、この特例は受けられません。

なお、ここでいう賃貸経営とは、それ相当の家賃や地代を受け取っていることが前提です。親族間で超格安な家賃しか取っていないような場合には賃貸経営と認められないので注意しましょう。

小規模宅地等の特例の「併用」は部分的にOK

この自宅80%引きの特例と賃貸物件50%引きの特例は、一緒に使うこと(併用)が部分的にしかできません。この併用の考え方は、ちょっとだけ難しいので、丁寧に解説していきます。

自宅は330㎡まで、賃貸物件は200㎡までと、特例が使える面積にはそれぞれ限度が決まっています。

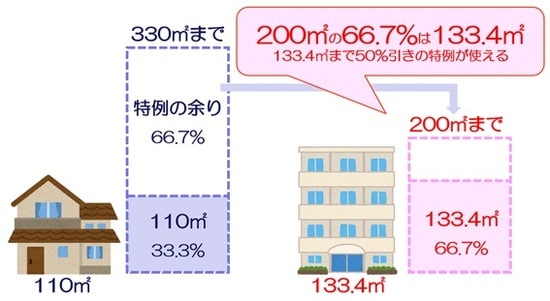

たとえば、ある人の自宅は110㎡だったとします。本来、自宅は330㎡まで80%引きにできるのに、この人は110㎡までしか特例を使えませんでした。そうすると、本来まだ使える特例の余りを、賃貸物件50%引きに繰り越すことができるのです。

「自宅は330㎡まで80%だけど110㎡しか使ってないから、賃貸物件の220㎡は50%引きね」と考えると思いますが、この考え方は間違いです。

特例の余りを賃貸物件に繰り越すことは正解ですが、自宅は330㎡まで、賃貸物件は200㎡までと限度面積が違うので、調整をしないといけません。

先ほど、自宅で110㎡分特例を使いました。限度は330㎡なので、特例を33.3%使用したと考えます(110÷330=33.3%)。そうすると、特例の余りは66.7%ということになります。この66.7%という割合を賃貸物件に繰り越します。

賃貸物件の限度面積は200㎡です。200㎡の66.7%は133.4㎡です。この人の場合には、自宅110㎡を80%引き、そして賃貸物件を133.4㎡まで50%引きできるということになります。

※この限度面積の計算方法は、まず(自宅の面積÷330)-1をします。その答えに×200をすると計算できます。先ほどの例でいうと、(110÷330)-1は-0.66666666…です。-0.666666666×200=-133.3333…㎡。答えにマイナスがつきますが、気にしないでOKです

自宅で80%引きか、賃貸物件で50%か…有利なのは?

今の事例では、自宅が先、余った部分を賃貸物件という流れで説明しましたが、この順番は自由に選ぶことができます。賃貸物件が先、余った部分を自宅、という流れでもOKです。

しかし、賃貸物件は50%引きですが自宅は80%引きです。地価が同じくらいの地域であれば自宅から特例を使った方が有利になります。一方で、地価が非常に高い賃貸物件であれば、自宅よりも賃貸物件から優先した方が有利になるケースもあります。

この有利判定は、①土地の評価額を計算して、②1㎡あたりの減額幅を計算し、③限度面積の違いを加味すれば答えがでます。

たとえば、1㎡あたり50万円の六本木の賃貸物件と、1㎡あたり20万円の横浜市の自宅で有利判定を考えていきましょう。1㎡50万円の六本木の賃貸物件に50%引きを使えば、1㎡あたりの減額幅は25万円です。1㎡あたり20万円の横浜市の自宅に80%引きを使えば、1㎡あたりの減額幅は16万円です。

このような場合には六本木の賃貸物件から特例を使った方が有利に見えますが、実は、違います。賃貸物件には200㎡までしか特例が使えませんが、自宅には330㎡特例が使えるのです。この限度面積の違いも加味しなければいけません。

そこで、仮に賃貸物件で限度面積MAXまで特例を使った場合と、自宅で限度面積MAXまで使ったことを想定して有利判定を検証します。

まず、賃貸物件でMAX200㎡まで50%引きをした場合には、25万円×200㎡=5000万円の評価減を受けることができます。

次に、自宅でMAX330㎡まで80%引きをした場合には、16万円×330㎡=5280万円の評価減を受けることができます。

結果として今回のケースでは横浜市の自宅から80%引きを選択した方が有利になります。

ここの考え方は、かなり難しいですよね。しっくりこない人は、2つのパターン(自宅から優先して使った場合、賃貸物件から優先して使った場合)を計算して、どちらがトータルで多く評価減をとれるか計算してみましょう。

青空駐車場は特例が使えないので要注意!

この特例を使う条件に、「建物または構築物の敷地として使われている土地であること」という条件があります。「建物か構築物の敷地になってないとダメですよ」ということです。

アパートやマンションは問題ないのですが、駐車場でこの特例を使う場合には、むきだしの土にロープだけで作ったような駐車場には、この特例が使えないので注意です(このような駐車場を青空駐車場と呼びます)。アスファルトを敷いていれば問題ありません。

微妙なのが、写真のようなケース。砂利も法律上は構築物になるので問題ないのですが、砂利なのか、ただの石ころなのか判断が難しいです。

この点について、以前、国税庁のOBに質問しにいったことがあります。その人の答えは「駐車場行を始めるにあたって、買ってきた石なら砂利として認めてもらえるだろうよ」とのことでした。

ちなみに、アスファルトなり砂利があったかの判定は、相続が発生した時点で行うので、税務署から、「相続が発生した後に、急いで砂利まいたんじゃないですか?」と疑われないように、対策する人は早めに対策するようにしましょう。写真取っておくのもいいかもしれません。

まとめ

小規模宅地の特例は、実は自宅8割引だけではありません。アパートやマンションの敷地にも200㎡まで50%引きが使えます。ただ、自宅の80%引きとは部分的にしか併用できません。どちらが有利になるかは慎重に検討しましょう。

ちなみに、この賃貸物件50%引きの特例は、平成30年4月1日に税制改正が行われました。相続が発生する3年以内に購入した不動産には、この特例が使えなくなりました。亡くなる直前に賃貸不動産を購入して相続税対策をしようとする人を封じるための改正ですね。

【動画/筆者が「小規模宅地等の特例(貸付事業用)」についてわかりやすく解説】

橘慶太

円満相続税理士法人