大幅な条件緩和で、政府も事業承継を後押し

会社のオーナーは、会社の株式という財産を持っています。喜ばしいことではありますが、会社の業績がよく、どんどん成長している会社の株式の価値は、会社の業績と連動してどんどん大きくなっていきます。

そうして大きな価値をもった株式を大量に持ったまま、その会社のオーナーが亡くなってしまった場合、どのようなことが起きると思いますか?

そうです。当然、その会社の株式にも多額の相続税が課税されてしまうのです。相続税を課税されてしまうのは、財産を持っている人の宿命なので、まだ仕方ないかもしれません。ですが、本当に困ってしまうことはなにかというと、相続税はお金で払わなければいけないことです。

もし相続人の一人が株式だけを相続したとしても、その相続人は、お金で相続税を払わなければいけないのです。

まだ、子供が1人の場合には平気かもしれませんが、もし子供が2人以上いたらどうでしょう? 会社を承継する人に株式を相続させるなら、その他の兄弟姉妹には、キャッシュをわけてあげなければ不平等になってしまいます。

その結果、株式だけ相続した相続人は、納税のためのお金を用意できずに困り果ててしまいます。そして最悪の場合、会社を解散させることも検討しなければいけなくなってしまうのです。

こういった問題を解決するために、政府は画期的な制度を創りました。その制度の名前は「事業承継税制」といいます。この制度の趣旨は、「世の中の中小企業が、次世代に事業をバトンタッチしてくれるのであれば、相続税や贈与税を大幅に減免します」というものです。

この制度を受けることができた場合、株式にかかる贈与税や相続税をなんと最終的に100%免除してくれるのです。

少し前に、経済産業省の中小企業庁の方と話す機会がありました。その方の話だと、「今の日本にとって、一番大きな損失は、業績の良い会社が廃業してしまうこと」だそうです。雇用も大量に失ってしまいますし、国としての活力も失われてしまいます。

そのようなことから「もし、事業を次の代に引き継いでくれるなら、税金をちょっと免除したっていいじゃない」という趣旨で、この制度が作られました。

実はこの制度は、平成21年の税制改正で作られました。しかし、この制度ができたばかりのころは、税金を免除にする条件がかなり厳しく、利用者はとても少なかったのです。そのことをうけ、平成27年の税制改正で大幅に要件を緩和し、利用者は少しずつ増えていました。そして平成29年12月14日に発表された税制改正大綱で、大幅な条件緩和が発表されました。

そもそも「事業承継税制」とは、先代経営者から後継者に株式を生前贈与する時か、相続させる時に使える制度で、贈与税も相続税も100%OFF、つまり0円になります。

「税金を免除してもいいから、世の中の中小企業に頑張ってもらいたい」という政府の願いが込められた制度なのですね。

事業承継税制を受けるための4つの条件

さて、ここからは、この制度を使うための条件をお伝えしていきます。この制度を使うための条件は、なかなか細かいところもありますが、筆者の感覚ですと、非常に多くの中小企業がこの制度を使える条件を満たしていると感じます。

条件には大きく、4つの条件があります。

条件1)人の条件

まず、この制度は使うためには、先代経営者が満たすべき条件と、後を継ぐ後継者が満たすべき条件があります。

先代経営者が満たすべき条件とは、まず会社の代表者であったこと、次に会社の筆頭株主であったことです。そして後継者が満たすべき条件とは、まず会社の代表者になること、次に会社の筆頭株主になることです(先代経営者が会長になって、後継者が社長となるパターンもOKです)。

つまり、先代経営者と後継者の満たすべき条件は、ほぼ同じですね。

しかし、後継者に株式を贈与する際には後継者が3年以上取締役であることが条件になります。この点は注意が必要ですね。

ちなみに、この制度は親族でなくても使うことができます。従業員に対しても使うことができるのですが、お金のやりとりが発生する売買の場合には、この制度は受けられません。従業員に対して贈与するというケースは、実務上は珍しいケースかと思います。

また平成30年からは、この事業承継税制を一度スタートさせた場合には、先代経営者以外の人から贈与なり相続でもらった株式にも、この事業承継税制が使えるようになりました。

条件2)会社の条件

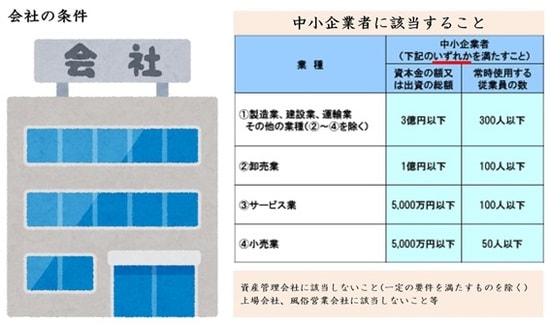

次に会社が満たすべき条件です。まず、第一に会社が中小企業者に該当することです。中小企業者とは次の条件を満たす会社をいいます。

中小企業者の定義で注目していただきたい点は、資本金基準or従業員基準である点です。いずれかを満たせば中小企業者に該当します。

従業員数は容易に変更することはできませんが、資本金の額は自由に減らすことが可能です。もし現在、条件を満たしていなくても、資本金を減額すれば、この制度を利用することが可能です。

ちなみに、不動産を管理するための法人、いわゆる資産管理会社に該当する場合には、この制度は受けられません。資産管理会社に該当するかどうかは細かい判定が必要になりますが、ざっくりいうと、実際に事務所があって、血のつながりのない従業員が5人以上いれば、事業実態のある会社として、この制度が受けられます。

人の条件と、会社の条件を満たしていれば、まずはこの制度をスタートさせることが可能です。申請は、その法人が所在する都道府県から認定をもらう必要があります。

条件3)スタートしてから5年間の条件

この制度は、スタートしてから5年間、守らなければいけないルールがあります。途中でこのルールを破ってしまった場合には、猶予されていた税金は利息をつけて納めなければいけません。

そのルールのうち、主なものは下記の通りです。

1.後継者が会社の代表者であり続けること

2.後継者が会社の株式を保有し続けること

3.会社の雇用の8割を維持すること

一言でいえば、後継者が5年間社長であり続け、株主であり続け、雇用の8割を守ることです。

この中で特に重要な条件は、雇用の8割を維持することです。この制度が普及しなかった最大の理由は、この条件を満たせる自信のある経営者が少なかったからです。10人の会社であれば、従業員が7人になってしまえば、納税猶予は打ち切られ、利息をつけて税金を払わなければいけません。

中小企業であれば、従業員が2割減ってしまうようなことが起きる可能性は十分あります。

そこで、この点について平成27年に条件が緩和されました。これまでは、8割の判定を毎年判定していたのですが、平成27年からは5年間の平均で判定することと改められたのです。

この改正により、一時的に従業員が減ったとしても、5年の平均でみれば8割維持できている場合には、納税猶予は続行されることになり、経営者のリスクが大幅に緩和されました。

さらに平成30年には、「もしこの条件を満たせなくても、経営状況の悪化や正当な理由があればいい」という形で、ただちに打ち切りになるわけではなくなりました。

条件4)免除になるための最後の条件

5年間の事業継続が終わっても、すぐに税金が免除になるわけではありません。

5年経ったら、社長はやめてOKですし、雇用の8割も意識しなくてOKです。しかし1つだけ守り続けなければいけないルールがあるのです。

それは株式を保有し続けることです。

もし、株式を誰かに売却してキャッシュ化するのであれば、今まで猶予されていた税金を払わなければいけません。また、もし会社を解散させてキャッシュ化した場合も同様です。

※解散の場合には、実際に戻ってくる金額を限度に、税金を支払ってもらいます。

ちなみに5年間の条件を守った後に、納税をすることとなってしまった場合には、5年間分の利子税(年利0.8%)は免除されます。どちらにせよ、払うはずだった税金だと思っていただければ、利息分は得したことになります。

それでは、一体どうすれば最終的に免除になるのかというと、後継者が、この同じ制度(事業承継税制)を使って、次の後継者に事業を承継することができれば、税金が免除になります。つまり、1代目から2代目に承継される時の税金は、2代目が3代目経営者に事業承継ができた場合に免除になるという仕組みです。

かなり息の長い話ではありますが、相続税が何千万~数億円単位で免除になるのであれば、挑戦する価値は十分あると思います。

ちなみに、2代目が死亡してしまった場合にも、税金は免除になります。

対応できる専門家は、まだまだ少ない

この制度の最大の欠点は、まだ歴史が浅いため、対応できる専門家が極めて少ないことです。

君子危うきに近寄らずと言わんばかり、経験したことのない制度に対して税理士は非常に懐疑的です。確かに、まだまだ紹介していない細かい条件がたくさんある制度で、途中で間違えたことをすれば、猶予されていた税金を全額、利息をつけて支払わなければいけないリスクも存在します。

そのため、税理士がこの制度を使うことに躊躇してしまうケースが非常に多いのです。

しかし、筆者は実際にこの制度を使って何度も申告をしていますが、気を付けるべきポイントは実はそこまで多くないと思っています。

顧問税理士にこの制度の相談をして、いまいち切れ味のいい返答がもらえない場合には、事業承継に強い税理士に相談してみることをおすすめします。

◆まとめ

これまでの事業承継対策は、意図的に会社の利益を一時的に少なくし、株価を圧縮したうえで、一気に贈与するというやり方が横行していました。このようなやり方は、専門家として積極的に勧めるべきものではないと考えています。

一方で、この事業承継税制という制度は、制度を使うために会社の利益をコントロールする必要は一切ありません。

また、政府としても中小企業の応援、雇用継続の観点から、大幅にバックアップしてくれている制度です。ぜひ会社経営者は、この制度を積極的に検討していただきたいと思います。

【動画/筆者が「新事業承継税制」についてわかりやすく解説】

橘慶太

円満相続税理士法人