生命保険は受取人次第で相続税額が変わる

みなさん、生命保険には加入していますか? 亡くなった時に支給される生命保険金にも、残念ながら相続税は課税されます。

しかし生命保険は特別に「法定相続人の人数×500万円」まで相続税が非課税とされています。この制度は生命保険の非課税枠(ひかぜいわく)と呼ばれています。

たとえば、父と母、子供2人いるような家族の父が亡くなってしまった場合には、法定相続人は、母と子供2人なので合計3人です。法定相続人3人×500万=1500万円まで、生命保険は非課税になります。この金額を超える生命保険は、他の預金などと同じように相続税が課税されます。

預金として1500万円残せば相続税がかかりますが、これを生命保険という形に変えるだけで相続税が非課税になりますので、とてもお得な話ですよね。

「もう、そのくらいのことは知っているわ」

と、思っている人も多いでしょう。それでは、これは知っているでしょうか? 生命保険の非課税枠は、生命保険の受取人を誰にするかによって、非常にお得になる場合と、むしろ損する場合があります。とてもお得になる受取人と、ちょっとしかお得にならない受取人、むしろ損する受取人がいるのです。

先に答えを言ってしまうと、

「とてもお得になる受取人は子供」

「ちょっとしかお得にならない受取人は配偶者」

「むしろ損する受取人は孫」

では相続税対策としての生命保険の非課税枠を、よりよい形にするための秘訣を見ていきましょう。まず「法定相続人の人数×500万円」まで、生命保険は非課税になりますと伝えましたが、ここをもう少し考えていきます。

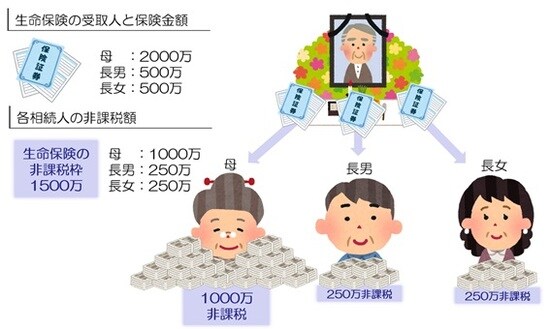

保険金を受け取る人が複数いる場合、非課税になる金額は、その受け取る保険金の割合に応じて分配されます。つまり、自由に決めることはできないのです。

たとえば、母に1000万円の生命保険、長男にも1000万円の生命保険、長女にも1000万円の生命保険を支給されるとします。この場合、非課税になる金額は、母500万円、長男500万円、長女500万円ということになります。

また母に2000万円の生命保険、長男には500万円の生命保険、長女にも500万円の生命保険が支給されるとします。この場合に、非課税になる金額は、母1000万円、長男250万円、長女250万円ということになります。

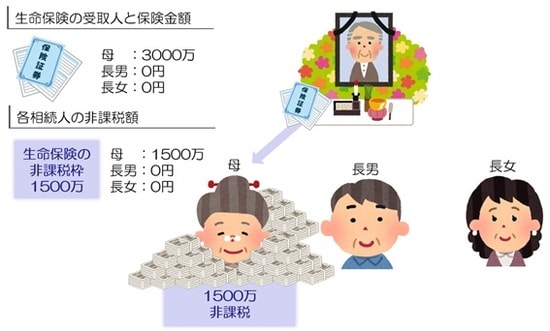

さらに、母にだけ3000万円の生命保険が支給されたとします。この場合に非課税になる金額は、母1500万円ということになります。受け取る人が一人だったとしても、家族全体で非課税になる金額は変わりません。

生命保険の受取人は、なぜ「子供」がいいのか?

相続税の負担を少なくしたい!

こういう気持ちで生命保険の加入を検討しているのであれば、実は、受取人は配偶者ではなく、子供にした方がお得になります。

その理由は、夫婦間の相続は、最低でも1億6千万円まで相続税が非課税になる、別の制度があるからです。夫婦の財産は、長年、夫婦が協力して築き上げたものなので、そこに相続税を課税するのは「かわいそう!」という趣旨の制度で、「配偶者の税額軽減」といいます。

この配偶者の税額軽減という制度があるため、そもそも配偶者に対しては相続税が課税されないことがほとんどなのです。

そのことから、配偶者が受け取る生命保険も、子供が受け取る生命保険も、非課税枠の範囲内であれば相続税は課税されませんが、配偶者はもともと1億6千万円まで非課税の枠を持っていますので、生命保険の非課税枠の恩恵を配偶者に使うのはもったいないのです。

生命保険の非課税枠の恩恵は、配偶者の税額軽減が使えない、子供に対して使ってあげたほうが得をするのです。

たとえば、父母、長男長女という4人家族がいました。父は、現在1億円の財産を持っており、将来の相続税対策として生命保険に1500万円分加入しようと検討しています。ここで受取人を妻にするか、子供にするかで悩んでいます。

では、1500万円まるまる妻を受取人とした場合の相続税を計算してみましょう。この場合の相続税は次の通りです。

母:0円

長男:1,213,200円

長女:1,213,200円

合計:2,426,400円

では次に、750万円ずつ、長男と長女を受取人にした場合の相続税を計算します。この場合の相続税は次の通りです。

母:0円

長男:849,200円

長女:849,200円

合計:1,698,400円

その差額は、なんと728,000円! 生命保険の受取人の違いで、100万円近くも相続税が変わります。

同じ非課税の恩恵を受けるにしても、配偶者ではなく、子供がその恩恵を受けた方が、圧倒的にお得なのです。このことは生命保険の営業も知らない人がほとんどです。相続税対策で保険に加入している人は、今すぐ受取人をチェックしてください。

ちなみに、生命保険の受取人の違いで相続税がどれくらい変わるかは、財産を多く持っている人ほど、その差が大きくなります。先ほどは1億円持っている人の例を出しましたが、これがもし2億円持っている人だと、その差は約190万円、3億円持っている人だと約270万円も差がでます。

まったく同じ保険でも、受取人を誰にするかで手取りが全然違うのです。

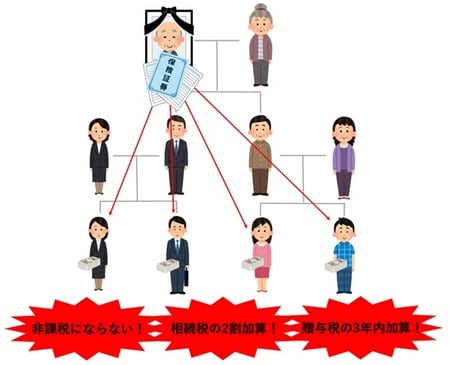

生命保険…最悪なのは「孫を受取人」にすること

相続税対策を目的として生命保険に加入するのであれば、孫を受取人するのは最悪です。相続税対策になるどころか、相続税は余計に高くなります。

理由は3つあります。

まず1つ目は、孫が受取人となる生命保険は、非課税になりません。ここは重要なポイントなのですが、生命保険の非課税枠は、受取人が法定相続人である場合に限り、使うことができます。相続人ではない孫や、その他の親族を受取人とした生命保険は、たとえ非課税枠以内であったとしても、非課税にはならないので、そのままダイレクトに相続税が課税されます。

孫が法定相続人になるケースは、代襲相続の場合か、養子縁組をした場合だけです。この2つのケースに該当しない場合には、孫に支払われる生命保険は非課税にならないので注意してください。

2つ目の理由は、孫が受取人となる生命保険は、「相続税の2割加算」の対象になります。先ほど「孫が受取人の生命保険は非課税にならず、ダイレクトに相続税が課税されますよ」といいました。通常支払う相続税の1.2倍の金額で支払わなければいけないのです。まさに泣きっ面に蜂です。

3つ目の理由は、孫が生命保険を受け取ると、亡くなる前3年以内に行われた孫への贈与がなかったものとされます。

生前贈与には「3年内加算のルール」というものがあります。これは、亡くなる直前に相続税を少なくすることを目的に駆け込みで行う贈与を防ぐために、「亡くなった日から過去3年間に行われた贈与は、なかったものとして相続税を計算しなさい」という制度です。

非常に酷な制度ですが、実は、この制度は基本的に、孫には適用されません。そのメリットがあるので、「生前贈与は、孫に贈与した方がお得ですよ」ということがよくいわれているわけです。

ところが孫が生命保険を受け取った場合には、孫であっても3年内加算の対象になります。3年内加算の対象になるのは、相続で遺産を受け取った人とされているからです。生命保険を受け取った場合にも、この3年のルールに巻き込まれてしまうので注意してください。

以上が3つの理由です。孫が受取人の生命保険は「そもそも非課税にならない」「相続税が2割加算」「亡くなる3年以内の生前贈与がなかったことにされる」と最悪なのです。

もちろん、税金対策以外の目的で孫を受取人にされている人にとっては、税金が高くなっても必要なものですので、そこを否定するつもりはありません。しかし、税金対策として孫を受取人にしているとしたら、「いますぐ、変えるべき!」です。

なぜ、ここを強く強調するかというと、ここの論点は、生命保険の営業や銀行の窓口で生命保険を販売している銀行員がよく間違える論点だからです。

実際に相続が発生してから、「銀行員さんにすすめられて孫を受取人にしていたんです」という人、今まで一人や二人ではありません。「お客様の大切なお金を預かるなら、もっと相続税のこと勉強してください」と言いたいです。せっかく非課税になると思って契約したのに、かわいそうです。

◆まとめ

生命保険に加入すると、「500万円×法定相続分」まで非課税になります。このことは元から知っている人も多いですが、生命保険の受取人を誰にするかによって、相続税が違ってくることを知っている人は少ないです。

配偶者を受取人しても、配偶者は元々1億6千万円まで非課税なので、生命保険を非課税にしても節税の効果は薄まってしまいます。

その観点からも、生命保険の受取人は子供がおすすめです。子供は配偶者と違って1億6千万円まで非課税になることはありません。非課税にできる生命保険を活用してあげた方が得します。

そして、孫を受取人としている生命保険は最悪です。今すぐ子供に変更しましょう。

生命保険の受取人の変更は簡単にできます。生命保険の担当者に依頼すればすぐに応じてくれますよ。今すぐ保険証券をチェックして、保険金の受取人を確認してみましょう

【動画/筆者が「相続税対策を考えた生命保険の受取人」について分かりやすく解説】

橘慶太

円満相続税理士法人

![[図表1]3000万円の生命保険を、母と子供2人で均等に分けたら](https://ggo.ismcdn.jp/mwimgs/b/d/550/img_bd657f9b7b1a4deed7fc848a113762e963228.jpg)

![[図表4]1500万円の生命保険の受取人を妻にしたら](https://ggo.ismcdn.jp/mwimgs/a/8/550/img_a81ed856a9518baf77b80be37b8400d552730.jpg)

![[図表5]1500万円の生命保険の受取人を子供にしたら](https://ggo.ismcdn.jp/mwimgs/f/b/550/img_fbb964507e77ae833310681c57d1d0db53262.jpg)