クローズドエンド型不動産投資ファンドの調達総額(Fundraising)は19年第2四半期落ち込みましたが、前四半期の調達総額が過去の数字と比べて高かったことの反動の可能性もあり今後の推移を見守る姿勢が必要と見ています。注目したいのは調達資金の戦略別の分布です。低金利の長期化が想定される中、収益性を高める戦略への資金流入が見られます。

不動産ファンド投資資金:第2四半期の投資資金は低下、好調だった前期の反動か

調査会社プレキン(Preqin)が2019年7月3日に発表したレポートによると、19年第2四半期に世界の投資ファンドによって調達された不動産への投資資金は、前四半期に比べ減少しました。19年第2四半期に最終クローズしたファンドの数は47で、調達額は290億ドルでした。19年第1四半期は460億ドルが確保されています。18年の第2四半期を見ると、調達額は380億ドルで、ファンドの数は115でした。

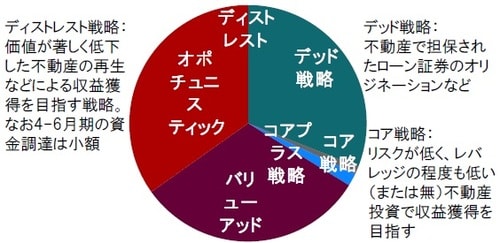

戦略別に調達額の分布を見ると、資金の大半がバリューアッド型とオポチュニスティック型に集中しています(図表参照)。全体の約3分の2程度が集められています。収益性を高める戦略や、市場動向を捉える戦略が最も資金を調達しており、概ね最近の傾向と整合的です。その他の戦略では不動産デットが3割程度で、コアやコアプラスはわずかな資金調達にとどまっています。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

次の点に注目:不動産ファンド、バリューアッド、資金調達

クローズドエンド型不動産投資ファンドの調達総額は19年第2四半期に落ち込みましたが、前四半期の調達総額が過去の数字と比べて高かったことの反動の可能性もあり今後の推移を見守る姿勢が必要と見ています。注目したいのは調達資金の戦略別の分布です。低金利の長期化が想定される中、収益性を高める戦略への資金流入が見られます。

4-6月期だけを見てもバリューアッド型とオポチュニスティック型に資金調達が見られました。加えて、Preqinによる別の調査で投資家が今後1年の投資意向調査でも、バリューアッド型は6割弱、オポチュニスティック型に5割弱(複数回答のため合計100%とならない)と比較的高い関心が示されています。

リノベーションなどにより収益機会の改善を目指すバリューアッド型市場では、シェアリングや、IT企業などによる自由スペースを重視した新たなオフィスのスタイルへの需要などが見られることも当戦略への資金流入の背景のひとつと思われます。

オークションや規制緩和などによる収益機会を重視するオポチュニスティック型にも一定の関心が見られます。なお、関連は不明ですが、米国不動産市場ではキャピタルゲインが非課税となるOpportunity Zoneに対する関心が見られます。市場の見方では来年ぐらいまではOpportunity Zoneに絡んだ取引が続くとの見方もあります。

リスクを抑えた運用に分類されるコア(もしくはコアプラス)戦略の資金調達は4-6月期は少なかったですが、今後1年の投資先の意向調査では5割前後となっています。

ディストレスト戦略は4-6月期では資金が集まっていませんが、興味を示す投資家もいるという報道が見られます。例えば、英フィナンシャル・タイムズによると、ディストレスト不動産投資を考える投資ファンド(プライベートエクイティ)は19年第1四半期に80億ドル調達しており、これは18年の年間10億ドル、17年の33億ドルを既に上回っています。4-6月期は集めすぎの反動なのか、今後の動向に注目しています。

ディストレスト戦略が動き始めるのは、不動産市場全体が下落するから、という連想も働きそうですが、必ずしもそうとは言い切れない面もあるようです。ディストレスト戦略の運用者が注目する投資機会を見てみると、オンライン・ショッピングが盛んな米国や英国の小売業などがあげられます。物件の中には大幅下落した物件も見られます。そのような環境下、小売業界は変化を求められています。ディストレスト投資は大きな変化が生まれる可能性を見出しているようです。

記載された銘柄はあくまでも参考として紹介したものであり、その銘柄・企業の売買を推奨するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『資金動向に見る不動産投資の最新動向』を参照)。

(2019年7月11日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは