長期投資といえば「積立」というイメージが強いが…

これまで、投資というより投機的な商品も多かった「投資信託」に、個人の長期資産形成としての役割が期待されてきたが、昨年の投信売れ筋ランキングを見ると、短期テーマ型の商品も多く、まだまだ長期投資に適した商品に変わってきたとは言い難い。そのなかで、一定の地位を築いているのが、毎月一定額にて投資信託を購入する「積立投資」だ。

多くのメディアでも、積立投資がクローズアップされ、長期投資といえば積立というイメージもでてきている。積立投資は将来、本当に長期投資の主力となり得るのか。今回は、そのメリットとともに、問題点、注意すべき点について述べたいと思う(なお今回は、積立投資のデメリットとして各種ウェブサイトで散見される「販売手数料や信託報酬等コストがかかる」「元本割れの恐れあり」といった点については、積立に限らず投資信託そのものの特徴であるため割愛する)。

最初に、積立投資のメリットについて見ていこう。

まずは、投資の決断・タイミングが定期的かつ自動的であることがあげられる。一度設定してしまえば、自分で購入のアクションを起こす必要がないため、忙しい人には向いているといえる。投資タイミングを自動的に分散できるという点もメリットだ。

次に、つみたてNISA等、年間40万円(20年間)と少額ではあるが、長期投資を前提とした税制上のメリットがある。

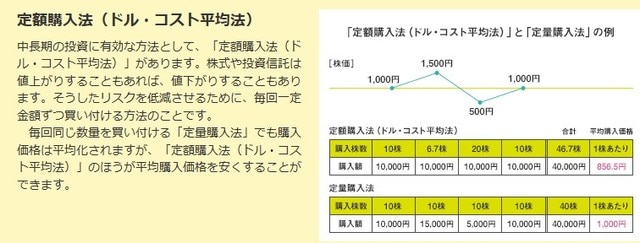

最後に、「ドルコスト平均法」と呼ばれる投資手法である点があげられる。毎月一定額で購入するということは、価格が高ければ少なく買い、安ければ多く買うことになる。これは、メリットだけでなく、デメリットと両方の側面があるが、デメリットについては後述する。

これらを見ると、長期資産形成をするなら積立投資と考える人も多いであろう。事実、少額積立投資のワードとして「コツコツ積立」という言葉が使われている。筆者は、この「コツコツ」というのはやや誤解を招く可能性があると考える。その理由を、積立投資のデメリット、注意点から見ていこう。

「コツコツ積立=リスクが低い」という勘違い

銀行の預金金利が高かった時代には、コツコツ積立といえば「預金金利で利益を得る」というのが主流であったため、そのイメージのまま「コツコツ積立=リスクが低い」と勘違いしている人も多いように思う。

しかしながら、投資信託ゆえに、当然に損失のリスクがあることを忘れてはいけない。確かに、投資タイミングの分散はリスク軽減に効果はあるが、下げ相場が続けば、毎月コツコツ積み立てたところで総額は減る。日経平均インデックス投信等に積立投資をすれば、当然、株式市場の変動リスクを負うことになるため、決してリスクが低いわけではない点に注意が必要である。

次に、投資の決断・タイミングが定期的かつ自動的ということは、裏を返せば、相場や価格を考えずに買っているともいえる。例えば、長期的なタイミングでいえば、景気悪化局面や長期下げ相場でも定期的に購入し、あるいはその逆、相場が過度に上昇している場合は価格のピークでも購入する。

一方で、株価の長期上昇や下げ相場からの反転が大きく期待できる場合も、より多く購入することはない。また短期的なタイミングでいえば、例えば月初に常に一定額買うとなれば、その購入タイミングは多くの投資家にオープンになり、利用される可能性もある。これは皮肉なことに、積立投資が主流となって総額が増えれば増えるほど、その購入のタイミング・動きが、プロを含む多くの投資家にわかってしまい、積立で購入する価格は「常に割高」ということも考えられる。

最後に、積立投資の多くがインデックス型の投信を対象としていることだ。つみたてNISAの対象となっている投資信託でアクティブ戦略に分類されるものは極めて少ない。これは「販売手数料がかからない」「銘柄数が多く、マーケット規模が大きい」等が理由かと思うが、筆者の経験上、積立か否か以前に「何に投資するのか」が重要である。自分が何に投資するのか、インデックスであれば日経平均、TOPIX、米国ダウ、世界株といったインデックスの保有銘柄やリスクを、アクティブ投信であれば、投資対象、戦略、どうやってベンチマークを継続的に上回れるのか等は最低限おさえておきたい。

さらに、筆者の個人的な意見として、積立が有効と思われる投資対象は、投資する資産が「短期的には下がる局面もあるが、長期的には上昇が期待できる資産」である。

例えば、世界経済は右肩あがりの成長トレンドを描いており、その経済全体を買う株価インデックスは長期上昇トレンドが期待できる。あるタイミングで一度に買って、高値をつかんでしまうより、小口に分散して買う、すなわち短期的に上昇したときに少なく買い、下落したときに多く買う、ドルコスト平均法が機能し、積立投資をする価値があるといえる。

反対に、経済成長スピードが鈍化している日本経済は、日経平均株価がバブルの高値を約30年間上回れず、それどころか未だ40%も下回っている現状では、長期的な上昇はあまり期待できない。日本の場合は、大企業やインデックスではなく、成長企業を選別して買うアクティブ投信でないと利益はでず、積立投資としても機能しないと筆者は考える。

積立投資は、いろいろな意味で長期投資に向いており、今後主流となっていく可能性も充分に考えられる。しかし、積立というのはあくまでも手法であって、投資である以上、投資対象は何なのか、投資哲学や特徴、想定リターンとリスクといった、投資の基本を理解し、長期的な上昇を期待し、確信を持って積立投資を続けていくことが成功への道と考える。

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、著者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。