2020年4月1日から施行される「配偶者居住権」とは?

夫が亡くなって、妻が自宅を相続した場合、それだけで法定相続分の2分の1を超えてしまい、妻の手元に現金が一切残らないという問題がありました。こうした状況を解消するために創設されたのが、配偶者居住権です。

ケーススタディ

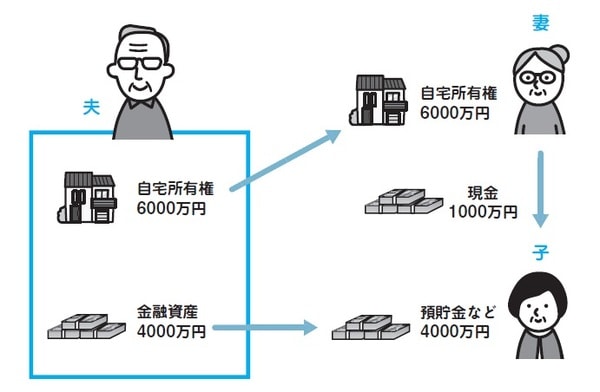

都内に住むYさん(65歳・仮名)は、夫を肺がんで亡くされました。夫の財産は、評価額6000万円の一戸建ての自宅と、預金4000万円で、合計1億円となりました。長男と長女は、それぞれ結婚して、別居しています。相続人は3人となります。

夫の財産を法定割合で分けるとすると、Yさんは2分の1、5000万円を相続できますが、自宅6000万円の所有権を相続してしまえば、それだけで法定相続分を超えます。こうしたときは、子ども2人に対してYさんは自分で1000万円の現金を用意しなければなりません。お金が用意できない場合は、自宅を売却しないと払えないことになるのです。しかし、これでは住む家がなくなってしまいます。

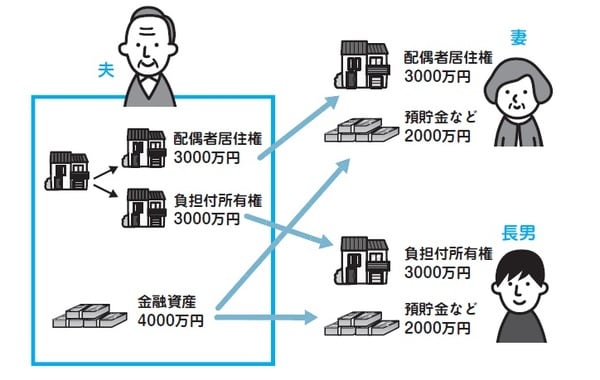

そこで、こうしたこの状況を解決するために、配偶者居住権が使えます。子どもが自宅を相続しても、妻は配偶者居住権を持っていれば、一生、自宅に住み続ける権利があるのです。仮に配偶者居住権の評価額を3000万円とすると、残りの法定相続分の2000万円の現金を相続できますので、大きな不安はないといえます。そして、長男、長女は自宅の所有権の半分ずつと、それぞれ1000万円の現金を相続できることになります。

【従来の分け方 夫の財産→1億円】

配偶者(Yさん)5000万円 家6000万円 △子どもに1000万円払う

子ども2人 5000万円 預金4000万円 Yさんから1000万円

【配偶者居住権を使った場合】

配偶者(Yさん)5000万円 居住権3000万円 預金2000万円

子ども2人 5000万円 家3000万円 預金2000万円

妻は自宅に住み続ける権利を得ながら、預金も相続でき、老後が安心。ただし、子どもが自宅を相続するが、二人で共有する場合は将来のトラブルにならないようなルール決めが必要になります。

※配偶者居住権の施行は2020年4月1日で、評価の算定はこれから決められるが、評価の半分程度になるのは65歳くらいと想定されています。若い年代だと住む年月が長いため配偶者居住権の評価も高く、高齢になるほど配偶者居住権の評価は低くなると想定されています。

被相続人の意思に関わらず保護される「居住権」

配偶者の居住権を短期的に保護するための方策(配偶者短期居住権)

①見直しのポイント

配偶者は、相続開始時に被相続人の建物(居住建物)に無償で住んでいた場合には、以下の期間、居住建物を無償で使用する権利(配偶者短期居住権)を取得する。

①配偶者が居住建物の遺産分割に関与するときは、居住建物の帰属が確定する日までの間(ただし、最低6カ月間は保障)

②居住建物が第三者に遺贈された場合や、配偶者が相続放棄をした場合には居住建物の所有者から消滅請求を受けてから6カ月

②現行制度

最判平成8年12月17日の判例法理

配偶者が、相続開始時に被相続人の建物に居住していた場合には、原則として、被相続人と相続人との間で使用貸借契約が成立していたと推認する。

判例法理だけでは、配偶者の保護に欠ける場合がある。

•第三者に居住建物が遺贈されてしまった場合

•被相続人が反対の意思を表示した場合

→使用貸借が推認されず、居住が保護されないケースも。

③制度導入のメリット

被相続人の建物に居住していた場合には被相続人の意思にかかわらず保護

被相続人が居住建物を遺贈した場合や、反対の意思を表示した場合であっても、配偶者の居住を保護することができる。常に最低6カ月間は配偶者の居住が保護されるというメリットがある。

配偶者の居住権を長期的に保護するための方策(配偶者居住権)

①見直しのポイント

配偶者が相続開始時に居住していた被相続人所有の建物を対象として、終身又は一定期間、配偶者に建物の使用を認めることを内容とする法定の権利(配偶者居住権)を新設する。

↓

①遺産分割における選択肢の一つとして

②被相続人の遺言等によって配偶者に配偶者居住権を取得させることができるようにする。

②現行制度

配偶者が居住建物を取得する場合には、他の財産を受け取れなくなってしまう。

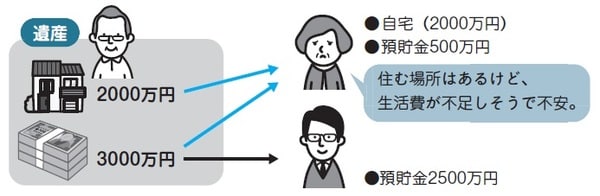

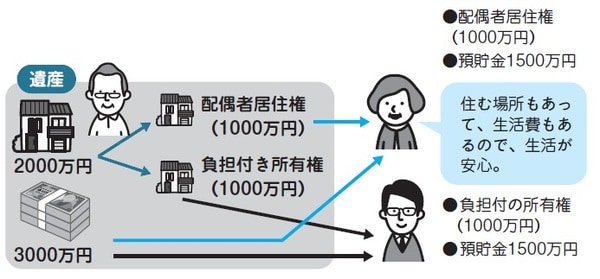

例:相続人が妻及び子、遺産が自宅(2000万円)及び預貯金(3000万円)だった場 合

妻と子の相続分=1:1(妻2500万円 子2500万円)

③制度導入のメリット

配偶者は自宅での居住を継続しながらその他の財産も取得できるようになる。

配偶者居住権の活用で二次相続の際に得するケースも

ココが気になる①

「配偶者居住権」の評価はどうなる?

法務省の簡易評価法によれば、「年齢が若い人ほど配偶者居住権は高く」なり、「年齢が高い人ほど、居住権は安く」なります。50歳くらいで未亡人になって、配偶者居住権を設定してしまうと、配偶者居住権が高いため手元に残る現金は少なくなり、逆に80歳くらいになると配偶者居住権が安くなるため、現金が多くなる可能性が高いと予想されています。

ココが気になる②

妻が65歳以上なら「配偶者居住権」は?

妻が65歳未満なら、いままで通り所有権を選び、65歳以上なら居住権、というのが一つの目安になりそうです。所有権の評価と配偶者居住権の評価の分岐点はおおむね65歳くらいです。これより若い人は、余命を考えれば所有権を相続したほうが自由度が高く、得策です。自宅を売却して転居したり、老人ホームへの入居など選択肢が広がることになるからです。

ココが気になる③

「配偶者居住権」は売れる?

居住権が設定されている不動産は、売ろうとしても買い手がつくことはないでしょう。無償で住める権利が配偶者居住権ですので、所有権を買う人には家賃が入らないわけです。所有権は子どもが持っているため、家を売却するのは子供の権利です。相続したときに設定した配偶者居住権は、売るときには放棄するしかありません。

配偶者居住権は住み続ける権利ではありますが、売却して換金できる財産ではないのです。たとえ老人ホームに入りたいと思っても配偶者居住権を換金できないため、仕方なく自宅に住み続けるという可能性も出てきます。

ココが気になる④

「配偶者居住権」を選んで得するのは?

配偶者居住権を設定して最も得なのは、子どもと同居している70代以上の方でしょう。相続税のことを考えれば、子どもが得る自宅の所有権は小規模宅地特例が適用され、金融資産で受け取るよりも税額が減額される可能性があります。また子ども夫婦との同居なら、その後の介護も含めて、生活を支えあい、老人ホームに入る選択肢がなくなっても問題が少ないのです。

ココが気になる⑤

妻と子が円満でなければどうする?

配偶者と子ども家族(嫁など)との仲がよくないときは、「配偶者居住権」を選択するほうがメリットがあります。所有権を持つ子どもが、母親を家から追い出して老人ホームへ入れるというようなことが想定されることもあるでしょう。嫁・姑問題がこじれて姑が追い出されるというようなことはあり得るのです。

そのような事態を防ぐために、「配偶者居住権」を設定しておけば、子どもに遠慮することなく法的に住み続けることができるので安心です。

ココが気になる⑥

「配偶者居住権」は相続でどうなる?

二次相続(妻の死後)を考えると、税額が減るため、「配偶者居住権」により、子どもも得をするケースも考えられます。

「配偶者居住権」は、配偶者の死亡により消滅します。すると、子どもへの二次相続は妻の金融資産のみとなり、相続税が軽減されるのです。

財産の額にもよりますが、「配偶者居住権」を活用することにより、子どもが節税できる可能性があります。

所有権と配偶者居住権どっちがお得? ケース別選択例

ココが気になる⑦

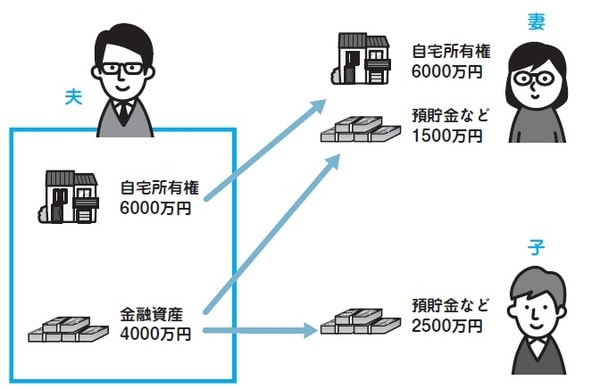

「所有権」VS.「配偶者居住権」? 夫の財産1億円

<50代Aさん 子どもが未婚で同居あるいは独立して一人暮らしになった>

おススメの分割方法→「遺言書」で自宅を相続する

妻 7500万円 自宅所有権 6000万円 預金1500万円

子 2500万円 自宅所有権 0円 預金2500万円

※状況に合わせて売却して住み替えできることが望ましい

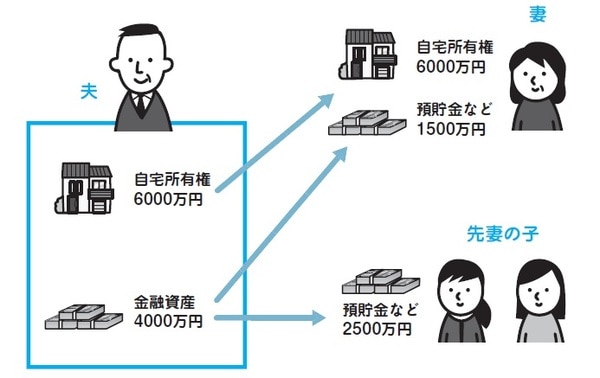

<60代Bさん 亡夫に先妻の子2人がいる後妻、一人暮らしになった>

おススメの分割方法→「遺言書」で自宅を相続する

妻 7500万円 自宅所有権 6000万円 預金1500万円

子 2500万円 自宅所有権 0円 預金2500万円

※先妻の子に老後の世話にはなれず。売却して老人ホームに住み替えする

<70代Cさん 長男家族と同居の場合>

おススメの分割方法→相続で「配偶者居住権」を取得する

妻 5000万円 居住権 3000万円 預金2000万円

子 5000万円 負担付所有権 3000万円 預金2000万円

※同居する子どもに介護してもらい、家も相続させる。最後まで自宅で生活

<80代Dさん 自宅でひとり暮らし子どもは別居>

おススメの分割方法→相続で「所有権」を取得する

妻 5000万円 自宅所有権 6000万円 △子へ現金1000万円

子 5000万円 預金4000万円 妻より現金1000万円

※子どもが同居することはないため、家は売却して老人ホームへ住み替えする